文:恒大研究院 任泽平 甘源 石玲玲 刘宸

事件

中国6月社会融资规模增量22600亿人民币,预期19000亿人民币,前值14000亿人民币。新增人民币贷款为1.66万亿元,预期1.675万亿元,前值1.18万亿元。M2同比增长8.5%,预期增长8.5%,前值增长8.5%。

正文

1.核心观点:

1)6月社融延续企稳, M2增速平稳、M1增速回升,居民和企业现金需求增强。

2)但社融结构恶化,专项债融资大增贡献社融回升,表外融资收缩误伤民营和中小企业;从信贷结构来看,企业中长期贷款增长乏力,投向实体企业的贷款力度不足,流动性分层导致非银机构贷款承压。

3)市场整体流动性充裕支撑社融改善,但流动性分层引发中小银行同业负债压力,导致6月信贷小幅收缩。包商银行事件和季末流动性紧张是此次流动性分层的主要诱因。

4)在货币政策稳健宽松的背景下,2019年上半年房地产信托、房地产海外债券融资规模有所回升。近期监管层收紧房地产融资,为稳定市场预期、规范融资规模,近期政策加强房地产信托管控,严格规范房地产海外发债融资用途,控制银行房地产信贷规模。

5)目前外需放缓,国内经济下行压力加大,监管加强,金融供给侧改革逐步推进,前期累积的金融风险问题频频引发爆雷,货币政策和财政政策同时发力。短期来看,公开市场操作虽然可以缓解资金缺口,但由于期限太短难以流向实体经济,资金大量沉淀在银行间市场。长期来看,未来仍需要TMLF、定向降准、降息等中长期货币工具缓解流动性分层难题,促进资金流向小微企业,降低实际利率水平。

6)当前货币金融问题的关键不是总量,而是结构,根本出路在于结构性改革。

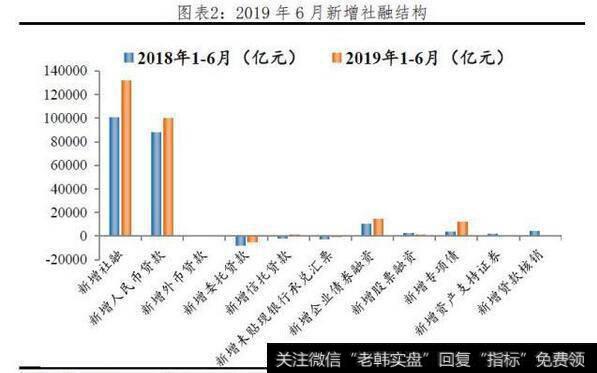

2.6月存量社融增速10.9%,环比提高0.3个百分比,社会融资规模稳定增长。结构方面,表外融资、地方专项债对社融形成有力支撑,人民币贷款仍是主力。

6月社融增速延续回升态势,2019年上半年社融较去年同期多增3.18万亿元,实体经济融资环境持续改善。6月新增社会融资规模2.26万亿元,同比多增7722亿元,存量社融同比增速10.9%,比5月提高0.3个百分点。时间拉长来看,2019年上半年合计新增社融13.23万亿元,比2018年同期多增3.18万亿元,实体经济融资环境持续改善。

从结构来看,6月人民币贷款仍是主力,表外融资同比少减4791亿元、专项债融资同比增加2560亿元,对社融形成有力支撑。表内融资方面,贷款仍是社融主力,较为稳定。6月新增人民币贷款1.67万亿元,同比微降69亿元,上半年新增人民币贷款10.02万亿元,同比多增1.26万亿元。受包商银行事件影响,中小银行同业流动性受到冲击,但央行及时进行公开市场操作对冲,6月中小银行定向降准第二批执行释放约1000亿长期资金,除此之外还通过超量续作MLF、增加中小银行再贴现和常备借贷便利(SLF)等手段,精准释放大量资金,保持银行间流动性合理充裕;表外融资方面,低基数效应支撑社融同比大增。6月表外融资萎缩2124亿元,同比少减4791亿元,其中委托贷款、信托贷款、未贴现银行承兑汇票分别少减815亿元、多增1638亿元、少减2339亿元。主要是因为2018年6月在资管新规等监管趋严的政策下,表外融资大幅萎缩近7000亿元;直接融资方面,相对较为稳定。6月新增企业债券融资1291亿元,同比微降59亿元,新增股票融资153亿元,同比减少105亿元;其他融资方面,财政政策发力形成有力支撑。6月专项债融资3579亿元,同比多增2560亿元,对社融增长形成有力支撑。

3.银行信贷投放季末冲量,叠加央行货币投放力度加大,6月信贷平稳增长,但高基数效应导致同比微降。贷款结构方面,住户部门贷款增长较快,企业中长期贷款仍然乏力,流动性分层下非银机构贷款承压。

信贷季末冲量叠加央行货币投放力度加大,新增信贷规模平稳增长。6月金融机构新增人民币贷款1.66万亿元,同比减少1758亿元,由于2018年6月政府向国有银行发放额外信贷额度且要求6月底前部署到非金融部门,导致2018年信贷基数高。但6月信贷环比增加4842亿元,反映信贷投放平稳增长。从供给端看,包商银行事件影响仍然存在,银行风险偏好尚未完全恢复,但6月央行多次大规模公开市场投放熨平流动性波动,叠加季末信贷规模季节性回升,前期分步降准效果逐步显现,故新增贷款规模稳定增长。从需求端看,居民贷款增长较快;实体经济融资需求有所萎缩,企业中长期贷款仍然乏力;包商银行事件影响延续,流动性分层下非银金融机构贷款承压。

从结构来看,短期贷款和票据融资占比继续上升,企业中长期贷款占比低位波动,流动性分层导致非银金融机构贷款萎缩,贷款结构仍然不佳。6月新增企业中长期贷款3753亿元,同比减少248亿元,占比22.6%,较5月增加1229亿元;新增居民贷款7617亿元,占比45.9%,房地产销售小幅回暖支撑;非银贷款减少161亿元,环比下降219亿元,包商银行事件导致非银流动性压力骤增,流动性分层下非银金融机构承压。

4.M2增速保持平稳,银行资金派生能力增强。M1同比增长4.4%,企业及居民流动性需求和交易需求回升。

M2增速平稳增长,企业存款大幅增长,非银存款大幅收缩。银行资金派生能力增强,货币乘数较前期有所增长。6月M2同比增速8.5%,与5月持平,比上年同期高0.5个百分点。存款方面,6月企业存款增加1.56万亿元,同比多增6154亿元,财政存款减少5020万亿元,同比减少1868亿元,非银金融机构存款大幅萎缩,同比减少6261亿元。银行派生资金能力有所增强。截至6月末,银行超储率2%,货币乘数6.14%。

住户部门和企业部门交易性现金需求增加,M1增速回升。6月M1同比增速4.4%,环比回升1个百分点,M1增速大幅反弹,反映居民部门及企业部门的交易性现金需求增加。

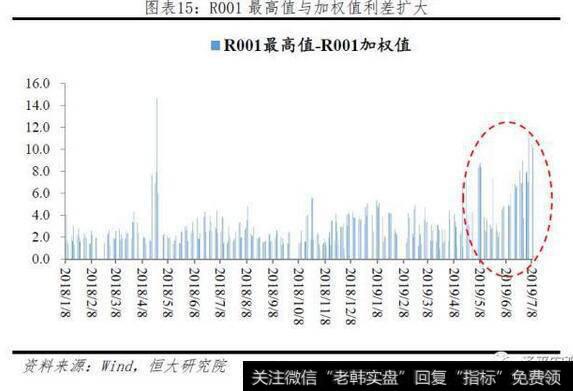

5.流动性充裕带动社融数据持续反弹,但银行间市场结构分化明显。Shibor利率自2008年后首次跌破1%,流动性充裕,但中小银行同业负债利率持续攀升,引发流动性分层。6月26日隔夜Shibor利率0.99%,自2008年金融危机后首次低于1%。6月27日和7月2-4日隔夜Shibor利率再次低于1%,整体流动性较为宽裕。考虑到我国央行超额准备金利率长期维持在0.72%,Shibor利率1%接近隔夜Shibor利率底部。此外流动性走廊指标DR007自2014年公布以来首次跌破2%,DR001利率同样跌破1%,也再次印证了整体流动性的充裕。5、流动性充裕带动社融数据持续反弹,但银行间市场结构分化明显。Shibor利率自2008年后首次跌破1%,流动性充裕,但中小银行同业负债利率持续攀升,引发流动性分层。6月26日隔夜Shibor利率0.99%,自2008年金融危机后首次低于1%。6月27日和7月2-4日隔夜Shibor利率再次低于1%,整体流动性较为宽裕。考虑到我国央行超额准备金利率长期维持在0.72%,Shibor利率1%接近隔夜Shibor利率底部。此外流动性走廊指标DR007自2014年公布以来首次跌破2%,DR001利率同样跌破1%,也再次印证了整体流动性的充裕。

在市场流动性总量充裕背后,中小银行和非银机构与大型商业银行利差扩大,流动性分层。我国主要通过“央行-大型商业银行-中小商业银行-非银机构”进行流动性传导,央行以公开市场操作形式向一级交易商(由四大行、国有股份制银行和大型城商行组成)投放货币,后者再以同业拆借、买入返售形式将流动性传导至城商行、农商行等中小型银行(参考报告《中国利率市场现状:七大利率如何传导?——利率市场化专题(上)》)。5月末至今,大型商业银行至中小商业银行、非银金融机构的流动性传导阻塞,出现持续的流动性分层问题。同业存单利率、发行额和发行成功率反映中小银行的流动性压力。就发行利率而言,6月中旬至今国有银行和股份制银行同业存单发行利率持续走低,而城商行和股份制银行发行利率则维持上行趋势;就发行额和发行成功率而言,AAA级同业存单发行额和发行成功率受影响较小,而AA+和AA级同业存单发行额持续萎缩,发行成功率下行。7月首周AA级同业存单发行成功率低至23%。R001是银行与非银金融机构流动性传导渠道,从R001最高利率与加权平均利率间的利差来看,6月至今利差逐步扩大,且明显超过历史均值,表明部分非银金融机构在银行间市场的融资难度上升。

6.包商银行事件冲击和半年末流动性紧张是流动性分层的主要诱因。包商银行被接管打破银行业刚兑,市场风险偏好降低,部分商业银行对质押标的物“一刀切”,此外银监会和央行考核加剧了中小银行流动性压力。

流动性总量充裕和结构性紧张并存主要源于以下原因:一是受包商银行事件影响。5月24日包商银行因出现流动性风险被央行接管,银行业金融机构打破刚兑,同业链条受到冲击。一方面大型商业银行风险偏好降低,如果一级交易商没有出借资金,中小银行的流动性将承压;另一方面中小银行和非银行金融机构持有大量信用债,2018年至今信用债频频爆雷,使大型商业银行在开展逆回购时对质押物标的“一刀切”,部分非银行金融机构甚至出现“无论给出多高的价格,都难以借到钱”的窘境。二是半年末流动性紧张。受银监会流动性考核和央行MPA考核影响,资金面阶段性紧张现象再次出现。6月最后一周,AA+和AA级同业存单发行成功率出现明显下行,中小银行流动性紧张、大型银行资金融出意愿不足导致流动性分层现象突出。

7.针对流动性分层问题,央行针对性实行结构性货币政策,包括为中小银行发行同业存单增信、增加再贴现和SLF额度、鼓励大型银行和头部券商融出资金、出台回购违约处置细则,直接为中小银行、非银金融提供流动性援助。

中小银行和非银行金融机构是发放小微、民营企业贷款的主力军,流动性分层现象将削弱金融支持实体的能力,加剧小微、民营企业融资难、融资贵问题。此外流动性断裂有可能引发短期内信用大幅收缩,不仅压制经济企稳,而且可能诱发系统性金融风险。

针对流动性分层问题,央行从总量和结构入手,施行一系列政策措施,以疏通货币传导渠道:一是总量政策,央行向市场提供更多流动性,通过拉低市场利率来恢复风险偏好,5月24日当周公开市场操作净投放1000亿元,随后一周净投放4300亿元。二是结构性政策,直接为中小银行、非银金融提供流动性援助。1)对中小银行,非银金融机构直接增信和投放资金。6月10日央行对锦州银行发行同业存单提供增信,即通过创设标准化产品为同业存单违约进行投保,支持中小银行的同业负债;6月14日央行增加再贴现额度2000亿元、SLF额度1000亿元,中小银行可使用合格债券、同业存单、票据等作为质押品向央行申请流动性,质押品范围扩大有助于解决中小银行抵押资产少困境。2)对大行和大型券商进行窗口指导。6月16日,央行和证监会连续召见大型银行和头部券商,鼓励大行与大型券商作为同业对手方,并且要求券商提高短期融资上限,合力解决非银机构面临的资金压力。3)对违约处理进行明文规定,增强信心。6月16日《全国银行间同业拆借中心回购违约处置实施细则(试行)》出台,此前在债券回购交易违约往往以协商为主,处置效率不高,此次细则对违约处置时机和机制都做了明确规定,改善资金融出方的信心和意愿,恢复中小机构的融资能力。

8.在货币政策稳健宽松的背景下,2019年上半年房地产信托、房地产海外债券融资规模有所回升。为稳定市场预期、规范融资规模,近期政策加强房地产信托管控,严格规范房地产海外发债融资用途。

2019年上半年信托资金中投向房地产领域的占比达到42%,房地产融资受到关注,监管出台多项政策规范房地产信托融资渠道。从发行规模和占比来看,2019年投向房地产的信托资金较2018年有所增加,占比接近40%,超过基础产业和工商业。房地产信托规模有所回升,引起了监管部门的关注。监管部门出台多项政策规范房地产融资:1)5月17日,银保监会下发《关于开展“巩固治乱象成果,促进合规建设”工作的通知》,要求严格规范房地产信托业务,强调不得向“四证”不全、开发商或其控股股东资质不达标、资本金未足额到位的房地产开发项目直接提供融资;2)6月13日,郭树清主席在陆家嘴论坛上明确表示,不能过度依赖房地产发展经济,同时要防范房地产企业融资过度挤占银行信贷资源;3)7月6日,银保监会表示要加强房地产信托领域风险防控,要求信托公司控制业务增速,提高风险管控水平。

2019年上半年房地产企业海外发债规模放量,为防范外债风险问题,政策严格限制房地产企业境外融资用途。房企境外债券发行量高增长主要有三方面原因。一是年初境外融资环境宽松,房企境外成本下降。二是人民币汇率稳定,汇兑风险下降。三是境外债到期规模上升。为规范境外融资规模和用途,6月27日,发改委发布《国家发展改革委财政部关于完善市场约束机制严格防范外债风险和地方债务风险的通知》,要求房地产企业境外发债主要用于偿还到期债务,避免产生债务违约,限制房地产企业外债资金投资境内外房地产项目、补充运营资金等,并要求企业提交资金用途承诺。7月12日,再次发布《关于对房地产企业发行外债申请备案登记有关要求的通知》,明确房地产企业发行外债只能用于置换未来一年内到期的中长期境外债务。

9.目前前期累积的金融风险问题集中爆发,需要进一步加强监管。未来仍需要TMLF、定向降准、降息等中长期货币工具缓解实体融资难题,促进资金流向小微企业,降低实际利率水平。

经济下滑、监管加强、金融去杠杆三重背景下,前期累积的金融风险问题不断爆发,金融产品、金融机构、上市公司和大型国企等频繁爆雷,下一阶段需要相关部门加强流动性监管和合法合规审查。其一,当前经济内生动力不强,经济下行压力大;其二,金融监管逐步加强,非标等受到严格监管;其三,2017年以来金融供给侧结构性去杠杆引起的信用收缩。在此背景下,2019年以来暴雷或造假事件频发:第一个层面,金融产品爆雷,2018年以来P2P、非标产品、理财产品、信托产品等频频爆雷,2018年债券违约事件125起,违约金额1209.57亿元,数量和规模都超过2015-2017年违约债券之和;第二个层面,金融机构爆雷,5月包商银行被接管标志银行业金融机构打破刚兑;第三个层面,上市公司和大型国企爆雷,近期信威集团停牌930天后复牌引发基金公司集体下调估值、诺亚财富踩雷、康得新连续四年虚增利润财务造假、大型国企抚顺特钢连续八年财务造假保壳续命等等,爆雷事件牵扯大量上市公司甚至大型国企,金融市场和实体经济风险不断暴露。针对频发的爆雷事件,一方面,需要加强监管,稳定市场预期,防止局部风险的蔓延,守住不发生系统性金融风险的底线;另一方面,需要改革监管体制,解决金融领域特别是资本市场违法违规成本过低问题,建设强大的多层次资本市场。

我们认为,未来仍然需要TMLF、定向降准等中长期结构性货币工具来缓解流动性分层和实体融资难题。近期银行间市场利率过低引起市场关注,6月公开市场操作频繁,但7月第一周明显收回流动性,央行暂停逆回购操作。短期来看,公开市场操作虽然可以缓解资金缺口,但由于期限太短难以流向实体经济,资金大量沉淀在银行间市场。7月2日李克强总理在第13届夏季达沃斯论坛宣布中国将进一步降低利率水平,将运用一些中长期的融资工具来支持中小银行向中小企业、民营企业贷款,降低实际利率。因此,长期来看,为促进资金流向中小微企业,未来仍然需要TMLF、定向降准等中长期结构性货币工具来缓解流动性分层和实体融资难题。