ROE,即净资产收益率。对于一门生意来说,这个指标是所有指标里最重要的。净资产收益率,也就是这门生意所投人的资本的回报率。如果打开- -张杜邦分析表,你可以看到诸如减少成本、加快周转率、控制权益杠杆.提高销售额等途径,最终的目标都是为了提高ROE。

对于股票来说,ROE是上市公司一切经营的总成绩单。就好像大学功课,任何一门功课打了低分,都会拉低总成绩。任何一个]功课没有最终通过,都可能毕不了业。最终上市公司的所有经营业绩,都会打印在ROE这张结业证书里。

加权ROE与“期初 ROE”

我们经常能听到ROE,却很少听到“ 期初ROE"这个词。各家上市公司的年报,都会披露当年的净资产收益率情况。但是这个净资产收益率,实际应当叫作“年度加权平均净资产收益率”。我们经常说的ROE,指的就是这个加权ROE。我们先假设在没有再融资的情况下,来看看加权ROE和期初ROE的区别。

加权ROE的计算方式为:

加权ROE=当年净利润+当年加权平均股东权益x100%

这里的加权平均股东权益,或者叫加权平均净资产,指的是将全年分作365天,每天的股东权益全部加起来,再除以365天后得出来的。如果上市公司当年实现正的ROE,并且分红率低于ROE的话,那么这个当年加权平均股东权益大于年初时的股东权益。原因就在于一年之中,企业不断赚取的利润,逐步抬高了股东权益,抬高了分母。

而期初ROE则更能反映从年初开始,经过一年时间的持有,资本所能获得的回报:

期初ROE=当年净利润+年初股东权益x100%

加权ROE或者期初ROE越高,那么两者之间的差距也越大。投资者千万别小看这一点点的差距。

例一:假设30亿元净利润,且30亿元的净利润是在365天中均匀实现的。年初股东权益为100亿元,全年不分红,那么:

期初ROE =30 + 100 x 100% =30%

加权ROE =30+ (100 + 130) +2 x 100% =26. 09%两者差距约4个百分点。

例二:假设10亿元净利润,且10亿元的净利润是在365天中均匀实现的。年初股东权益为100亿元,全年不分红,那么:

期初ROE=10*100x100%=10%

加权ROE= 10+(100+ 110) +2x 100% =9. 52%两者差距约0.48个百分点。

当然,也有期初ROE小于加权ROE的情况。比如上市公司当年的ROE为负数,或者当年分红率高于ROE-这 是可能发生的,分红是针对上一年度的利润分红,当年的利润情况可能不及上年。而且分红还可以分配权益表上累积的未分配利润。如果上市公司当年有再融资的情况,那么还需要根据再融资的实际情况,对加权ROE进行修正。因为加权ROE会加人再融资的股东权益,而再融资的股东权益不一定在当年就产生收益。在后面的章节还会单独阐述这个问题,本节先假设都没有再融资的影响。

资本积累速度

期初ROE可以代表企业通过自身利润来积累资本的速度。如果在发展过程中,两家上市公司的期初ROE均不发生变化,那么期初ROE高的企业利润增速会更快。同理,对于相同PE的股票来说,期初ROE高的积累资木的速度更快。例如,长期保持25%期初ROE的企业,约3.12年就可以将股本权益翻番,而长期保持10%期初ROE的企业则需要约7.3年!

从资本的角度来说,企业利润增长的来源主要有两种:

一种主要是存量资本盈利能力的提高。这样的利润增长反映在期初ROE上,就是期初ROE的提高。如去年期初2% ROE的企业,如果净利润增长50%,那么今年的期初ROE就约为3%。

另一种则来自留存利润的再投人。这时即使期初ROE的数值不改变,上市公司仍然能够保持利润增长。如去年期初20% ROE的企业,只要这相当于原股东权益20%左右的利润,在重新投人后能够发挥与原资本相同的作用,并获取等量的收益率,那么这家上市公司就能获得约20%的复合增长速度。

“虚胖” 的高成长

前面我们提到过,ROE就是股权资本的回报率。股权资本回报率高的领域,外界资本觊觎也最多。除非企业有非常强劲的竞争优势,将竞争者及潜在竞争者阻挡在外,否则高ROE难以长期保持。

有时候,投资者能看到一个极低ROE的“高成长”企业。它们的ROE从2%,甚至更低的水平开始,逐步上升。与此同时,净利润也连年增长,最终可以增长七八倍。但当ROE达到15%以上时,就很难继续提升ROE。因为企业并没有这么强劲的竞争优势能够阻挡竞争者及潜在竞争者。相信我,ROE长期高于20%水平的企业,是股市中的大熊猫。

像这样的高成长,主要原因是初始资本的回报效率太低。后期经营改善,提高了资本的回报率,也带来了可观的利润增长。但是,这种高成长却并不健康,可持续性也不强。但不少投资者却为此付出了100 倍以上市盈率,5倍PB以上的高价格。

ROE从极低的水平开始抬升,由于早期的ROE低,因此利润增速主要是原有资本获利能力提高带来的,利润滚存带来的增速微乎其微。如ROE从2%提升至3%,相当于利润增长了50%,但这50%中只有约2%是利润滚存带来的,约48%是原资本获利能力提高带来的。一旦资本获利能力无法继续改善和提高,高成长也就戛然而止。听起来有点尴尬一低ROE高PE的高速增长企业(非周期),相当于参加长跑,起跑线落后别人20公里,虽然前面跑得快,但还没到达别人的起跑线,就跑不动了。

ROE摊低

与此同时,如果留存利润不能达到原资本的获利能力,那么就会拉低期初ROE。

例如:某上市公司经营一个生产项目,期初资本回报率( ROE)为20%,并且非常稳定。第-年时,这家上市公司的期初股东权益为100 亿元。如果上市公司没有分红,将第一年的利润20亿元投入一个新的项目,但是新项目的资本回报率只有5%,那么后期的期初ROE就会被新项目摊低。

此时第二年的期初股东权益为120亿元,第二年的净利润为(20 +20 x5%)=21亿元。

第二年的期初ROE=21 + 120x 100% = 17.5%,低于之前20%的期初ROE。

提高ROE的方法

两家上市公司,如果分红率相差不大,那么ROE高的企业,期初ROE也会更高。后文中不再单独区分ROE和期初ROE。

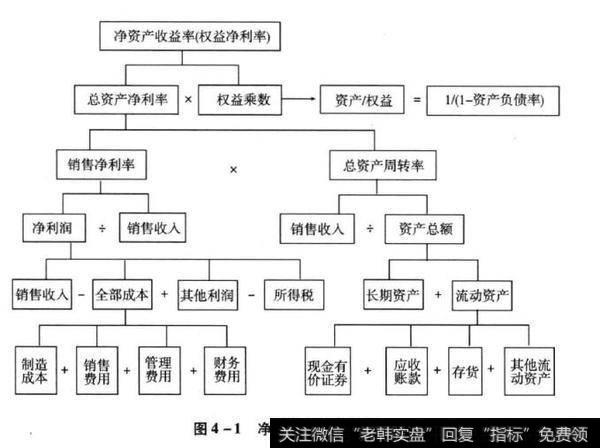

打开一张杜邦分析表,我们就能看到提高ROE的方法。投资者可以通过对比同行业的几家公司,找出某家上市公司的短板。如果上市公司的管理层也意识到了这些短板,并付出努力改善,那么结果是值得投资者期待的。

最重要的是,ROE提高的同时也意味着净利润的增长。

企业提高ROE的方法无外乎三点:

(1)缩减成本,如制造费用、销售费用、管理费用、财务费用等;

(2)增加销售收入;

(3)增加负债,加杠杆。

在此基础上,还可以引申出许多方法,如提高利润率和加快周转率,但其实也都可以归人以上三条。

需要注意的是,整个杜邦分析表是牵一发动全身的系统工程。如在加杠杆的同时,由于债务增加,也会增加财务费用。如果总资本的税前回报率低于债务的利率,则加杠杆反而会拉低ROE。又如,企业通过降价来增加销售收人,虽然总的销售收人提高了,周转率也提高了,但利润率却可能变低,也未必能提高ROE。

ROE的合理区间

投资者可以在中证指数有限公司的官网,查到-些指数对应的PE、PB,并用以下公式来近似算出整体指数的ROE:

ROE≈( PB/PE) x 100%

PE和PB的取值,会影响ROE的计算结果。如用静态PE和年初PB计算出来的就是期初ROE。几个常见指数的ROE均在13%以上,有兴趣的读者可以自行计算。

建议投资者重点关注ROE高于15%的上市公司,最佳区间应当是15%-25%,超过20%ROE的上市公司已经非常难得。如果ROE低于10%,那么这家上市公司的净资本回报率就处于平均线以下。如果ROE高于30%,那么必须要探明这家上市公司究竟有何竞争优势,是否能够长期保持如此高的ROE。

ROE低于10%应注意

并非上市公司的ROE低于10%,这只股票就不值得关注了。有时ROE低于10%,并不是企业的真实盈利能力的体现。如果未来利润可以增长,那么ROE也会随之提高。

主要的扭曲原因有:

(1)处于周期性行业低谷,并将要回升至景气周期;

(2)因股东权益的变动而被摊薄(增发、配售等);

(3)部分项目正在筹建,尚未投产,无法产生收益。

ROE高于30%时应注意

当ROE大于30%时,上市公司已经交出了令人惊艳的成绩单。但是有时分数太高,反而让人怀疑。事实上,ROE长期大于30%的上市公司凤毛麟角。一些企业的高ROE只是短期现象,是某一个经营年度表现突出或者其他非经常性损益的结果。如果后期ROE降低,那么意味着利润增速降低,甚至出现负增长。如果上市公司ROE较高,投资者除了找出竞争优势以外,还应注意以下几种情况,它们都有可能造成ROE虛高。

(1)行业。是否因为处于垄断行业而取得如此大的净资产收益率?而这种垄断属于哪种类型?是否有可能面临政策监管的风险?特别是一些与通胀有关的行业。

(2)负债率。财务杠杆会放大收益和亏损。过高负债率有时将企业推上山顶,有时又将企业推人谷底。过高杠杆使得公司的业绩更容易波动,不能真实反映公司的盈利能力。投资者必须通过比较同行业中其他企业的负债率情况进行综合分析(不同的行业具有不同的杠杆率,杠杆率的高低主婴是同行业内的公司进行横向比较)。

(3)一次性收益。企业有很多种途径可以获得一次性收益, 但这种-次性收益是不可持续的,并不代表企业的盈利能力。主要的-一次性收 益有投资收益、出售资产、政府补贴、公允价值变动等。

(4)资产账面价值低估,使得资产的账面价值与实际价值偏离。这样ROE公式中的分母(净资产)就低了,从而拉高了ROE的数值,出现这种情况的通常是一些资本型企业, 如房地产、高速公路、机场、港口等。需要注意,此类高ROE企业,利润再投人时往往不能达到原回报水平,因为资产的重置成本已经上升。如果上市公司少分红,那么ROE会逐渐被留存利润摊低。

(5)会计折旧方法。企业在以前时间里过度加速折旧,使得目前的账面资产价值与实际严重不符,等于把以前的收益留到现在来用。

(6)费用资本化。企业过多地将些财 务费用资本化,如计人在建I程;或者将研发经费资本化,如计人非流动资产。这样会减少当期的成本,从而推高企业的当期利润。但这样的业绩是不可持续的,往后年度的利润会相应减少,因为折旧和分摊会偏多。

(7)强周期性行业。周期性行业里的公司,在行业景气鼎盛时期,ROE会非常高,如2007年的造船业、航运业,许多企业的ROE都超过30%。但一旦进入衰退周期,企业的ROE也随之一落千文, 甚至亏损。如果周期股掉头向下进人萧条时期,投资者可能遭遇戴维斯双杀。

(8)财务技巧或财务造假。上市 公同可以通过合理的会计手段,推迟或提前确认利润,使得某些年度的利润特别多,从而推高ROE。此外,上市公司也可能存在一些与大股东之间的利益输送,甚至财务造假。这些手段推高的ROE,都是无法长期持续的。