(1)股价上升且成交量稳步放大时买入

有的股票在下跌过程中,成交量一直保持相对稳定的状态而无明显的萎缩,股价却呈现一路阴跌的走势且无止跌的迹象,底部也无明显的形态可言,突然某几天成交量却稳步放大,股价也由跌转升,下跌趋势的结束以股价向上突破重要的下降趋势线或30日均线(若干日收盘价的平均线,常用的有5日、10日、30日均线)为标志。另外一种情况是股价在经过较长时间和较大幅度的下跌之后,在一定的区域内上下波动且时间较长,成交量也无明显的增减变化,始终维持相对稳定的水平,待成交量稳步放大时,股价向上突破,上升行情开始。这两种情况均可在成交量稳步放大2至3天时择机买入,后市一般会有可观升幅。

利用此法时应注意:

①股价向上突破重要阻力位(如30日均线)时,成交量应明显放大。

②只有在成交量逐步放大或维持较高水平的配合下,上升趋势才可持久。否则只能说明是下跌途中的一次反弹而已。

(2)低位突然放量时买入

股价的长期下跌使得空头能量有足够的时间充分消耗,股价止跌走稳表明多空能量获得暂时平衡,但多空交替,多头最终将打破这种平衡,而低位放量正是多头力量异动的最初显示。短线炒手应在低位突然放量,股价明显上涨时跟进。

利用此方法时应注意:

①突然放量时股价位置必须在相对低位(可从个股历史走势中确认),买入信号才可靠。

②突然放量前的股价应在一个时间段内获得支撑,有跌不下去之感,股价呈平台整理形态,此区域成交量呈均匀缩量状态,突然放量才有效。

③注意低位放量区域与前一轮行情高点的距离。与前期高点距离越远,空头力量消耗得越充分,多头力量确认的可靠性越强。

(3)低位放巨量时买入

当股价经过大幅下跌后,又进行了较长时间的横盘整理,如果股价上涨,低位连续放出大成交量,可以短线跟进。

成交量的变化会影响到股价的变化,同时成交量也是对股价的肯定,一个价格如果能被支撑住就必须有成交量相配合。因此,巨量必然会伴随着股价的大幅上涨。

如果个股在低位放出巨量,日K线已向上突破长期下跌趋势线或20日均线,可等待回调时介入;如没有回调,可以加价买入。

特别是股价在低位启动出现连续的两到三个涨停之后,成交量急剧放大,达到历史天量,当时换手率达20%以上,更是买入时机。这是典型的庄家拉高进货形态。

利用此方法时应注意:

①放出巨量时股价应处于相对低位,如果大盘已有较大涨幅,个股也有超过一倍升幅之后出现的放巨量现象,应引起高度重视,这有可能是庄家在拉高出货。

②股价在低位整理时间越长,出现巨量后股价上涨的概率越大、升幅越高。

③如发现巨量后成交量不能继续放大,应引起高度重视,最保险的做法是先清仓出局观望后续走势。

(4)缩量整理时买入

当股价经过一轮涨升时,获利盘涌出,使股价继续上升受阻,需先经过一段蓄势调整才能继续上升,此时成交量逐步萎缩到一个较低的位置,股价也小幅下跌至一个相对低点,这时应是明确的买入时机。当成交量重新开始放大,将展开又一浪升势。

特别是股价快速上涨后调整、成交量显著萎缩时,更应该大胆买入。这一般是庄家震荡洗盘的表现,要不了多久,庄家就会再度拉升股价。通常来说,在股价第一次快速上涨后的调整中,成交量明显萎缩时买入非常可靠,以后再被拉升后调整缩量时是否是买入时机,要视庄家的行为和股价形态而定。

利用此方法时应注意:

①正确区分上攻行情初期出现的缩量整理与第一上升浪末期出现的缩量整理。

②注意缩量整理的方式。缩量整理的方式有两种:其一为回调缩量整理,其二为小平台强势缩量整理。

③注意上升趋势中,股价上涨必须有成交量配合,回调时成交量明显缩小,这样后市才会继续上涨。如果只见放量不见上涨,或上涨无量、下跌有量或看似调整但成交量却无明显萎缩,就要小心庄家出货的嫌疑或多空双方的较量在向空方倾斜。

④对第二上升浪应谨慎操作,谨防庄家出货。

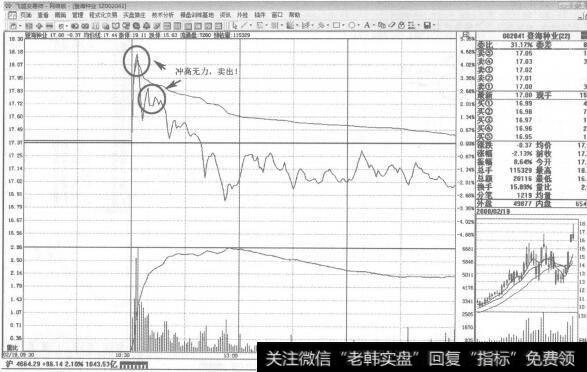

(5)巨量打开跌停板时买入

巨量打开跌停板时,应是中短线买入时机。在涨跌停板制度下,跌停板时,买方寄望于下一交易日以更低价买入,使股价在缺少买盘的情况下无量空跌,跌势不止。但如果跌停板中途曾被巨额成交量打开,这说明有买盘主动介入,股价反弹或反转在即。

股价跌停或持续跌停,一般来说都是受到重大利空消息的影响,如果利空已经兑现,巨量打开跌停应是较佳买入时机,后市必涨;如利空未出则等利空兑现后放量急跌后再买入。如遇突发性的重大利空出台,沪深股市大盘指数出现跌停或接近跌停后,众多个股特别是绩优股首先放量打开跌停时,是中短线最佳买入时机。

利用此方法时应注意:

巨量打开跌停板买入后,要密切注意后几天股价走势。如果其后两三天股价不再创新低且成交量明显萎缩,可确认是中短期底部;如果股价仍创新低下跌,说明跌势尚未结束,应止损出局观望。