老李投研:可转债一通乱炒,真的没有价值了?

最近两周可转债市场再次被“坏”资金一通乱炒,横河转债123013溢价率已经超过300%。

溢价率转股溢价率是指可转债市价相对于其转换后价值的溢价水平。

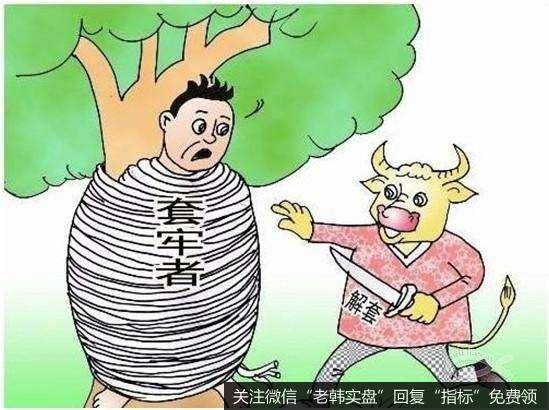

横河转债的转股价是9.22元,如果你以317.5买入一张横河转债,可以按照(100/9.22)=10.85股横河模具(300539)股票。今天横河模具收盘价7.07元,10.85股市场价值76.7元。哪个正常的投资者愿意多花240块钱,溢价300%买一个市场价值76.7元的东西?

典型的资金炒作,而且是瞎炒。

交易所也不高兴,所以多次发关注函:

公司也做出了相应回复,并且股票和转债都在21日停牌核查。

然而,公司也很难核查出什么问题,毕竟公司的正股股价基本没什么波动。

而且老李才不相信公司股东和控制人会溢价300%买自己的可转债。

说白了,就是有波“坏资金”炒作。

怎么定义炒作呢?我们之前的文章也讲过,从投资角度好定义。

横河转债今天的成交额达到了50.8亿,周一是39.6亿,上周五最高是51.4亿。

大家知道横河转债总的流通盘是多少?

3800万。

今天一天就完全换手了133.68次。

这不是炒作是什么?

但问题的关键是交易所怎么界定炒作,在法律上其实是很纠结的,换手100次的算违规,那换手2.4次的算不算违规?

像今天的国轩转债(128086)就是完全换手了2.4次,而且这个转债还是折价15.76%,你也不好说它违规吧。

既然是T+0,既然全部换手都超过100%,那监管的板子到底怎么打?这其实是个值得探讨的重要的课题,如果未来A股重启T+0和无涨跌幅限制,这样的问题怎么监管?

老李不打算继续纠结监管问题,咱们就说价值问题。

可转债被一通乱炒,真的没有价值了?

当然不是,比如上文提到的国轩转债(128086),比如希望转债(127015),目前还都处于折价状态,有明显的套利价值。

可能有朋友问了,可转债这么火,怎么这两个债还能折价?

01

当然是正股涨幅比较大

像国轩高科(002074),4月14日以来股价涨了52.09%,同期国轩转债只涨了30.2%,正股涨超了,转债就有了套利机会。新希望(000876)也是这样,最近3个月股价涨了92.72%,可转债只跟涨了58.98%,相对正股就有了套利机会。

02

转债的盘子比较

比如希望转债,发行总量有40个亿,国轩转债目前余额18.5亿,相比被爆炒的横河转债0.38亿的盘子,体量大100倍、49倍。

03

炒作资金不会炒

因为盘子大,因为有价值有机构持仓,炒作资金是不会动这两个转债的,想炒也炒不动,所以造成了价格偏低,有套利价值。

投资这个事儿,一千块也是机会。比如说茅台。

炒作这个事儿,一块钱也是危险。比如说原油宝。

这真是活久见了,美国WIT5月份原油期货因为主力合约移仓竟然创出了-40美元的成交价,收盘是-37.63美元。最后高达77076手合约是结算价执行的。