一有利空消息就大跌,有了利好消息也大跌,没有消息依然大跌。债市这两天的走势简直是在挑战人们的认知逻辑……

周一,10月金融数据不及预期,银行间现券收益率上扬步伐稍稍回撤,而后又继续上行!当日,国债期货大跌,10年期国债收益率报3.98%创逾3年新高!

这还没完。周二,10月经济数据整体小幅回落,面对这一利好,债市却继续“一意孤行”地走跌。上午,5年、7年期国债活跃券收益率先行破“4”;午后, 10年期国债活跃券170018收益率也一起破“4”,为2014年10月10日以来首次!

随着10年期国债利率升破4%,见证市场这一历史性时刻的人们纷纷不淡定了:

不过,就在此刻,曙光出现了。债市在脱离人们理解范畴的边缘转了一圈,又重新回到了正常的逻辑上。

14日午后,债市上演了一场漂亮的“V”型反转:10年期债主力T1803盘中一度下行0.40%,刷新主力连续合约91.83元的历史新低,最终收涨0.27%。10年期国债活跃券170018收益率盘中升破“4”触及4.01%,最终收报3.98%。

图片来源:Wind资讯金融终端

回顾了这一场刺激的走势之后,我们来梳理梳理,最近的债市为什么会无视基本面,这样“任性”?

投资者对基本面的反应已经钝化!

这两天公布的金融数据与经济数据,无一不在回落。

统计局14日最新公布了10月份的经济数据,多项数据不及预期。

11月14日,国家统计局公布的社会消费品零售等多项数据不及预期,固定资产投资、商品房销售面积均再创新低。

10月规模以上工业增加值同比增6.2%,预期增6.2%,前值增6.6%。

10月社会消费品零售总额同比名义增长10%,预期增10.4%,前值增10.3%。

1-10月城镇固定资产投资同比增长7.3%,增速创年内新低。1-10月份,民间固定资产投资313734亿元,同比名义增长5.8%,增速比1-9月份回落0.2个百分点。

1-10月份全国房地产开发投资同比名义增长7.8%,前值增8.1%,为年内最低。

联讯证券研报指出,基本面的变化在短期内对市场的影响已经出现了钝化的迹象。甚至在某种程度上讲,不超预期便是利空。基本面回落的幅度并没有特别大,不足以带来太多的惊喜,对于未来的监管与货币都很难构成压力,很难改变投资者对未来的悲观预期。

九州证券全球首席经济学家邓海清的研报甚至用上了“震惊体”:危险!危险!到底什么能拯救雪崩的债市?

邓海清团队指出,没有任何一种传统的债券市场分析框架可以解释在没有利空消息情况下,中国债市的暴跌,以及市场对利好的极端无视。

目前中国经济基本面回落、信贷高烧得到遏制、债市收益率相对货币市场利差处于历史最高水平,这些因素都支持债券收益率回落。此外,央行也有一系列维稳操作,但是债市依然不买账。

为什么呢?

市场仍存在一些潜在的利空

邓海清团队指出,目前债市的核心矛盾在于,债券市场对新一届财经官员政策不确定性的担忧,特别是对潜在的“紧货币+严监管”的恐慌,这才导致了债市目前的局面。

联讯证券研报也指出,监管趋严的预期一直没有兑现。这一点在10月十九大召开后一直在不断强化,上周的金融稳定发展委员会成立开会,更让大家觉得监管政策已经在路上,在最近不久可能就会落地。投资者会对这种未落地的政策带来的不确定性抱有恐慌感,在操作上会异常谨慎。

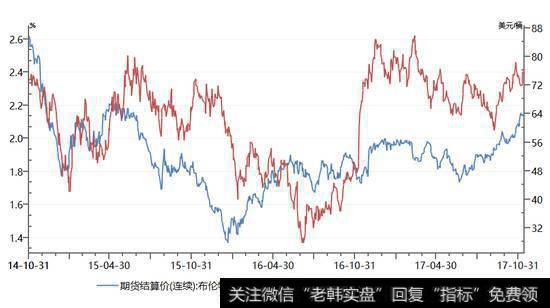

其次是愈炒愈烈的通胀预期。

再次是对未来流动性改善的期望偏低。央行最近“削峰填谷”的策略没有发生丝毫的松动,这种“稳健”的货币政策实际意味着流动性偏紧。

最后是海外央行收紧与海外利率上行的预期。

图片来源:联讯麒麟堂

市场结构扭曲

联讯证券研报指出,配置盘的力量还不够强(存款流失、地方债占用额度以及利率供给偏多),抵不住交易盘在悲观预期下出于止损而引致的抛售压力。

或者说配置盘喜欢现有的市场环境,一直在观望等待,采取了一种阶梯式、慢节奏的拿筹方式。这也就意味着短期内这种大的趋势性力量很难出现。

情绪悲观,对基本面利好反应钝化,但稍有利空就会被放大,连续触发止损线,连续抛售,弱的配置盘难以托底,利率连续快速上行。

德国商业银行周浩也指出,在“债灾”运行一年之后,市场的杠杆率并没有出现实质性的下滑,多数交易头寸似乎仍然抱有侥幸心理。而国债利率在过去几周内的连续上升,似乎也反映出这样的一个事实:市场仍在选择死守。当然,死守的策略并非不理性。这是因为历史上曾多次出现债券利率快速上升导致央行被迫出手(比如钱荒时),因此“不要倒在黎明前”是一种较为正常的心态。第二,市场一直有意无意在抵挡10年国债利率的上行,在过去一段时间一度出现5年和7年利率高于10年国债利率的状况,这似乎反映出一种自保心态——只要10年利率不崩盘,那么债券头寸大幅的“市价损失”就不会被投资者过度关注,那么委托投资的债券交易盘就不会出现大面积赎回的压力。

然而,市场仍然有抛售的压力,这样的压力来自于:有些委托投资者希望在年底前将现金回笼。同时,市场的实际利率不断走高,市场会选择做空国债期货来对冲或者投机,这也会造成现券的压力。

事实上,全球债市都在遭遇抛售潮

虽然与中国债市近来的逻辑不同,但海外主要国债利率近期确实在走高。

今年9月开始,货币政策方面,美联储开始有条不紊的缩表,10月底减持了59亿美元的美国国债;经济方面,3季度GDP超过预期,达到3%;特朗普政策方面,税改法案草案已经出炉,企业税率会从当前的35%调低到20%,如果实施会对美国经济增速产生利好。这都对都对美债形成利空,10年美债收益率从9月初2.05%一直上行到10月底的2.46%。美债收益率的上行也对我国债券市场形成压力,因为历史来看美债和我国国债利率基本同向波动。

欧洲主要国家国债收益率也纷纷上行。

同为新兴市场的印度,十年期国债收益率14日最高升至7.052%,为去年9月以来的最高水平。

图片来源:Wind资讯金融终端

本轮下跌趋势何时终结?

华创证券屈庆债券团队指出,以史为镜,10年国债收益率破4%并不意外。2002年至今,10年国债收益率在4%(包含4%左右)以上的情况并不少见,共有四段时期维持在4%左右及其以上区间,具体统计,2002年以来10年国债在4%以上时间占比超过全部交易日的20%,在3.9%以上时间为25%左右,若阈值进一步降至3.8%,则占比高达30%。

从周期来看,每隔两年左右债市就有一波走熊,在上述因素趋势驱动下,此次10年国债收益率再次突破4%大关并不让人意外,并且,从历史规律中也可以看到,几次熊市触底反弹均有较为强劲的利多信号作为支撑。因此,在目前利多信号尚未出现而利空因素不改的情况下,建议继续保持谨慎,做好未来收益率继续上行且将在较长时间内维持在4%以上的准备。

国泰君安覃汉、肖成哲团队则提出,在目前情况下,本轮下跌趋势如果能够终结,必须满足一下两个条件任何之一:

①下跌幅度足够大。大的趋势上看,债市正处于第五主跌浪过程中,相对于前两浪50-70bp的幅度,第五浪的上行幅度在30bp左右,后续仍有较大上行空间。经过大跌和两周企稳之后,市场尚无凌厉的反弹,本身就说明10月份的下跌并不算“超跌”。

②潜在利空显性化。市场出现一轮“熊市反弹”的条件,是“隐性”利空走向“显性化”,并且被大部分市场参与者消化。目前的状态是,利空尚未真正出现,从某种意义上也就没有利空出尽的基础,自然也无法酝酿一轮真正意义上的熊市反弹。

可以抄底了吗?

国君固收覃汉团队从股债相对配置价值角度分析称,随着近期股市的持续上涨和债市收益率的上行,从部分指标来衡量,债市对股市“相对配置价值”正在不断上升。例如,沪深两市的市盈率倒数可以衡量股市的“配置价值”,与债券收益率可比,从历史来看,除15年股市大牛市之外,大部分时间两市的市盈率倒数显著高于5Y国开收益率。从这一角度看,相对于股市,债市的相对配置价值似乎相当不错。

不过,不能简单的认为股债的相对配置价值收敛接近极值,就意味着债市更具“吸引力”。股市债市前景不同,均值回归的力量可能并不适于当下。

联讯证券李奇霖表示,无法确切知道情绪的力量有多大,能持续多久,这是感性的力量,故而也难言抄底。越在艰难的时候,越要保持信心。在度过这一段黎明前的黑暗后,我们相信会有一个更为健康的慢牛,参考股票市场,2015年去杠杆后,经过恢复期开始步入慢牛。

国君固收指出,债市恐慌如惊弓之鸟,市场大跌已脱离基本面支撑,交易的本质是人性,重要的是人心变了。目前市场仍有诸多不确定,交易盘仍需耐心等待,不要去接落下的刀。

招商固收称,当前债市面临两大不确定性,监管落地的时间不太确定,但对监管的“恐慌”似乎已过度,而基本面“任性”走弱的确定性很高。现在来看,市场已经超跌;融资需求转弱,经济基本面变差,这些“利多”因素会逐渐支持债券市场。

(Wind资讯综合自联讯麒麟堂、海清FICC频道、屈庆债券论坛、债市覃谈、招商固收等)