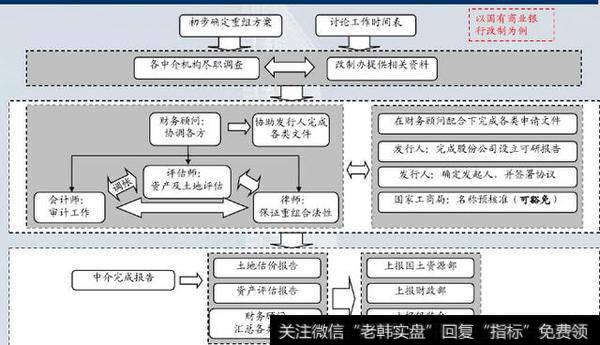

企业上市涉及的工作纷繁复杂、方方面面,从涉及方来讲,就包括企业、券商、律师事务所、会计师事务所、评估师事务所,有时还包括撰写可行性研究报告的第三方机构。

2018 年伊始,新一波造富传奇故事又将上演,与以往不同,这次 VC/PE 的目光前所未有地聚焦在香港和内地。伴随着经济新常态下的结构转型,和上市制度改革,越来越多的互联网企业开始考虑A股上市。在公司IPO项目中,审计、律师、投行券商和资产评估师各是什么地位?

第一,投行券商是主要负责人,这是其特殊的角色决定的,券商就是“总协调人”,只有券商能够担任这个“领队”的角色,——但是,这里有个重要前提:其他各方各负其责!如果看不到这个前提,只是要求这个临时组合起来的队伍和“领队”完成目标,是根本不可能的。

第二,券商协助其他人员(包括券商自己的项目组人员﹑律师﹑会计师和企业具体执行人员)推进重要工作。由于这些人员基本是具体工作人员,在协调安排其他人工作时可能会力不从心,这时项目负责人直接协助安排或要求企业领导召集有关各方在一起开会安排,会起到单靠具体执行人员无法达到的效果,作为项目负责人必须关注到这点并及时协调和安排。

第三,作为主要负责人要统筹各方面资源,保持与企业项目运作关键人员的良好关系和顺畅沟通。关系良好才能顺畅沟通,项目负责人与其他各机构的项目运作关键人员(不只是企业的领导,还包括其他中介机构如律师事务所、会计师事务所的项目负责人员)的顺畅沟通对项目运作非常重要。当然,关系好是相互的,为使项目顺利推进,各方也都有应有这个意识。