投资倍增的关键:寻找最佳卖点

在股票投资中,卖出个股的时机选择和价格控制是股票投资整个过程中非常重要的环节,其重要性和与盈利空间之间巨大的关联性丝毫不亚于股票的买入环节。投资者只有正确地卖出,才能控制投资风险,安全获利。

一、利用股价波动判断卖出时机

对个股当前技术指标和市场形态进行分析是把握个股卖出时机的关键依据。对于价格波动,个股出现以下情况时投资者可以选择果断卖出:

1、连续缩量创出高点为卖出时机

股价也像其他商品的价格一样,在股市里必然符合供求关系法则。当机构投资者争相买入该股,以便在竞争对手的前头抢占先机时,该只股票股价开始大幅上涨,其成交量也常當大幅攀升。在-一个较长时期的上涨后,股价上涨动力衰竭,股价还会继续创出新高,但成交量开始下降。这个时候就得小心了,这个时候很少有机构投资者愿意再买入该股,供给开始超过需求,最终卖压越来越大。一系列缩量上涨往往预示着反转。

2、低于买入价7%坚决止损

作为一个最重要的卖出规则,止损对于许多投资者来讲是很困难的,毕竟对许多入来说,承认自己犯了错误是比较困难的。而为了避免或降低股市未来潜在风险,就必须在股市涨势时考虑反转后的止损。投资最重要的就在于当投资者犯错误时迅速认识到错误并将损失控制在最小的范围,这是7%止损规则产生的原因。

研究发现:40%的大牛股在爆发之后最終往生回到最初的爆发点。同样的研究也发现,在关键点位下跌7%-8%的股票未来有较好表现的机会较小。投资者应注意不要只看见少数的大跌后股票大涨的例子,而应更理智地认识股市的涨跌是相互映衬的,大涨后大跌也是不可避免的。长期来看,持续地将损失控制在股小范围内的投资将会获得较好收益。因此,底线就是股价下跌买入价的7%以下时,卖掉股票!

3、当一只股票突破最新的平台失败时卖出

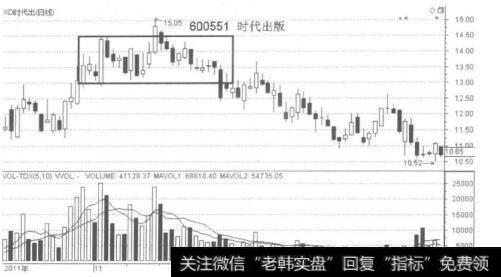

在股票股价向上运行时,最理想的境界就是进入高位平台,而此时平台只有高于前期股价高位平台时才是最好的,如果突破无法成功,那么在阻力线的打压下,股价一定逆转下跌,可能直至底部支撑线或跌破支撑线。这样投资者就不难理解大牛股的走势也有与春夏秋冬四季变化相似的循环,即牛市也会有步入熊市的日子,这些股票经历着快速上涨和构筑平台的交替变化。一般来讲,构筑平台的时间越长,则股价上开的幅度越大。但这也存在着股价见顶的可能,股价有可能大幅下挫。通常,股价见顶时盈利和销售增长情况非常好,因为股价是反映未来的。无疑,股价将在公司增长迅速放缓之前见顶。当有较大的不利消息时,如果预计该消息将导致最新平台构建失败,投资者应迅速卖出股票。图所示为一具体示例。

二、利用K线图和移动平均线位置判断卖出时机

根据K线图与移动平均线的位置判断卖出时机时,投资者需要密切关注个股K线图的走势,结合移动平均线的趋势变化,准确判断出卖出时机。利用K线图和移动平均线判断卖出时机可以分为以下两种情况:

当移动平均线呈大幅度上升趋势,经过一段时间后开始走平时:

(1)当股价由上而下跌破走平的移动平均线时,也就是跌破了技术支撑线时,便是卖出信号,必须卖出。

(2)为验证一条移动平均线所显示信号的可靠性,可以多选用几条移动平均线,以便相互参照。同时,在正常情况下,成交量也相应减少,卖出的信号更明确。

当移动平均线正处于下降过程中时,实出信号具备以下特征:

(1)股价突破移动平均线后又马上回落,当跌回到移动平均线之下时便是卖出信号。

(2)这一卖出信号应置于股价下跌后的反弹时考察,即股价下跌过程中回升至前一次下跌幅度的1/3左右时马上又呈下跌趋勢,跌破移动平均线应卖出。

(3)若在行情下跌过程中出现多次这种卖出信号,那么越早脱手越好,或作短线对冲。

三、不同时期的卖出策略

在不同的大市环境下,投资者采取的卖出策略也应有所不同,这样才能更好地对应于当前趋势,作出最适合当前形势的卖出选择,达到投资利益最大化。

(1)跌市初期,运用快速斩仓法。如果个股股价下跌不深,投资者被套牢尚不严重,则应该立即斩仓卖出。这种时候,考验投资者能否当机立断,是否具有果断的心理索质。只有及时、果断地卖出,才能免于坐失卖出获利良机,也更能防止投资损失的进一步扩大化。

(2)下跌反弹时期,倡反弹之势立即卖出。如果股价已经经历了一轮快速下跌,这时再恐慌地杀跌止损,所起的作用就有限了,而且损失会更大。经过深幅快速下跌后的股市极易出现反弹行情,投资者可以把握好股价运行的节奏,趁反弹时卖出。

(3)在大市持续疲软的市场中,见异常走勢应卖出。如果所持有的个股出现异常走势,明显暴露出主力资金的意图,意味着该股未来可能有较大跌幅。例如,在尾盘出现异常拉高的个股,要果断卖出。越是采用尾盘拉高的动作,越是说明主力资金已经到了无力护盘的地步。

(4)做空卖出法。我国股市还没有推出做空机制,因此投资者只能采用被动做空。也就是在跌市中投资者先将股票卖出,等跌到一定深度后,再重新买回,通过这种方法获取差价,降低成本。

需要说明的是,无论是跌市初期,运用快速斩仓法,或是趁反弹时卖出,还是股市处于持续疲软期,见异常走势卖出以及做空卖出法等,要想准确研判的前提就是要准确研判出当前股市所处的趋势行情,否则一切卖出法都好似空中楼阁,毫无价值。

四、选择卖出时机时的几点要领

(1)在投资者纷纷卖出以前尽速出清,以免卖压增大影响。在跌破主要支撑价位以后才卖股票,是不明智的做法。这时,止损卖压齐出,行情反而可能反弹起来让空头出手。

(2)在某些情况下,如果股价达到股价轨道上限,应该卖出股票(轨道上下限各以连接股价最高及最低点而成)。股价冲过轨道上限通常适于卖股。因为那时股价颇高,之后主力资金大多为获利必然派发抛空出货,大众投资者如继续蹲守,那只有被套牢和受损的份儿了。

(3)当股票由底部三、四段涨升并整理再创新高以后,应当卖掉所持股。因股票市场里的第三次涨升,每个人都可以预见,上涨空间很小。但是一时的涨势导致大众投资者盲目极力跟风,主力必然要洗盘打压,或边洗盘边拉升,而后再诱感大众来抬轿急速拉升股价直至股价顶部,一般庄家会趁势抛空溜之大吉。

(4)从松散的形态中涨起来并不可靠,应在创新高时卖出股票。如果一只股票的形态很弱,多数的日股价是在形态下半部,而且是在200日均线以下,完全缺少支撑,则应该在创新高时卖出股票。

(5)在某些情况下,股票以过去5年来的最大周量向下收低,应当卖出股票。经过长期涨升以后,若是200日均线开始向下转折,这已经是个卖出点了,将来股价也许一跌千里,投资者应考虑卖股。

五、最佳卖点出现的市场标志

1、连续放量冲高,换手率突然放大,未来存在一路暴跌可能

在上升行情中,股价上涨到一定阶段,累计涨幅超过40%时出现连续放量冲高,有时是3个交易日、5个交易口连续放量,有时2个交易日连续放量,每日的换手率都在3%以上,而当最大成交量出现时其换手率往往超过10%,头进卖出较为频繁,股票交易相当活跃,这意味着主力在拉高出货。如果收盘时出现长上影线,表明冲高回落。而次日股价又不能收复前日的上影线,成交开始萎缩,市场上行乏力,表明后市将调整,遇到此情况要坚决卖出。图所示为-具体示例。

2、当日放量过急,而次日成交量锐减,明显不正常量变

这主要是指股价出现急拉使得成交量成倍放大,次日成交量急剧减少50%以上。

3、击破重要日均线指标

放量后股价跌破5日均线并且3-5个交易日不能收复,随后5周均线也被击穿,意味着该股基本已经失去技术支撑,更不用再提攻击力问题了,应坚决卖出。对于刚被套的人,此时退出特别有利。如果股价击破30日或60日均线等重要均线指标,则该股暂留观察的价值都没有了,因此就要坚决清仓",而许多投资者在被套后往往漠视该股行情,难下决心,从而导致此后的深度被套.

【倍增秘诀】

“下跌休息区”的最住卖点:

很多人常在底部时收息没有资金,只有被套牢的股票,因而丧失了抄底的良机。-个重要原因是不懂得见顶回落后有一个“下跌休息区”。

(1)一旦波段顶部确认,出现首根巨量阴线,意味着有中线主力或投资基金出逃,这便是“下跌休息区”的开始信号,是警示性卖点。

(2)从顶部下跌3%-5%,决不能指望蓄勢创新高,此即为“下跌休息区”。期间的任何一次反弹,均为反抽,是最佳止损点。

(3)在“下跌休息区”中,首波段中涨幅高于大盘领涨板块的个股,是主力的重仓对象,应果断清场。只要出现巨量阴线,决不再度参与,以防主力利用低指数作掩护,将丰厚的获利盘让利、压低出迷,甚至跳水出逃。于项部被套被粘者切不可在“下跌休息区”中补仓,摊平成本,而应止损出局,以免“弹尽粮绝”,全军覆没。