关注“主力”动向:持股变动公告

上市公司的大股东们,增持或减持所持股票(奉讲内容不包括股票协议转让及要约收购)达到一定标准,则必须公升披露,这些信息对投资者及时了解“主力”动向很有帮助。

买入即公告

股改后,上市公司大股东们(指持股比例在5%以上的股东)增持或减持股票,已成普遍现象。按照规定,这些大股东们所持股票,每增加或减少5%时(占总股本比例),都必须公告。上市公司的控股股东则在每增加或减少1%股份时必须公告。

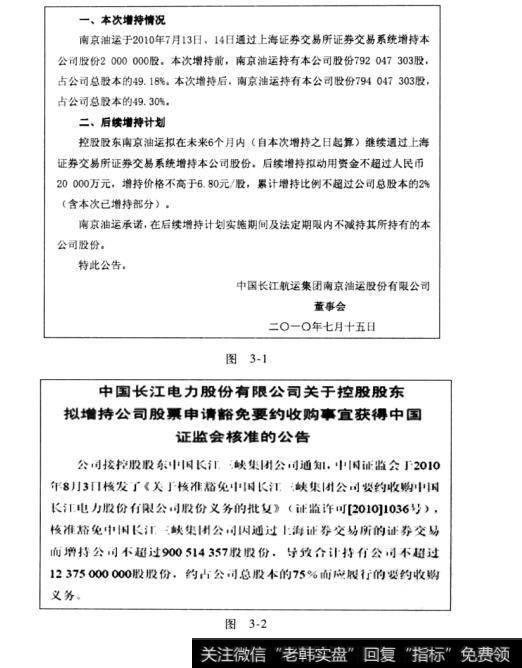

上述要求只是最低标准。以增持为例,如果股东持股比例达到或超过30%,在未来12个月内,拟增持股票不超过总股本的2%时,则通常会在首次增持后进行公告。这份公告很重要,其中关键点是增持目的及计划;关于拟继续增持股份数量及比例;增持实施条件以及若增持实施条件未达成是否仍继续增持的情况说明(见图3-1)。接下来,增持人在连续12个月内增持股票达到总股本的1%或2%时,也会公告。

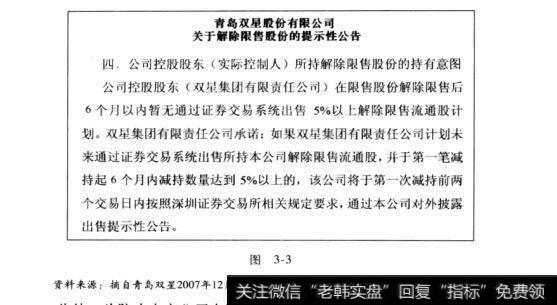

如果持股比例达到或超过30%的股东,拟在连续12个月内增持股票超过2%,会先向监管部门申请豁免其要约收购义务,而后再增持股票。这句话的关键在于:申请豁免要约收购义务在前,增持在后。进而言之,在增持前必须公告(见图3-2)。

图3-1 图3-2

从以上分析不难看出,持股比例达到或超过30%的上市公司股东,只要买入自家的股票,就必须公告°(12个月内超过2%,还须事先公告)。而大家知道,这样持股比例的股东,一般都是上市公司的第一大股东,或者说是控股股东,可以说,此类股东买入股票的重要时点与计划,都可以被投资者及时了解。

1%是节点

一般来说,主力增持股票,限制并不多,主要是必须履行公告义务,但减持股票则要复杂得多。这主要因为,股票中存在限售股。所谓限售股,就是尚不能在股市中随意抛售的股票,其抛售有一定的时间限制以及条件约束。比如大家熟悉的,股改中“大小非”所持股票就属于限售股。为便于理解,我们先讲讲简单的,也就是大股东们减持无限售条件的股票。同增持一样,此时对于减持的要求,也主要是履行公告义务,即要告诉投资者。一般而言,大股东们通过证券交易系统减持已经解除限售的股票,其比例只要达到总股本的1%,都必须履行公告义务。中小板新老划断后上市公司仅控股股东、实际控制人有此规定,而不是所有5%以上股东。而此类公告,也是投资者看到的,最普遍的持股变动公告(创业板公司的大股东们,只要卖出股票达1%,都会公告)。

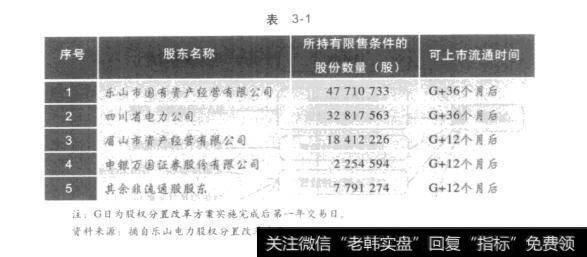

与增持在买入伊始就会公告不同,此时减持公告只是事后公告。但也有一些例外,如深交所主板规定:上市公司控股股东、实际控制人如果计划在股改限售股份解除限售后6个月以内通过证券交易系统出售股改限售股份达到5%以上的,应在股改限售股份解除限售公告中披露拟出售的数量、时间、价格区间等。

控股股东、实际控制人通过证券交易系统出售其持有或控制的上市公司股份预计未来6个月内出售股份可能达到或超过公司股份总数的5%,应当在首次出售二个交易日前刊登提示性公告(见图3-3)。

中小板和创业板规定:上市公司控股股东、实际控制人通过证券交易系统出售其持有或控制的上市公司股份预计未来6个月内出售股份可能达到或超过公司股份总数的5%,应当在出售前刊登提示性公告。

图3-3

此外,为防止上市公司大股东利用内幕信息抛售股票,深交所中小板还规定:当上市公司控股股东或实际控制人最近12个月被交易所公开谴责或两次以上通报批评处分或上市公司股票被实施退市风险警示等情形,控股股东、实际控制人拟通过证券交易系统出售股份的应在出售前两个交易日刊登提示性公告,就拟出售的数量、时间、原因等事项说明。

限售股

限售股,顾名思义当然是还不能出售的股票,但投资者应当了解的,是这些限售股的来源、规模、持股成本以及流通时间与条件。这有利于投资者对未来的“卖盘”做一定预判(见图3-4)。

图3-4

目前限售股中有一部分°还是股改的产物,也被称为“大小非”改时,持量股占总股本≥5%的非流通股股东被称为“大非”,持股量占总股本<5%的非流通股股东被称为“小非”。

股改后,大小非虽有了流通权,但不能马上抛售,其流通有个时间表。由于这部分股票数量庞大,持股成本极低,一旦流通后,很可能使抛盘突然加大,从而造成股价下跌。因此,投资者对这些股票的流通时间安排要高度关注。

准确了解大小非的流通时间,要通过上市公司披露过的《股权分置改革方案》,每一个方案中,都会以表格形式清晰列示各股东所持股票的可上市流通时间(见表3-1)。

表3-1

融资限售股

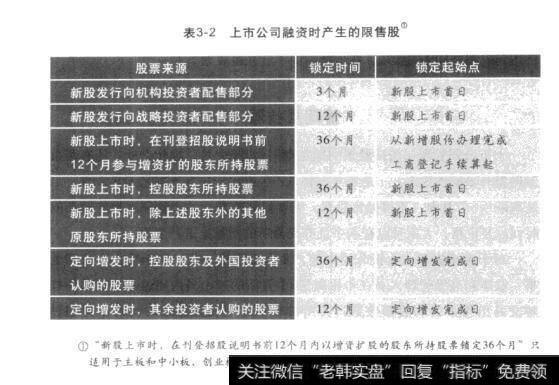

除了大小非外,数量最多的限售股,来自于上市公司融资时发行的部分股票以及公司上市前的老股东持股(见表3-2)。

从目前规定看,监管层只对上市公司IPO(首发上市)及定向增发时,做出了部分股东的强制性限售规定。

新股发行时,真正供普通投资者申购的股票只是一部分,其余股票还要向一些机构投资者进行配售。一些大盘股发行的时候,除了上述两类发行对象外,还会拿出一部分股票,专门向战略投资者配售。

机构投资者获得新股后,不能在上市首日抛售,而是要锁定3个月;向战略投资者配售的股票,锁定期比机构投资者还要长,达到12个月。12个月的锁定期,除了针对于战略投资者,还针对上市公司在上市前的部分股东们。按照规定,除了上市公司控股股东所持股票外,多数上市前的股东所持股票,在上市后要锁定12个月。

从以上分析可以看出,由于战略投资者的持股锁定期与上市前老股东的持股锁定期重合,因此,一只新股上市后的第12个月期满之时,是需要特别关注的日子,投资者务必谨记。

表3-2上市公司融资时产生的限售股

对于新上市公司的控股股东,它所持有的股票锁定期更长,达到3年。锁定期也是从上市之日开始算起。

定向增发是从2006年开始实施的一种上市公司再融资方式,简单而言,定向增发是指上市公司不公开发售新股,而是自己选择不超过10个投资者,向他们出售新股。参与定向增发的投资者,有各不相同的锁定期。如果上市公司的控股股东参与了定向增发,或者上市公司向外国战略投资者定向发行了股票,那么这部分股票的锁定期是36个月。除上述两类投资者之外,参与定向增发的投资者所持股票,锁定期是12个月。投资者对这两个时间点、也要加以注意。

大股东增持

按照规定,大股东增持的股票,在购买股票完成后,至少12个月内不能卖出。因此,超过12个月时是一个非常重要的时间点。上述“买入后12个月内卖出”是指自最后一笔买入时点起算12个月内卖出的。此外,持股比例达到或超过30%的股东,在增持期间不能减持股票。

管理层持股

上市公司管理层所持股票的锁定期同样是6个月。除此之外,还有两条对抛售的限制性规定:一是每年抛售量不能超过上一年末持股量的25%;二是离职后6个月内,不得抛售股票。需要提醒的是,关于管理层抛售股票的时间点及价格,大家可以在两个证券交易所的网站上进行查询对于中小板和创业板公司来说,要求更严格一些。中小板上市公司董事、监事和高级管理人员在申报离任6个月后的12个月内通过证券交易所挂牌交易出售本公司股票数量占其所持有本公司股票总数的比例不得超过50%。创业板上市公司董事、监事和高级管理人员在首次公开发行股票上市之日起6个月内申报离职的,自申报离职之日起18个月内不得转让其直接持有的本公司股份;在首次公开发行股票上市之日起7-12个月申报离职的,自申报离职之日起12个月内不得转让其直接持有的本公司股份。

收购锁定期

如果上市公司被收购,按照规定,收购人持有的上市公司股份,在收购完成后12个月内不得转让。

承诺

当然,上述所谈的各种限售股的限制时间及限售条件,都是法律及规章中要求的最低标准。部分上市公司股东,会在此标准之上严格要求自我,承诺更高的标准——一如延长限售时间等(见图3-5)。想及时了解这些内容,就需要投资者注意关注公司日常的公告信息。

图3-5公司日常的公告信息