现如今,不再只有财务人员重视财务报表,投资者、债权人、职业经理人,甚至是普通的上班族也都开始关注和重视企业的财务状况。当然,不同视角下的财务分析重点各不相同,审计更关注报表项目的真实性及取证,投资者更关注资产和盈利的质量,经营决策者则更关注财务数据与企业战略的关联度。所以,在具体财务分析中,应当将某一企业的财务数据放在产业经济、市场大环境中进行多方对比,深入分析。

本文志在概括性地教你认识财务报表,建立基础的财务逻辑。

1.不可不知的三大报表编制基础及表间关系

财务报表是以会计准则为规范编制的,向所有者、债权人、政府及其他有关各方及社会公众等外部反映会计主体财务状况和经营的会计报表,包括资产负债表、损益表、现金流量表、所有者权益变动表和财务报表附注。

其中三大报表的编制基础与表间关系是我们检验财务报表真实性的第一步。

资产负债表编制基础:资产=负债+所有者权益

损益表编制基础:利润=收入-成本费用

现金流量表编制基础:现金流净额=现金流入-现金支出

资产负债表与损益表关系:“资产负债表”未分配利润期未数-期初数=“损益表”未分配利润

资产负债表与现金流量表关系:“资产负债表”现金、银行存款及其他货币资金等项目期末数-期初数=“现金流量表”现金及现金等价物净流量

损益表与现金流量表关系:前者是“权责发生制”、后者是“收付实现制”,现金流量表的补充资料列示了企业净利润调整为企业经营活动现金流量净额的过程

营业收入*(1+增值税率)≈应收账款增加额+应收票据增加额+销售商品、提供劳务收到的现金-预收账款增加额

(营业成本+存货增加额)*(1+增值税率)≈应付账款增加额+应付票据增加额+购买商品、接受劳务支付的现金-预付账款增加额

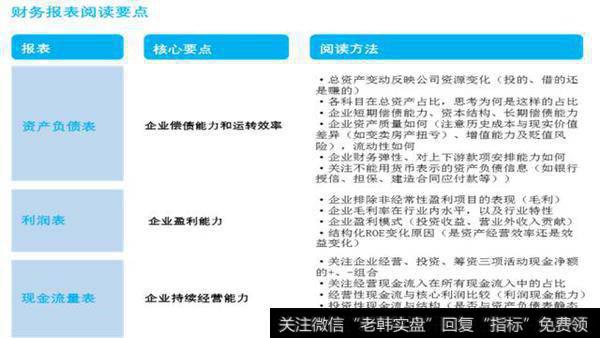

2.财务报表阅读重点

在进行财务报表阅读前,我们要明确自己手中的财务报表是由何人编制提供的。首选经第三方审计并签章的审计报告,数据具有连续性(至少3年以上)。

基本的财务分析思路包括:

垂直分析——计算单个项目在总体中的比例,了解企业的财务结构及特征

水平分析——计算单个项目历史变动幅度,分析企业财务数据变动背后的商业因素

比率分析——与同行业对比,分析企业的经营效率与经营效益

初识财务报表,建立财务逻辑

三大报表阅读重点概括

其中,重点报表项目的解读如下:

资产负债表项目:

✔货币资金

现金收支较大的行业(餐饮、酒店)是否存在现金管理制度缺陷;账面留存的货币资金余额较高时存在虚构账面资金的可能或存在受限资金或评价资金使用率等。

✔应收账款&预收账款

应收账款周转率反映企业的议价能力;大客户集中度分析,大客户集中可能导致的经验风险及大客户依赖导致过长的拖欠账期;长账龄及坏账计提比例分析,是否存在利润操纵的可能;结合收入增减情况判断应收账款变化是否正常。

✔应收票据

与关联方之间大量票据交易可能是企业虚假交易从银行套现的手段;前、后手背书人是否与企业有真实业务往来。

✔存货&在建工程

存货余额/净额变动反映企业产品竞争力;存货周转率反映企业销售能力及存货管理水平;超长库龄进一步导致存货贬值。是否存在虚增的可能。

✔固定资产&无形资产

投资政策、生产扩张与企业经营状况是否匹配;折旧/摊销比例是否合适;企业现金流是否能够支持企业的投资扩张;研发费用资本化/费用化对利润的影响等。

✔长、短期借款

还款计划,公司未来现金流是否能支持其偿还借款、展期或新债还旧债。

✔应付账款&预付账款

供应商议价能力及企业资金安排能力等。

✔应付票据

票据开立保证金比例,金额应与其他货币资金/限制性资金余额相对应。

✔其他款项

余额变动与性质分析,可能藏污纳垢。

损益表项目:

✔营业收入

收入结构分析反映企业的定位及盈利来源,在目标市场的占有率、成长空间。

✔营业成本

成本结构分析反映企业对供应商的议价能力、人力资源管理能力及企业运营效率。

✔期间费用

销售费用,获取客户的费用;管理费用,企业组织架构合理性;财务费用,融资渠道是否畅通、是否有利率优势、结合现金流分析。

✔资产减值损失

比例是否合适,是否存在利润操纵,企业有什么对策?

✔其他收益/损失(公允价值变动收益、投资收益、固定资产处置收益)

与企业金融资产、长期股权投资、固定资产结合分析,反映企业商业模式及战略变化等。

✔营业外收支

关注发生额及性质。

✔税金及附加、所得税

关注企业税收政策,盈利是否主要来源于税收优惠等。

现金流量表:

现金流量表

现金流量表项目关注重点

3.常用的财务分析指标

❤投资回报的指标

权益报酬率=净利润/平均股东权益,反映企业自有资金投资收益水平

资产报酬率=净利润/平均资产总额,反映企业运用资产总额获得净利润的水平

❤盈利能力的指标

毛利率=(营业收入-营业成本)/营业收入

净利率=净利润/营业收入

息税前净利率=(净利润+利息+所得税)/营业收入

❤运营效率的指标

总资产周转率=营业收入/资产总额

应收账款周转率=营业收入/应收账款平均值

存货周转率=营业成本/存货平均值

❤杠杆比率

资产负债率=负债总额/资产总额,反映企业的财务杠杆和经营风险

流动比率=流动资产/流动负债

速动比率=(流动资产-存货)/流动负债

现金比率=现金及现金等价物/流动负债

❤现金流比率

现金流动负债比率=经营活动产生净现金额/流动负债,反映企业短期偿债能力

销售现金比率=经营现金净收入/同期销售额

财务分析的过程是一场修炼,永无止境。

而我只是这茫茫修炼者中渺小的一员,默默学习着、分享着、探索着。