辨别具有持久竞争优势的优质企业是巴菲特的淘金之道,也是通往财富自由之路的终极目标。

如何利用财务语言读懂一家公司的会计报表?如何判断一家公司是否经营着一门好生意?如何判断心仪的企业是否具有持久竞争的优势?相信通过以下文字,即便你没有财务基础,也能迅速掌握财务报表中的核心精髓。

一、损益表

毛利率:毛利率=毛利/营业收入×100%=(主营业务收入-主营业务成本)/主营业务收入×100%。毛利率在40%及以上的公司,一般都具有某种可持续性的竞争优势;毛利率低于40%的公司,一般都处于高度竞争的行业,因为竞争会削弱行业总利润率。如果一个行业的毛利率低于20%,显然说明这个行业存在着过度竞争。

三项费用:销售费用+管理费用+财务费用,一家公司的三项费用原则上越低越好,倘若一家公司能销售费用加管理费用长期控制在营业收入的30%以下,则是让人欣慰的;在任何行业领域,那些财务费用支出占营业利润比例最低的公司,往往是最有可能具有竞争优势的公司。

营业利润率:营业利润率= 营业利润/营业收入净额×100%,营业利润率可以直接表明一家企业是否有赚钱的真本事。

经营安全边际率:经营安全边际率=营业利润率/毛利率×100%

税前利润:不考虑所得税的影响,税前利润指标更容易用来进行企业盈利能力的衡量。

所得税:一个企业所得税的多少可以间接用来验证利润的真实性。

销售净利率(净利率):综合考虑所得税等各种因素的影响,可以直接判断公司税后是否赚钱。净利率=净利润/主营业务收入×100%=(利润总额-所得税费用)/主营业务收入×100%,可以方便的用于衡量规模不同企业的盈利能力。如果一家公司的销售净利率大于20%,很可能该公司具有某种长期的竞争优势,如果一家公司的销售净利率低于10%,那么他很可能处于一个高度竞争的行业。银行和金融行业不属于上述范畴。

每股收益(EPS):这是一个股票的重量级指标。当一个公司的每股收益连续多年都表现出持续上涨态势,则该公司具有某种长期竞争优势。

股东回报率(ROE):股东权益回报率=净利润/ 股东权益×100%。如果一家企业的股东回报率高于20%,则该企业可以算非常好的公司,如果低于15% 则代表盈利能力不足,需要慎重投资。

二、资产负债表

现金及现金等价物:企业经营遇到困难时,现金越多越好。如果一家企业有大量的库存现金而几乎没有什么债务,并且没有出售股份或资产,同时公司过去一直保持盈利,那这一定是家理想的公司。经验告诉我们,现金占总资产的比率最少不能低于10%,资本密集型企业应该高于25%。

资产负债率:资产负债率=负债总额/资产总额×100%。如果一家公司的资产负债率过高,是需要立即检查企业经营情况的。优质公司的资产负债率一般不高于60%,破产公司的资产负债率通常都超过80%。

长期资产负债结构:(长期负债+股东权益)/固定资产,该指标表的是企业负债的稳定性,越高越好。如该比例较低,则表示企业存在短债长支的情况,是存在经营风险的。

存货:要不断检查,存货增长的同时净利润是否增长。存货在某些年份迅速增加而其后又迅速减少的制造类企业,很可能处于高度竞争的行业,是不值得推荐的。

存货周转率:存货周转率(次数)=销售成本/平均存货余额=平均销货天数/360,它用于反映存货的周转速度。存货周转率指标的好坏反映企业存货管理水平的高低,它影响到企业的短期偿债能力,是企业管理的重要内容。

应收账款:单独看应收账款指标,并不能告诉我们多少关于公司长期竞争的优势信息。但将其对比同行业的其他公司,我们则可以判断出很多信息。另外,如果一家企业的营业收入、税后净利均大幅度增加,但现金没有相应增加,应收账款相应大幅增长,那请千万小心。

应收账款周转率:应收账款周转率=销售收入/平均应收账款余额。如果一家公司持续显示有比其他公司更低的应收账款周转率,那么很可能它具有某种优势。

总资产周转率:总资产率=销售收入/总资产=产出/投入,这一指标可以看出经营者是否将公司所有资产做了最有效率的运用。公司总资产周转率低于1,则代表企业为资本密集型企业,介于1-2之间属于正常的公司,大于2则属于快消品行业,或者经营能力优秀的公司。

流动比率:流动比率=流动资产合计/流动负债合计×100%,用来衡量企业流动资产在短期债务到期以前,可以变为现金用于偿还负债的能力。在现实中,如果一家企业的流动比率能超过300%,那表明该企业非常优秀。但有也有一些具有可持续性竞争优势的公司,流动比率都小于1,大大异于传统的流动比率判断标准。原因是他们的盈利能力足够强进,融资能力极为强大,能够轻松自如的使用盈利或融资来偿还流动负债。因此,除了流动比率数值外,还需参考现金、平均收现日、平均销货日等其他指标进行参考。

速动比率:同流动比率,如果一家企业的速动比率能超过150%,则说明该企业比较优秀。

债务股权比例:债务股权比例=总负债/股东权益,它代表了每一元股东权益所对应的债务比例。如果企业的债务股权比例低于80%,一般说明该企业具有持续竞争的优势。

三、现金流量表

营业活动现金流量:最为重要的现金流量。自由现金流量=经营活动现金流量-该公司未来持续生存下来所需要的基本资本支出。即使没有获利,还是可以营业很久,但只要一天没有现金流量,就无法生存下去。

投资活动现金流量:巴菲特发现,如果一家公司将净利润用于资本开支的比例一直低于50%以下,那么你可以把它列入具有持续竞争优势公司的候选者名单。如果该比例保持在低于25%的水平,那这家公司很可能具有有力的持续性竞争优势。

筹资活动现金流量:如果一家公司曾经回购过股票,那一定是一家具有持续竞争优势的企业。

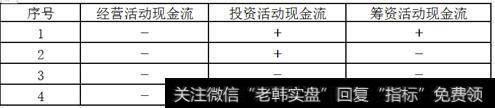

实际判断过程中,要注意排除以下几种骗子公司现金类型: