零售业比例跳水

虽然大宗消费品基金是大市下跌时(经济放缓)的较好选择,但零售业基金却非如此。图1描绘了富达精选零售行业基金与S&P 500指数的比例。相对强度比例在2007年夏打破了连接2005年7月和2006年7月两个低点的支撑线。其持续下跌一直到2008年初。在不景气的时期.消费者仍然需要购买必需品,但他们可以减少任何其他方面的支出,事实也的确如此。

把能源股票加入投资组合

消费者在2007年至2008年年初减少零售支出的一个原因是不断上涨的能源价格。虽然这对零售业股票不利,但对能源行业基金来说则是个好消息。由图2可见富达精选能源基金冲破了2008年第一季度形成的三角形形态中的上方的阻力线。

图1这只零售业共同基金的RS钱在2007年夏季打破了两年支撑线,这不是一个较好的选择。

图2这只能源共同基金在2008年4月形成了三角形的突破。在共同基金图表中可以看到价格形态。

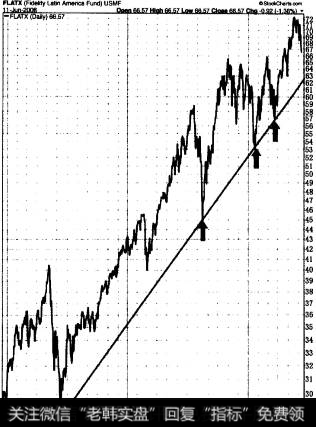

拉丁美洲股票领跑

共同基金同样提供了国外市场的机会。通常情况下最好投资于世界上势头最强的区域,如拉丁美洲。图3刻画了富达拉了美洲基金2006年初至2008年春季的走势。应该注意到2007年和2008年每一次回撤是如何在上升的支撑线处反弹的(其采用了对数比例)。拉丁美洲基金状况保持良好的原因之一是它作为自然资源出口国的角色。这使得拉丁美洲基金得益于不断上涨的商品价格,当然价格下跌将拖累拉美基金,就像2008年下半年发生的价格下跌使得这只基金价值析半。

房地产业是全球化的

在股票板块及行业中也可看出全球的趋势。图4中可见2007年期间房地产问题不仅仅局限在美国。该图描绘了富达国际房地产资产基金。实线是200日移动平均线。2007年10月这只基金未能创新高是全球房地产市场开始衰退的早期标志,11月其跌至下降的200日均线以下是另一个看空信号(箭头处)。接近该年末时200日均线转头向下是一个不好的信号。

这些都向图表化投资者警示:此时是将基金投资于别处的大好时机。(截至2008年10月,随次贷危机蔓延至欧洲及其他国家和地区,这只基金损失了其接近一半的价值)。

图3上涨的商品价格使得拉丁美洲成为世界上势头较为强劲的地区之一。这对其他商品出口国来说同样如此。商品价格下跌则起到相反的作用。

图4富达国际房地产基金2007年的下跌显示出房贷危机不仅仅局限于美国。