股指期货推出为投资者提供了新的交易品种,也为证券市场提供规避市场系统风险的工具。自股指期货仿真交易行情推出几个月的时间以来,股指期货备受投资者的关注,并且它的两大主要作用:套期保值和套利,也逐步被投资者所熟悉,尤其是套利的功能,成为了投资者关注的热点话题。

股指期货:全称为"股票指数期货",它是以股价指数为依据的期货,是买卖双方根据事先的约定,同意在为了某一个特定的时间按照双方实现约定的股价进行股票指数交易的一种标准化协议。

下面我们结合实盘操作方案来解析股指期货套利。

实际操作的股指期货套利案例

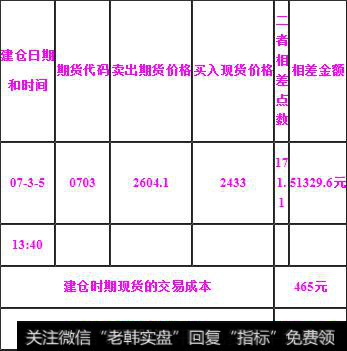

在2007年3月5日13点40分沪深300指数期货合约0703的点数是1604.1点,沪深300指数的点数是2431点,二者之间的价差高达170.4点,每点价格是300元,相当于通过期现货之间的套利可以获得170.4*300=51120元的收益。因此我们决定开始建仓,具体的操作方法是:卖出沪深300指数期货合约0703,同时买入ETF组合(相当于买入沪深300指数的现货),实盘操作中,由于期货合约0703的价格有小幅度的上升,所以期货建仓时0703以2604点的价格成交,同时买入了729900.4元的上证50ETF和深圳100ETF组合,这样我们锁定的套利利润空间是51329.6元,与预期的套利收益基本相一致。

下面我们来看在实际操作中需要的资金量,卖空沪深300指数期货合约0703需要的保证金为62498元,同时买入ETF组合需要的冻结资金为729900.4元,这样进行套利完成建仓任务总共需要的冻结资金为792398.8元,建仓时套利的交易成本是465元,因此完成建仓交易需要的资金为792864元。具体情况如下表所示

按照中国金融期货交易所的规定,沪深300指数期货合约的最后交易日为到期月的第三个星期五。如 IF0607合约,该合约最后交易日为 2006年7月21日。同时最后交易日也是最后结算日。这天收盘后交易所将根据交割结算价进行现金结算。沪深300指数期货合约0703到期日为2007年3月16日,如果我们持有到日将获得预期的利润空间约为5万元,历时11日。

然而由于在3月6日14:36时沪深300指数期货合约0703与现货(ETF组合,同时将组合转化成点数与期货合约进行比较)之间的差价降低为81.22点,考虑到此时进行平仓历时2日就可以获得90点,相当于27000元的收益,收益率为3.3%,历时2日,折合成月收益率为50%。与持有到期的月收益率相比收益率要高出很多,因此我们决定平仓。

在3月6日14:36时,进行平仓操作,以2607点买入沪深300指数期货合约0703进行期货平仓,同时卖出上证50ETF和深圳100ETF组合进行现货平仓,现货方面以757734元完成交易。平仓时期货和现货的交易成本是479元。具体情况如下表所示

至此我们完成了整个套利的交易过程,套利的净利润是26020元,套利交易需要冻结的资金为792863元,净利润率为3.3%,历时2日,折合成月收益率为50%。

股指期货套利机会

股指期货交易的对象是一种代表某一种投资组合价格的数字,因此它不能像商品期货交易那样以标的商品进行交割,而必须以现金代替。正是因为股指期货的交易对象具有如此与众不同的特征,股指期货成为期货交易中最复杂也是最有技巧性的一种交易方式。在定价、结算、交割上所带来的三大实质困难,从股指期货交易品种推出以来,股指期货交易已经形成了一套独具特色的交易规则保证期货合约在定价、结算、交割等方面的顺利进行。

一般情况下,期货市场的价格走势与现货市场价格走势保持者高度的同步性,期价与现价之间具有高度的相关性。但两个市场之间,也会不时地产生一些价格偏差,这就给在两个市场之间的套利交易提供了条件和基础。尽管这种套利每次产生的利润都不大,但由于无风险,故常常会吸引着大型套利基金的注意力,在成熟的金融市场上,大型套利基金均能够通过计算机捕捉任何微小的套利机会,以自动交易机制实现无风险利润。套利交易的种类繁多,除了在期货和现货两个市场上进行的指数套利外,在不同月份期货合约之间,甚至不同的指数合约之间,也可能产生套利交易机会。因此,只要我们能够有效的抓住套利的机会,就会低风险的情况下获取高额的收益。

股指期货的现货分析

在上面的操作案例我们是利用ETF组合作为沪深300指数期货的现货来考虑股指期货套利策略。

ETF(Exchange Traded Fund)的全称是交易型开放式指数基金,它的推出使得指数投资股票化的市场需求成为现实。投资者既可以通过ETF实现长期的资本增值,也可以借助ETF获取短期的收益,还可以利用指数基金在一级市场的申购赎回价格(ETF净值)和在二级市场的市场价格(ETF市值)之间产生的偏差来获取无风险的套利收益。ETF的推出拉开了证券市场产品创新的大幕,为市场参与各方提供了新的交易品种,增强了市场的流动性,也为经营的券商创造出新的盈利机遇。

我国首只ETF是由上海证券交易所推出的上证50ETF,自2005年2月23日上证50ETF上市以来,深圳100ETF、上证180ETF、中小企业板ETF和上证红利ETF也相继上市。

上证50ETF、上证180ETF和深圳100ETF与沪深300指数的相关性是非常紧密的,最低的也达到0.9922;由于ETF没有印花税,所以利用ETF作为现货进行交易的费用比较低;由于ETF存在两个市场,所以可以变相的实现T+0交易,当天变现所获得套利的收益;可以实现自动调整成分股的权重,使得跟踪的偏差变小。

总之,股指期货为我们提供了新的投资和投机工具,可以利用股指期货进行套期保值和套利,而且由于ETF与沪深300指数相关性比较紧密;交易费用低;可以变相的实现T+0日进行交易;可以实现自动调整成份股的权重,因此利用ETF组合作为股指期货的现货可以低风险的情况下获取套利交易的高额收益。

ETF作为工具化产品,不仅可以做趋势交易性投资,而且由于其独有的申赎机制存在,围绕ETF产品可以进行多种套利策略。现在主要介绍两种基础的ETF套利策略:

(一)ETF折溢价套利

折溢价套利机制有效地保证了ETF二级市场价格与一级市场净值(IOPV)的较小误差(除深交所跨市场ETF其套利时间需要T+2,其余套利时间T+0瞬间完成)。ETF的折溢价套利存在正向和反向两种方式:(1)折价套利(反向套利):当ETF市价小于净值时,买入ETF,赎回ETF得到一篮子股票,然后卖出一篮子股票;(2)溢价套利(正向套利):当ETF市价大于净值时,买入一篮子股票,申购ETF份额,然后卖出ETF。

需要注意的事项:ETF折溢价套利一般是瞬间日内套利门槛较高,资金需要上百万以上,还要考虑相关手续费、PCF清单设置、停牌股票和冲击成本等因素,故一般适合有专业能力较强的投资者进行套利操作。

(二)期现套利

期现套利的基本原理是股指期货期货合约被高估时,投资者可以卖出该期货合约,买入现货ETF,进行风险对冲。由于股指期货是以到期日指数最后两小时指数点位算数平均的价格进行现金结算,所以股指期货最终会收敛于现货。当现货和期货价格差距趋于正常时,将期货合约平仓,同时卖出ETF,可以获得套利利润,这种策略称为正向基差套利。反之,当某个交割月份的期货合约被低估时,如果允许融券ETF,投资者可以买入该期货合约,融券卖空对应的ETF,建立套利头寸。当现货和期货价格趋于正常时,同时平仓,获利了结,这是反向基差套利。

目前正向基差套利是市场常用的套利方法。例如2015年6月1日中证500期货指数为11025点,中证500指数为10488点,中证500期货比中证500指数高537点,相当于指数5%的空间,这时对于套利投资者是个好的机会。投资者需要买入一份看跌的股指期货合约,合约价值约220万元,同时买入等额220万元中证500ETF(如510510广发500)。6月1日广发500价格为2.976元,假定在基差接近收敛的6月16日进行平仓操作(即平仓股指空头股指期货合约,卖出广发500),此时中证500期货为10839点,广发500价格为3.055元。不考虑费率等因素影响,此次套利实际操作带来的收益为两部分,股指期货平仓带来收益为(11025-10839)/11025=1.69%,以及广发500收益为(3.055-2.976)/2.976=2.58%,累计为4.28%。

需要注意的事项:期现套利需现货和期货的匹配,不仅要选择对应期货的现货标的,还要考虑同样现货标的ETF中跟踪误差最好的基金管理人。另外,由于融券现货券商目前供给量非常小,导致缺乏融券ETF去实现反向基差套利。最后,期限套利由于ETF效率T+1,而股指期货效率T+0 ,现货效率低于衍生品期货,导致不能当天完成瞬时套利。