每一个在中国的投资者在学习投资的过程中都无数次地看到过巴菲特、索罗斯的名字。尤其是巴菲特,因为他通过《致股东的信》基本完整地记录了了他从1956年合伙人企业时代直到后来的伯克希尔哈撒韦公司的一系列投资操作、投资原理和业绩情况。而索罗斯则不同。他虽然公开出版的书籍比巴菲特还多出许多,但大多数是像《开放社会》、《金融市场的新范式》这样黄钟大吕般的宏观论断。其中具体记录他的投资业绩的书只有一本《金融炼金术》。而这本书的大多数读者当被问及读后感时,通常都是露出尴尬而又不失礼貌的微笑,生怕旁人瞧出自己花费大量时间而又一无所获的窘境。

这背后的原因在于,虽然索罗斯一直被人们视为职业投资者,但他只有1968-1981年的十几年的时间是真正把投资作为主业的。在人生的其他阶段,索罗斯更多地是追求哲学上的精进以及用行动实践哲学的成果。对于《金融炼金术》这本写于80年代的书,索罗斯也同样倾注了自己的哲学热情。比如“反身性”(Reflexivity)这个概念就是索罗斯试图把卡尔波普尔的理论在投资理论中进行运用。从理论表达的角度上来说,这样的处理方法的确有些佶屈聱牙。比如,为了套上反身性原理,索罗斯把一个经济金融周期中的稳步增长时期视为特殊情况,而把剧烈变动的周期的结束和开始阶段视作一般情况。这恰恰和一般人的直观感受是相反的。索罗斯本人也在书籍的第二版序言中承认,如果把两种情况反过来处理会让人更好理解。

不过,索罗斯的投资风格从他的《金融炼金术》以及他曾经长达十余年的合作伙伴吉姆罗杰斯和德鲁肯米勒 (Druckenmiller)的记述中也能窥得一斑。那是一种典型的宏观对冲模式。从1969年发起成立自己的投资基金,索罗斯在1969-1980年的年化收益率高达37%。但他在访谈中承认,那是一段相当艰苦的岁月,他每天工作时间超过10个小时,他利用大量的信息源试图解读任意一个细微的市场变化。这样全力地追逐金钱和他本人的哲学观念产生了严重的冲突。最终,在1981年,索罗斯在面临罗杰斯离开后的空白时来不及调整,遭遇了投资生涯最大的超过20%的回撤。之后,他逐渐卸下了重担,把自己的目光局限在最为宏观的机会上,基本放弃了对具体行业的深入研究。从1982年到1988年的7年间,索罗斯创造了36%的年化收益率。虽然不及基金初创的时段,但是他本人对这个业绩非常满意,因为他大大降低了时间成本的投入,从“性价比”的角度计算已经超值了。而且,这个经过调整的宏观对冲风格才真正标志着索罗斯投资策略的成熟。如果我们要对比巴菲特的话,这一转变堪比巴菲特抛弃纯粹的格雷厄姆风格而引入公司治理等主观分析的进化。

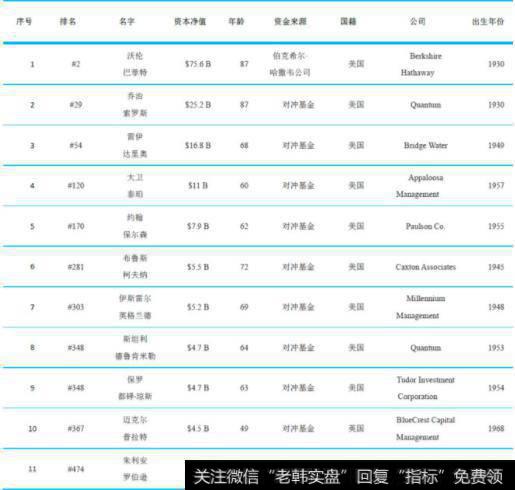

有人会说,你们言必称巴菲特、索罗斯,是不是投资界的历史上只有他们两个人,只有唯二的两种风格值得我们学习呢?为了回答这个问题,我尝试着对福布斯富豪榜上通过二级市场投资致富的富豪们做了一个梳理(见表1)。需要做出的说明是,这个榜单忽略了进行量化投资的富豪比如詹姆斯西蒙斯。这是因为量化投资基金经理对外都是一个黑箱(Black Box),外部人士很难通过公开资料学习他们的投资策略。

我对这些投资名家的研究仅仅覆盖了巴菲特、索罗斯之外的雷伊达里奥和德鲁肯米勒。其他人虽然也读过他们的访谈等资料,但没有诉诸笔端。这项研究之所以显得戛然而止,是因为发现巴、索之外的诸位的方法似乎都有重大缺陷,使得他们在投资生涯中遭受过重大挫败。雷伊达里奥在1982年的时候把钱赔光了,如果结合他解雇所有员工的行为,想来这个说法也不是过甚其辞的。德鲁肯米勒在互联网泡沫中的表现也形同散户,最终黯然辞职,结束了与索罗斯的合作。对于其他投资名家,从他们的访谈和公开报道的记录中也都会发现他们的滑铁卢(比如跟踪约翰保尔森在最近几年的业绩)。

表 1:福布斯二级市场投资亿万富豪列表

说了这么多,还是要回到巴菲特和索罗斯身上。这个研究的最终成果实际上是在做排除法,不过我认为这也算是不错的结果了。因为我们优中选优,真正筛选出了值得广大投资者学习、借鉴的投资模范。如果我们把研究的对象自上而下分成宏观、行业、公司和人,再对比巴菲特与索罗斯,我们会发现巴菲特的关注点在公司和人,索罗斯的关注点在行业和宏观。巴菲特的研究十分具体,扎扎实实地处理公司的产品和公司治理问题,索罗斯的研究则是高屋建瓴,试图洞悉宏观经济规律并从中获利。索罗斯出手的时机往往是在经济危机或者是经济触底回升的阶段,而巴菲特则是在经济周期的大部分时间,即经济平稳增长的时段慢慢享受价值回归。巴菲特谨慎地限制着自己的能力圈,重点行业大概有三个,消费行业、金融业和媒体行业。第一个行业中尽是人们日常生活中接触的品牌,方便调研。而后两个行业巴菲特在其中都有着第一手的工作经验。索罗斯的行业选择就广泛得多,甚至在70年代他就和罗杰斯投资过当时的高科技股票——数字概念股。有一种说法是,巴菲特的成功是在赌美国的国运,他的成功意味着美国精神的成功。而索罗斯,一个美国籍匈牙利人,则是全球布局,他的基金是早期第一批全球宏观对冲基金,他的成功投资案例也大都是做空英镑、做空泰铢等美国之外的投资机会。巴菲特早期管理过私募基金,但是中后期大部分时间则是利用财产保险公司的浮存金进行投资,这使得巴菲特成功避免了回撤对操作的影响。索罗斯则是在生涯的大部分时间都是作为对冲基金经理存在的,夏普比始终是他需要考虑的指标,直到生涯晚期,他的基金才逐渐停止对外募集,进而变成了纯粹的家族基金。

那么从我们这些普罗大众的角度问一句,他们能够模仿吗?我的理解是,巴菲特的风格更容易模仿,他的研究我们对于自身熟悉的行业也同样可以开展,现在商学院的金融估值技术基本就是巴菲特的方法。但是“别人恐惧我贪婪,别人贪婪我恐惧”这种交易心态实际上才是最难模仿的。还有就是,职业投资者除了年化收益率还需要考虑回撤,这也是从巴菲特身上学不到的。索罗斯的风格不太容易模仿,因为它需要你对宏观经济有自己的认识,这可不是从经济学院可以学到的。它需要研究历史,并且拥有哲学的整体框架。总结一句,巴菲特和索罗斯就好比杜甫和李白。杜诗易学,后世多有模仿者。而李太白的诗就仿佛天外飞仙,可遇而不可求。

对于我来说,在投资名家系列研究之后,未来我还会沿着巴菲特和公司研究和索罗斯的宏观研究这两个研究方向去走。比例上,应该以公司研究居多。因为宏观研究的周期比较长,如果仿照业界的方式尝试对每一个数据都做宏观经济学的解读,则反而会陷入研究的谬误。不过对于当前的金融经济情况,我认为索罗斯的宏观对冲模式较为合理。所以我的宏观研究往往能对应当前可用的投资标的,而公司研究只能为未来在经济出清,触底回升的时候奠定建仓的基础。