核心结论:①受新冠肺炎影响,企业盈利原本有望在19Q3见底后回升,现变为20Q1二次探底再回升,牛市3浪上涨因此推后。②市场短期急跌空间已经比较充分,还需要时间盘整消化,等待疫情控制住及后续基本面数据支撑再上行。③坚定信心、保持耐心,盘整期结构性行情仍活跃,如科技,最终进入牛市3浪时券商优势将再现。

坚守

春节后开市第一周,新型冠状病毒感染的肺炎(下文简称新冠肺炎)春节期间的爆发引发市场担忧,导致开市首日A股大跌。而在经历过周一的大跌之后,市场又出现连续反弹。我们整体判断,这次新冠肺炎疫情不会改变牛市的大格局,但影响了牛市节奏,市场急跌后仍需要时间消化,坚定信心,保持耐心。

1、牛市格局没变,节奏变了

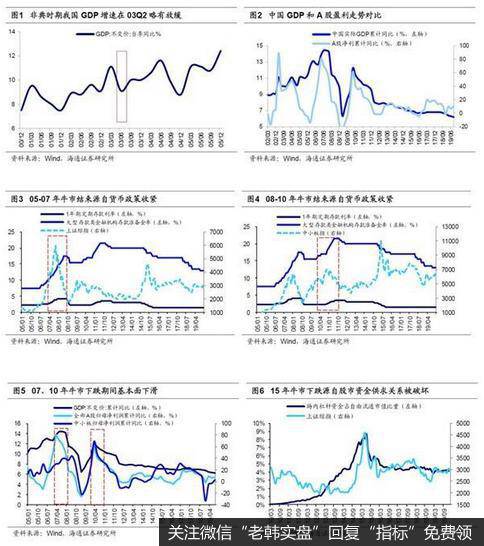

本轮牛市的大格局没变。2019年以来我们一直强调上证综指19年2440点=05年998点,2440点是A股第六轮牛市的起点。这次新冠肺炎疫情突发,会对短期基本面形成冲击,但牛市的三个逻辑没动摇,即牛熊周期轮回、企业盈利见底回升、大类资产偏向股市,详见《现在类似2005年-20190217》、《牛市有三个阶段-20190303》、《“牛”转乾坤——2020年A股投资策略-20191117》。在这三大推动牛市的力量中,新冠肺炎主要影响企业盈利。关于这次疫情对基本面的影响,我们在报告《信心和耐心——新冠肺炎对比非典-20200201》、《疫情之下行业需求:有减也有增——新冠肺炎研究系列1-20200207》中做过一些分析,整体判断,新冠肺炎短期影响单季度基本面,中期不改业绩向好趋势。我们认为由于疫情影响,我国一季度经济活动时间将打7-8折,按此推算,2020年一季度A股净利同比将从原来的10%调低至7-8%,随着后续财政和货币政策发力,上市公司业绩将好转,预计2020年A股净利同比为12%。我们对A股历史上最近三轮牛市(05/06-07/10、08/10-10/11、12/12-15/06)进行回顾,发现历次牛市结束都需要基本面、政策面或资金面发生较大转折:①05-07年这轮牛市,上证综指在07/10达到了最高的6124点,然后指数一路下跌至08/10的1664点,牛市结束主要源于宏观政策持续收紧后基本面回落。②08-10年牛市中上证综指在09年8月见顶3478点,之后中小板指接力上涨至10年11月的7493点,此轮牛市结束原因同05-07年牛市类似,宏观政策收紧后基本面回落。③12-15年牛市中上证综指在15年6月见顶5178点,此轮牛市结束主要源于股市资金面的供求关系被破坏。从历史上3轮牛市见顶的信号看,每次牛市结束都需要政策面、基本面或者资金面出现重大转折。而这次新冠肺炎疫情对基本面影响是阶段性的,所以2019年1月4日上证综指2440点以来的第六轮牛市大格局没变。

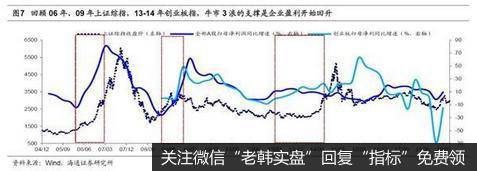

牛市节奏变了,3浪延后了。虽然本轮牛市的大格局没变,但牛市节奏确实受到疫情影响。回顾19年上证综指2440点以来走势,我们定义2440-3288点是牛市1浪上涨,原本3288-2733点牛市2浪调整已充分,19年8月初至12月初2733-3040-2857点属于牛市3浪上涨前期的折返跑蓄势,19年12月3日2857点春节行情暨牛市3浪上涨逐步展开,而这次新冠肺炎突发疫情打乱了3浪上涨的节奏。《信心和耐心——新冠肺炎对比非典-20200201》中我们分析过,受疫情影响,牛市3浪被延后了。之前判断19年12月初开始牛市3浪,源于当时库存周期见底的时空到了,月度基本面数据确实开始企稳回升了。现在受到疫情影响,20Q1基本面将出现二次探底,原先我们判断19Q3上市公司净利润同比6.9%,见底后圆弧底回升,现在来看受到疫情影响,20Q1上市公司净利润同比从原来的10%调低至7-8%,即基本面形态由19Q3的圆弧底变成了19Q3-20Q1的W型底,当然我们认为最终仍然回升,2020年全年将达到12%,高于19年的8%。未来何时盘整结束重新进入牛市3浪主升浪上涨,还是要看基本面数据。这一方面要看防控肺炎的进展,另一方面要看对冲政策的力度。政策方面,财政部已发布包括《关于支持金融强化服务做好新型冠状病毒感染肺炎疫情防控工作的通知》在内的一系列减税降费通知、2月3日中国人民银行也宣布将开展1.2万亿公开市场操作投放流动性。疫情方面,从目前的疫情的披露数据来看,截至2月8日,全国新增确诊人数相较2月4日的峰值有所下降,全国非湖北新增确诊人数从2月3日以来已经连续5日保持下降趋势。而全国和全国非湖北的新增疑似病例从2月5日以来均拐头向下。从目前全国各地的复工时间来看,大部分地区均要求不早于2月9日24时复工,而在返工后存在一个14天的潜伏观察期,如新冠肺炎疫情防控措施实施到位,疫情有希望在2月底前得到控制。如果顺利,3月经济活动逐渐恢复正常,而且今年春节较早,3月入春后气温回升明显,复工生产的力度可能会比较大,密切跟踪到时的高频数据,如六大集团发电耗煤同比增速、制造业PMI等。最晚4月市场经历盘整后要选择方向,回顾A股历史,往往有四月决断效应,到时季度经济数据、年报季报等宏微观数据将逐渐明朗。

2、急跌空间充分,还需时间

急跌后的低点较扎实,有基本面支撑。受新冠肺炎疫情扩散影响,投资者恐慌情绪在春节不断发酵后,开市首周周一上证综指暴跌-7.7%,周二最低下探至2685点。前文已经分析,疫情不会改变牛市趋势,那急跌后的空间是否已经充分呢?以上证综指为例,市场下跌后的最低点是20年2月4日的2685点,我们认为这一急跌后的低点较扎实,有基本面支撑。第一,从盘面对比来看,借鉴03年非典集中爆发阶段上证综指最大跌幅和春节A股休市时外盘表现,20年1月24日-31日恒生指数、中国台湾加权指数以及富时中国A50期指在春节期间最大跌幅在6-8%左右,而上证综指在新冠肺炎疫情爆发以来(1月22日-2月7日)最大跌幅在12%左右,接近非典疫情集中爆发时(03年4月17日-28日)的最大跌幅9.2%,跌幅较深,短期恐慌情绪基本得到消化。第二,从基本面影响因素来看,用当前的2685低点对比去年8月初的2733低点,两者的相似之处在于阶段性基本面都遭受到冲击,但从外部环境来看,当时的2733低点还受到中美贸易摩擦恶化、港股大跌等各类因素叠加下的影响,目前至少外部环境比当时好。2019年年初的2440点低点是所有市场悲观预期叠加后的底部,2019年全年名义GDP累计同比为10.1%,如果市场点位参照10.1%的宏观经济增速来计算,那么目前理论上的市场点位应该在2440点*(1+名义GDP增速)=2686点,这与这次的2685点低点非常接近。综上所述这次急跌后的低点较扎实,有基本面支撑。第三,经过短期急跌,A股的估值吸引力再次上升,目前A股整体估值处于偏低位置,截至2月7日,全部A股PE(TTM)为14.6倍、处于05年来由低到高30.4%分位,全部A股PB(LF)为1.59倍、处于05年来从低到高12.4%分位。从股债收益比来看目前股债收益比达0.8,处在05年来从低到高81%分位,股市吸引力明显高于债市。

市场仍需要时间盘整。上文我们判断目前急跌的空间较充分,而急跌后的市场需要时间来充分调整。从这次新冠肺炎的具体疫情来看,我们发现其相较非典存在潜伏期长、致死率低、传染性强的新特点。从病理特征来对新冠肺炎和非典进行对比分析,从潜伏期看,新冠肺炎的潜伏期为 1-14 天,多为 3-7 天,且部分新冠肺炎患者存在不发烧情形,轻症患者较多,这导致排查和隔离难度较大。总体上,这次新冠肺炎疫情相较03年非典情况更加复杂。截止2月8日,我国累计确诊新冠肺炎病例3.72万例,其中2.71万例来自湖北。全国新增确诊病例在2月4日达到高点3887例开始出现下降趋势,2月4日新冠肺炎新增病例的高点也对应了上证综指2685的低点。对比非典行情来看,03年非典疫情期间,每日新增确诊及疑似病例数在五一休市时均见顶回落,上证综指在4月28日盘中创下的低点即是疫情病例的高点。那什么时候市场反复盘整能够结束呢?我们认为首先全国新增确诊病例需要控制在较低位,即全国累计确诊病例基本控制住。新增确诊病例代表一个增量,而累计确诊病例作为存量得到控制需要经历一个过程。20/01/26国务院宣布延长2020年春节假期至2月2日,2月3日起正常上班,从各地具体的返工时间来看,大部分地区均要求不早于2月9日24时复工。节后返工伴随着人口的大量流动,截止到2月6日我们已经经历了第一个14天潜伏观察期。而大部分地区的复工时间处在2月6日-2月20日,也就是第二个至关重要的14天潜伏观察期内。由于本次新冠肺炎传染性较强,返工期间疫情可能仍会有所反复,还需时间观察确认。回到市场形态上,虽然市场目前急跌空间基本充分,但仍需时间盘整蓄势,即我们判断市场20Q1整体形态类似19年8月初-12月初,当时也是等待基本面数据趋稳后迎接三浪,与当时不同的是这次时间或将更短,因为库存周期本来已经见底,主要是受到疫情干扰。

3、应对策略:信心和耐心

坚定信心,保持耐心。2019年以来我们一直重申两个判断:上证综指19年2440点=05年998点,牛市有三个阶段。对于这次新冠肺炎疫情的影响,我们整体判断牛市的大格局不变,坚定信心,但牛市的节奏改变了,3浪上涨推后了,保持耐心。目前市场的风险点在于疫情控制情况,如果新冠肺炎疫情控制进度不及预期,或将使得基本面向下,牛市格局改变,目前看这个概率很小。经过短期急跌后,市场需要时间盘整,时间长度取决于抗疫的进展,牛市3浪上涨重启需要确认疫情完全控制住,即新增确诊人数很少或基本没有。整体上盘整期的市场形态类似19年5月初-8月初、8月初-12月初。具体而言,以上证综指为例,急跌到2685点大概率就是本轮调整的底部区域,最近几天市场已经开始步入反弹,参考19年5月初-8月初、8月初-12月初,反弹到前期跳空缺口位置附近,市场可能有压力,毕竟在疫情还没得到完全控制的阶段,疫情对基本面的影响还需要消化,由于疫情的反复市场可能会继续调整。对比历史,19年8月初市场迎来一波小行情,但一直到12月初市场仍在缺口下方反复调整。而19年12月到今年1月的上涨最终跨过之前急跌的跳空缺口,主要原因也是19年11-12月数据连续企稳回升,基本面见底回升的逻辑开始兑现。这次市场最终回补缺口重新向上需要后面疫情控制住后基本面数据企稳回升支撑。我们认为牛市的大格局没变,目前处于牛市2浪调整的后期,急跌后市场要盘整消化,即牛2C会有abc的盘整,最终会迎来牛市3浪,坚守阵地,战略上保持乐观。战术上,阶段性市场面临反复盘整,可以适当做些应对调整,组合结构的优化更重要。

盘整期结构更重要。我们回顾去年市场盘整期行情,19/05/06-19/08/06市场盘整的时候白酒行业领涨,上涨11.1%,19/08/06-19/12/03市场盘整的时候电子行业领涨,上涨22.0%。在这两个阶段大盘仍在缺口下方反复盘整,而白酒和电子这两个子行业由于基本面数据较好,取得的超额收益较为明显。这次盘整,什么行业将领跑呢?我们认为2月4日市场的反弹已经给了信号,2月4日主要指数涨跌幅从高到低排列分别为创业板指(涨跌幅为4.8%,后同)、中小板指(3.7%)、沪深300(2.6%)、上证50(2.5%)和上证综指(1.3%),行业涨幅居前分别为医药(3.7%)、电子(3.1%)、电力设备及新能源(2.3%)和传媒(2.3%),可以发现TMT和新能源产业更占优。对应到基本面数据上,从这次披露的年度预告数据来看,代表科技股的创业板业绩整体回升。根据2019年年报预告,据此计算创业板整体19年归母净利累计同比增速为67.6%,而19Q3/19Q2为-5.9%/-21.3%。创业板中的个股主要集中在TMT、医药和电力设备及新能源这三个行业,因此创业板业绩趋势可以代表这些行业的趋势:19Q3创业板归母净利润中TMT占比为23.3%,医药为23.7%,电力设备及新能源为10.3%,其他行业为42.7%。拉长时间看,着眼整个牛市3浪,最终还是利润增速快的行业涨幅更大,我们认为这次牛市的主导产业是科技+券商。从政策角度看,产业政策支持、中美争端引发的国产替代、金融领域鼓励直接融资有助于新兴产业发展。从技术周期角度看,当前正处在5G引领的新一轮科技周期中,借鉴2012-15年历史经验,科技股行情往往会扩散,从硬件到内容到软件到应用场景,科技行业包括TMT和新能源车。券商行情可能会滞后于科技行情,等待牛市三浪启动后会更强。回顾历史,牛市3浪中的日均成交量是1浪的1.5-1.9倍,日均成交额是1.6到2.5倍,本轮牛市1浪期间全部A股日均成交额约为6300亿元,参考历史经验,牛市3浪日均成交额有望近万亿,券商高贝塔特征将逐渐显现。此外,在金融供给侧改革的背景下,做大直接融资、股权融资,必将做大做强证券行业,券商盈利能力更能进一步提升。

风险提示:向上超预期:疫情快速有效控制,国内改革大力推进;向下超预期:疫情传播不确定性增加。

(文章来源:股市荀策)