核心结论:①回顾2000年来8次海外局部战争,没改变A股原有趋势,因为没影响基本面趋势,对黄金、石油等价格影响也有限。②牛市中的春季攻势不变,阶段性压力位是熊市最后一跌前的高点,最终发展为牛市3浪动力:企业利润同比回升和资产配置偏向股市。③着眼20年全年,盈利是核心,利润增速更快的科技和券商更好,春季行情阶段兼顾低估值高股息的银行地产。

外围扰动不改春季攻势

近期美伊局势紧张升级,投资者避险情绪开始升温,A股对此也有所反应,1月8日上证综指下跌-1.2%。目前投资者仍较担忧外围局势扰动,我们回顾历史发现局部战争对A股整体趋势无影响,我们认为外围扰动不改A股春季攻势,春季行情暨牛市3浪正徐徐展开。

1、回顾历史上局部战争对大类资产影响

2000年以来海外局部战争不改变A股原有趋势。自第二次世界大战以来,全球基本维持了长期和平,但是局部战争冲突却时有发生,在此我们统计2000年以来全球各地局部战争,主要包括阿富汗战争(2001/10/7-2001/11/7)、伊拉克战争(2003/3/20-2003/4/15)、黎巴嫩战争(2006/7/12-2006/8/14)、俄罗斯格鲁吉亚战争(2008/8/8-2008/8/16)、科特迪瓦内战(2010/12/4-2011/4/5)、利比亚战争(2011/2/16-2011/10/20)、叙利亚内战(2011/3/15-2011/4/15)、乌克兰冲突(2014/4/6-2014/9/5)。统计数据显示,从战争爆发到激烈冲突结束,上证综指4次上涨、4次下跌,在局部战争期间上证综指涨跌互现,外围扰动并未必然拖累市场整体表现。为分析局部战争爆发是否改变市场原有趋势,我们进一步对比战争爆发后1周内和1个月内上证综指表现和当时市场大势,为此这些战争可分为三类:①A股熊市中爆发的战争,01年阿富汗战争爆发后1周内/1个月内上证综指涨跌幅为-4.2%/-5.3%,08年俄罗斯格鲁吉亚战争为-10.2%/-19.3%,11年利比亚战争为-1.3%/0.3%;②A股震荡市中爆发的战争,03年伊拉克战争爆发后1周内/1个月内上证综指涨跌幅为2.0%/9.1%,10年科特迪瓦内战为-0.05%/0.4%,11年初叙利亚内战为-0.6%/3.6%;③A股牛市中爆发的战争,06年黎巴嫩战争爆发后1周内/1个月内上证综指涨跌幅为-5.8%/-8.0%,14年乌克兰冲突为3.5%/-1.5%。总体上,海外局部战争并未能改变A股原有格局,根本原因在于外围扰动并未影响A股中期业绩趋势,见下图1。以A股牛市中爆发的战争为例,黎巴嫩战争爆发时我国基本面正在改善,当时A股归母净利累计同比从06Q1低点-14.0%升至07Q1高点80.7%,GDP实际增速从05Q3低点11.0%升至07Q2高点14.4%,乌克兰冲突爆发时A股业绩结构性改善,创业板归母净利累计同比从12Q4低点-8.6%升至16Q1高点62.9%,国内宏观经济走平,GDP实际增速维持在7%左右。

海外局部战争对其他大类资产影响也不大。前文我们分析了局部战争对A股走势的影响,在此我们扩大研究范围,分析局部战争对其他大类资产的影响。从战争爆发至激烈冲突结束,标普500指数6次上涨、2次下跌,恒生指数4次上涨、4次下跌,美元指数4次上涨、4次下跌,COMEX黄金3次上涨、5次下跌,CRB指数2次上涨、6次下跌,ICE布油4次上涨、4次下跌。如同上文,我们进一步分析局部战争爆发后这些大类资产的表现。在战争爆发1周内,标普500指数3次下跌、5次上涨,恒生指数2次上涨、6次下跌,美元指数4次上涨、4次下跌,COMEX黄金2次上涨、6次下跌,CRB指数2次上涨、6次下跌,ICE布油6次上涨、2次下跌。在战争爆发1个月内,标普500指数5次上涨、3次下跌,恒生指数4次上涨、4次下跌,美元指数4次上涨、4次下跌,COMEX黄金3次上涨、5次下跌,CRB指数3次上涨、5次下跌,ICE布油5次上涨、3次下跌。整体上,海外局部战争对大类资产影响有限,核心原因在于局部战争爆发并未明显拖累全球经济增长。这些局部战争涉及范围较小,从而对全球GDP影响也不大,见下图3,2000年以来全球实际GDP年化增速为2.9%,基本保持平稳增长。只有09年除外,当年全球GDP增速低至0.01%,主要是受到全球第一大经济体美国次贷危机升级为全球金融危机而拖累。值得注意的是,以上这些局部战争爆发地多涉及原油产地,从而战争爆发很容易对国际原油价格形成扰动,同时战争也令具有避险属性的黄金价格波动加大。从国际原油走势看,战争爆发多数时候都将刺激原油价格短期上涨,但是中长期看决定原油价格走势是全球经济景气程度。从黄金价格走势看,战争爆发并未显著导致黄金价格走高。

2、牛市中的春季行情趋势不变

牛市中春季行情时空更可观。2019年12月8日以来我们一直强调春季行情已开始,这是个A股从不缺席的季节性规律,这次三个催化剂已经出现,并且不断发酵:第一,宏观政策定调偏暖。19年12月12日中央经济工作会议明确宏观政策基调偏暖,20年1月1日央行宣布全面降准。19年11月27日财政部预算司发布消息,提前下达2020年部分新增专项债限额1万亿元。截止20年1月10日,各省财政厅公布1月发行新增专项债规模总计为7054亿元。第二,基本面数据趋稳。11月经济数据已显示基本面开始企稳,刚公布的12月PPI当月同比为-0.5%,较11月的-1.4%降幅收窄,回顾历史,PPI回升往往与工业企业利润增速同步回升,这是业绩改善的好兆头。我们预计12月经济数据同比延续11月企稳甚至略回升的趋势。对于这次春季行情的时空,我们认为它更像06年初、09年初,是牛市中的春季行情,后续走势会更强势。回顾2001年以来A股岁末年初的行情,14次熊市和震荡市的弱势春季行情持续时间平均为40天,最大涨幅平均16%。若只考虑06、07、09、15年这4次牛市强势春季行情,行情持续时间平均为59天,期间上证综指最大涨幅平均为44%,空间和时间明显较非牛市更大。以上四年处于牛市中的春季行情,这次更像06年初和09年初,即行情刚好处于牛市3浪初期,借鉴历史,春季行情的压力位不是1浪高点,而是之前熊市最后一跌前的高点,即3500点左右。

最终会演化为牛市3浪上涨。我们认为这次春季行情,最终会演变为牛市3浪,重要观测时点是20年4月,即A股谚语“四月决断”。借鉴历史,牛市第二波上涨即3浪,需要基本面和政策面向好驱动,最终出现盈利和估值的戴维斯双击。4月前的市场处在由短期政策或事件引导的躁动行情,4月之后,当年一季度经济数据以及前一年年报和当年一季报数据等重要指标将逐步公布,两会也开完,经济与政策形势也逐步明朗。我们认为20年4月披露的数据将验证我们提出的新时代宏观平微观上的基本面格局,2019年前三季度全部A股归母净利增同比增速接近7%,预计19年全年8%,20年一季度回到10%以上,20年全年将达到15%。盈利回升将强化资产配置转向股市,预计20年万亿增量资金入场,市场迎来戴维斯双击,详见《“牛”转乾坤——2020年A股投资策略-20191117》。借鉴历史经验,A股牛市3浪具备以下特征:一是牛市3浪上涨的空间和时间明显大于牛市1浪。这次,上证综指2440-3288点是牛市1浪上涨,3288-2733点是牛市2浪回调,上证综指2733点是牛市第二阶段的起点,对应波浪理论中的3浪。回顾历史,相对于牛市1浪,3浪上涨时间大约是1浪的3-5倍,3浪的最大涨幅是1浪的1.3~8.3倍。二是牛市3浪资金入场的规模相比1浪要翻倍。2019年A股资金净流入接近5000亿,随着牛市第二阶段中后期基本面明朗,场外资金将跑步入场,预计2020年A股增量资金超万亿,详见表7,报告详见《增量资金望过万亿——2020年股市资金供求分析-20191125》。三是牛市3浪成交额较1浪翻倍,这次牛市3浪期间A股成交额有望接近万亿。回顾历史,牛市3浪中的日均成交量是1浪的1.5-1.9倍,日均成交额是1.6到2.5倍。这次1浪日均成交量为690亿股,日均成交额为6304亿元,按照历史经验,推算这次3浪日均成交额会近万亿元,详见《借鉴历史上牛市3浪-20200105》。

3、应对策略:坚定信心

20年全年以盈利为核心,科技和券商更优。我们维持19年12月初以来的市场判断,春季行情已经展开,而且春季行情未来终将演绎成牛市3浪,即主升浪。19年以来我们一直重申两个判断:2019年2440点=05年998点,牛市有三个阶段,详见《现在类似2005年-20190217》、《牛市有三个阶段-20190303》、《再论19年类似05、12年:牛市蓄势-20190319》。上证综指2440-3288-2733点是牛市第一阶段,上证综指2733点是牛市第二阶段的起点,即牛市3浪起点。着眼整个牛市3浪,最终还是利润增速快的行业涨幅更大,即盈利上升陡峭行业涨幅居前,形成牛市主导产业,我们认为这次“科技+券商”更优,详见《牛市第二阶段什么行业最强?-20190730》。从政策角度看,产业政策支持引发的国产替代、金融领域鼓励直接融资有助于新兴产业发展。从技术周期角度看,当前正处在5G引领的新一轮科技周期中,借鉴2012-15年历史经验,科技股行情往往会扩散,从硬件到内容到软件到应用场景。从业绩看,我们测算2020年A股利润增速有望回升至15%,ROE升至10%以上。从细分板块看,科技板块盈利回升更为明显,预计2020年科技板块净利润同比增速25%,科技股业绩回升的动力是政策红利、技术进步,科技行业包括TMT和新能源车,预计通信2020年净利润同比增速为30%/动态PEG1.2倍、计算机25%/2.1倍、电子30%/1.5倍、传媒15%/2.1倍、新能源25%/1.8倍。回顾历史,牛市3浪中的日均成交量是1浪的1.5-1.9倍,日均成交额是1.6到2.5倍,本轮牛市1浪期间全部A股日均成交额约为6300亿元,参考历史经验,牛市3浪日均成交额有望近万亿,券商高贝塔特征将逐渐显现。此外,在金融供给侧改革的背景下,做大直接融资、股权融资必将做大做强证券行业,券商业绩更能进一步提升。

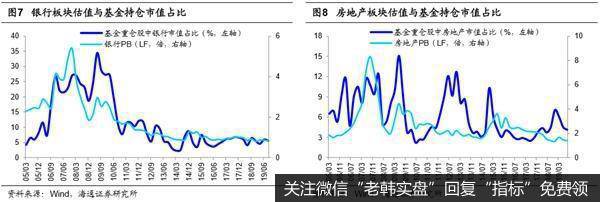

春季行情兼顾低估行业的修复机会。除了前文提及的科技和券商,我们认为春季行情还需兼顾低估板块,这是因为19年1-10月宏观经济数据持续探底,进入11月后经济数据开始企稳,如果未来经济数据连续几个月企稳,这有助于市场修复对经济的悲观预期,与宏观经济相关性较强的银行地产和周期板块估值较低,有望迎来估值修复的契机。相较周期而言,银行地产具有的优势是高股息率,截止2020年1月10日,银行股息率(最近12个月)均值为3.1%,房地产为1.9%,而周期仅为1.0%,其中龙头公司股息率更高,如工商银行为4.2%,农业银行为4.7%,万科A为3.3%,保利地产为3.1%,更高的股息率将吸引保险、理财资金加大对银行地产的配置。在险资及银行理财资产配置结构中,非标配置比例高而权益较低,2019年11月险资配置权益比例为12%,银行理财为2-3%。随着资管新规的推出,许多非标债券到期后险资无法再次续作,这压缩了险资配置非标的空间。为保持利润的稳定性,高股息股票将成为险资的较优选择,银行和龙头地产股息率较高,详见《银行地产岁末年初多异动-20190926》。对周期板块而言,业绩弹性恐怕不足,而且股息率也没有银行地产高,但是未来潜在的催化剂是国企改革。目前国企占比较高的行业主要包括石化、煤炭、钢铁、公用事业四个行业,其中石化行业国企市值占比82.09%,煤炭行业90.40%,钢铁行业80.40%,公用事业83.88%,均高于全部A股的43.75%。这些国企占比居前行业处于估值极低,盈利中位的较优区间,其中石油化工PB 0.7%分位,ROE-TTM 15.4%;煤炭PB 0.7%分位,ROE-TTM 55.3%分位;公用事业PB 3.1%分位,ROE-TTM 52.0%分位;钢铁PB 4.7%分位,ROE-TTM 68.5%分位(详见《国企改革:2020我们能期待什么?》)。如果未来国企改革推进,这将使周期板块估值和ROE所处历史分位大体对应起来,周期板块估值会有修复的空间。

风险提示:向上超预期:国内改革大力推进,向下超预期。

(文章来源:股市荀策)