控制风险是一个系统工程。无论采取什么样的风险控制方法,都要根据股市风险的来源和特性,坚守风险控制的基本原则,尽量回避不可控的风险来源,尽力减少可控风险的影响。

一、正确认识投资风险

1.股市属于高风险投资

正确认识股市投资是高风险行为,才能从心理和方法上加以应对。大家都知道,在股市里,不是每个人都可以赚钱的,亏损的反而是大多数。股市既是投资市场,也是带有赌博性质的博弈场所,存在着零和游戏规则,即有人赚钱,就必定有人亏钱,有人赚大钱,也必定有人巨额亏损。但股市又区别于赌博场所,股市的风险是可以通过投资能力的提高来减少或回避的。

2.必须考虑自身的承受能力

既然股市是高风险投资,那么投资者是否能够承受股市带来的亏损,能够承受多大的亏损,这是投资者在参与股市投资前必须要考虑清楚的。超出自身风险承受能力的投资,会极大地影响投资信心,影响现实生活。不要总是幻想收益,要多考虑风险,不要想“如果能翻番”,而要考虑“我能承受多少亏损”。这样考虑问题并不是消极对待股市投资,而是从心理和计划上做好准备,更有利于创造投资收益。

3.树立正确的投资理念

树立正确的投资理念,培养适合自己特点的投资风格和方法,这一点在前面已经讨论过,关键是要克服“暴富”思维,脚踏实地积累财富。

二、选择适当的投资机会

股市投资有时间性,有的时候适合投资,有的时候需要回避,选择适当的投资机会是股市获利的关键。

一个成熟的投资者,知道什么时候应该回避股市。

在不适合股市投资的时候,可以将资金投入到其他方面,甚至闲置;当股市投资机会来临的时候,再回到股市中拼杀。

失败的投资者往往不分青红皂白,不管市场风险大小,一味地沉浸在股市中,进行毫无意义的交易,这样就注定了最终是要失败的。如何选择适当的投资机会?

对于不同风格的投资者可能有不同的标准,无论是以价值投资为核心的投资者,还是以技术分析为手段的交易型投资者,寻找投资机会的核心标准是一致的,即风险大于收益的时候,就是远离股市的时期,收益大于风险时,则是回到股市的时候。

价值投资者在价值被市场低估的时候进行投资,在价值高估时远离市场;交易型投资者是在股市处于上升趋势的牛市时参与投资,在处于下降趋势中离开市场。

三、制订合适的投资计划

股市的风险来源较复杂,有无法控制的系统性风险,也有人为的交易性风险,既有可控的预期风险,也有无法控制和预期的偶然风险。针对这些复杂的风险渠道,投资者不可能临时采取措施来防范和弥补,而需要做好充分的准备,针对市场特性和投资风格,做出恰当的投资计划。这样既可以防患于未然,也可以克服投资过程中人为的失误,减少错误的发生,减少盲目操作。关于制订投资计划的内容,可以参考前文的讲解。

四、从选股开始

A股市场的几千只股票中,并非所有的股票都具有投资价值或操作价值,在选择可操作的股票之前,首先要剔除那些风险大于回报的股票,尽量选择风险性较小、预期收益较大的股票。投资者可以根据不同的投资风格和分析方法来选股。

1.价值投资选股

价值投资选股的方法有多种,主要是围绕上市公司的基本面分析展开,包括公司的经营特点、市场地位、财务状况、盈利能力以及成长性。根据投资风格,主要分为价值型选股和成长型选股。价值型选股是指投资者更关注公司的盈利能力、市场地位、财务状况以及分红派息情况。

一般适合价值型投资的股票,其基本面表现为:盈利能力稳定;市场地位较高,一般是行业龙头;财务状况良好,不存在财务风险,或者财务风险较低;公司能够给投资者带来稳定连续的现金分红。成长型选股是指投资者更关注公司的未来成长性,比如盈利能力的增长、产品未来的市场竞争力、扩张的强弱等。价值投资选股的具体方法是通过公司的财务报告,来计算公司的财务指标,并加以分析和评估。具体内容可分为五个方面,即公司的投资价值与风险、运营效率、盈利能力、企业盈利的真实性和企业前景与评估。

下图是关于这五个方面分析的结构图,供读者参考。

2.趋势投资选股

趋势选股是技术分析者在投资中使用的选股方法,它注重的是股价的实际表现和运行趋势,这种趋势包括股价走势、市场活跃度变化趋势。

一般情况下,选股需要选择趋势稳定向上和交易较活跃的个股。长线、中线和短线投资者要根据市场不同级别的趋势来考虑,长线投资者要选择市场长期主要趋势向上的个股,中线则以次级趋势为主,兼顾主要趋势;短线投资者往往不考虑主要趋势,只是兼顾市场的次级趋势,以炒作和短期趋势为主。

对于不同的投资周期,采用的分析指标和工具需要与操作的周期对应,即不能用长期趋势来指导短线选股,同样也不能用短线分析方法来选择长期投资的个股。

趋势选股的指标有很多,较常用的有以价格为基础的均线、技术形态、K线形态、切线等,以及以成交量为基础的筹码分布、成交量形态等,此外还有布林线、MACD指标、KDJ等诸多指标。这些在后面的趋势投资策略中将进行详细介绍。

五、控制仓位比例

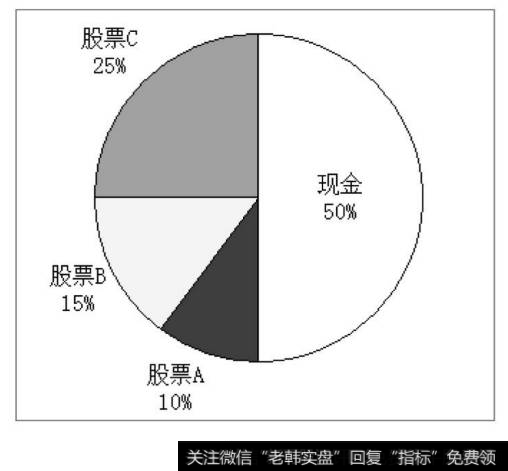

仓位是指投资者股票投资账户资金与实际投资的比例。比如某投资人的股票投资账户有100万元资产,其中有50万元现金资产,50万元已购买了A、B、C三只股票,三只股票的资产分布为10万元、15万元和25万元,那么该投资者的总仓位为50%,其中股票A、B、C的仓位分别为10%、15%和25%,图2-4是该股票账户的仓位分布图。

控制仓位比例是资金管理的主要内容,是控制风险最直接和最有效的手段,也是提高资金运作效率的必要管理方法。投入资金的多少,本身就说明了承担风险的大小。投入资金的比例与承担既定投资产品的风险是成正比的,当然也与投资收益成正比。当市场风险增大时,投入资金比例要减少;反之市场风险减小的情况下,投入资金要增大,这是资金管理的最基本原则。

比如上图中,采用50%的仓位,说明当前市场不可控的风险程度是投资者承受风险极限的50%左右,因此采用50%的资金进行投资。投资者采用投资组合的方式来分散风险,分别买入了A、B、C三只股票,但这三只股票的风险程度与收益预期的平衡关系并不相同,因此投资者投入的资金也不相同,股票C的收益预期与风险程度的关系要好于其他两只股票。仓位控制是股票投资风险和资金运用效率的第一道关卡,也是最直接的主动性风险控制方法。

六、制定止损止盈标准

1.止损

止损是指某一投资行为出现的亏损达到预定数额,潜在风险仍然存在甚至会扩大的情况下,及时采取斩仓出局措施,以避免形成更大亏损的交易行为。止损的目的在于投资失误或者出现较大的潜在风险时,将损失限定在较小的范围内。股票投资与赌博的一个重要区别,就在于前者可以通过止损将风险限制在一定的范围之内,同时又能够在操作成功时最大限度地获取利润。换言之,止损使得以较小代价博取较大利润成为可能。股市中无数血的事实表明,一次意外的投资错误足以致命,止损则可以像安全带一样,在危难之时挽救你的生命。

俗话说:留得青山在,不怕没柴烧。止损是散户的专利,机构不可能止损,因为机构持有的筹码太多,一般来说市场没人能够接得下来。机构处理决策错误或外部事件的一个常用办法,是拿部分筹码高抛低吸做波段,然后伺机隐蔽出货。

2.止盈

止盈也称停利、止赚、止赢,就是在目标价位挂单出货。止损则是在投资者能够承受的风险损失的价位挂单出货。止盈的核心思想是见好就收。

止盈可以分为静态止盈和动态止盈。静态止盈是指设立具体的盈利目标位,一旦到达盈利目标位时则止盈出局,这是克服贪婪的重要手段。

静态止盈价位的设置方法,主要依赖于投资者对大势的理解和对个股中长期走势的观察判断,确定的止盈位基本上是静止不变的,当股价涨到该价位时,立即获利了结。这种止盈方法适合于中长线投资。投资能力较弱的投资者,可以适当降低止盈位标准,以提高操作的安全性。动态止盈是指当投资的股票已经有盈利时,由于基本面和技术面仍然支撑股价进一步上涨,投资者仍然对该股有进一步的收益预期,因而继续持股,一直等到股价出现回落,基本面或技术面出现问题时,再采取类似止损的获利了结操作。

止损、止盈与仓位控制,在控制风险和收益最大化中都有不可替代的作用。

仓位控制是对整体风险判断后采取的宏观管理措施,止损与止盈是落实到具体操作和行动中的交易行为,它们与选股共同组成了股票投资的铁三角关系,这也是本书探讨的核心内容。

七、善于总结经验和教训

投资专家和操盘能手,都是在实践过程中成长起来的,总结成功的经验,吸取失败的教训,是迈向成功的必由之路。在总结经验教训时,首先要从投资理念上确认是否正确,其次是计划的严密性,再次是操作方法和技巧。许多较成功的投资者,就是在血的教训中不断总结经验,改变原有不正确的投资理念,培养适合自己的投资风格,并坚持不懈地完善自己的操作方法,他们在股市中的获利方式就是这样形成的。股市投资没有最好的方法,只有更适合自己的方式;没有百战百胜的将军,只有笑到最后的成功者。