1、反摊薄权,是指要求寿险公司在一定年限内不得增资,若有发生偿付能力不足则应寻求中国保监会豁免。简而言之,有上述条款之约束,在寿险公司偿付能力持续不足的情况下,即使太保集团有心有力,也无法增资寿险公司。

2、反摊薄(或反稀释)条款是指一种用来确保原始投资人利益的协定。按照该协定,后来加入的投资者等额投资所拥有的权益不能超过这些原始投资人。很多投资人常常坚持把反摊薄条款作为投资条件之一,或者以附加购股权或股票期权的形式列入股份认购协议中。

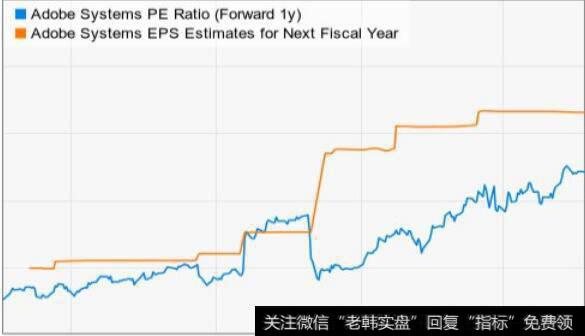

图1摊薄

以防公司合并、并入、或兼并其他公司,或将公司全部或现有的全部财产出售、转让给其他一人或数人,双方当事人随后有权从一名普通股持有人处受权获得一定种类和数量的股票、其他证券、现金以及因该合并、兼并、出售或转让尔可获得的财产。除此之外,不享有其他转换权。该普通股可能是因之前的这种合并、兼并、出售、转让产生的。发生上述任何情况时,任何出售、转让合同中,新产生的或尚存的公司应在其证书或公司章程中采取有效的预防措施,否则,此处的四个保护STC的权利的条款随后应尽可能适当且基本合理地使之生效。

当公司将在该协议期间出售任何该公司地普通股的股票,并在协议终止后三个月停止的,公司应以该反摊薄条款为依据,向其顾问相应地增发股票。向顾问增发的普通股的数量应等于该协议生效日期后发行的股票的数量和三个月后终止本协议时发行的股票的数量乘以一个分数,分子应是因本协议的因素发行的普通股的数量,分母应是在本协议生效日期仍流通的普通股的数量。

投资人对目标公司进行投资时,通常是购买某类优先股,该优先股在一定条件下可以按照约定的价格转换成普通股,为防止其股份贬值,投资人一般会在投资协议中加入反稀释条款。反稀释条款也称反股权摊薄协议,,是用于优先股协议中的一个条款,是指在目标公司进行后续项目融资或者定向增发过程中,私募投资人避免自己的股份贬值及份额被过分稀释而采取的措施。制订反稀释条款的目的在于,花同样1美元,较晚的投资者不能比前期的投资者获得更多的企业权益。公司主要的投资者往往主张通过反稀释来使自己的利益得到保护。反稀释条款一般规定,投资者拥有企业股份的比例在将来某一特定的时期前不被减少。在这个时期之前,为保证前期投资者的利益,企业扩股行为以双方商定的价格出售给前期投资者股份,如果企业把股份以较低的价格出售给以后的投资者,前期的投资者将获得免费的股份,保证前期投资者的份额不会下降。种类——反稀释条款大致分为防止股权结构上股权比例降低和防止后续降价融资过程中股份份额贬值两大类设计。前者涉及转换权和优先购股权;后者则主要涉及降价融资时转换价格的调整。

1、转换权条款是指在目标公司发生送股、股份分拆、合并等股份重组情况时,转换价格作相应调整,以确保其持股比例。例如:优先股按照2元/股的价格发行给投资人,初始转换价格为2元/股。后来公司决定按照每1股拆分为4股的方式进行股份拆分,则新的转换价格调整成0.5元/股,对应每1股优先股可以转为4股普通股。2、优先购股权条款则发生在目标公司后续融资增发新股或者老股东转让股权时,同等条件下,私募投资人享有按比例优先购买或受让的权利,以此来确保其持股比例不会因为后续融资发行新股或股权转让而降低。

3、目标公司新一轮降价融资时,股份的发行价格比私募投资人前一轮转换价格低,则易导致其股份贬值,因此要求获得保护。

作用

1、能够激励目标公司以更高的价格进行后续融资,否则反稀释条款会损害普通股股东的利益。反稀释条款要求企业家及管理团队对商业计划负责任,并承担因为执行不力而导致的后果。

2、私募投资人获得反稀释条款保护,可避免因目标公司进行降价融资而被严重稀释,直至被“淘汰”出局。在私募交易的法律实践中,持股比例在一定程度上就等于话语权和控制权,反稀释条款对保障私募投资人的股权利益及后续战略退出至关重要,因此,其往往成为双方在谈判及签订股东协议或者股权认购合同等项目法律文件中的焦点。

股权稀释是指当企业由于分段投资的策略再追加投资时,后期投资者的股票价格低于前期投资者,或产生配股、转增红股而没有相应的资产注入时,前期投资者的股票所包含的资产值被稀释了,即股权稀释。

在私募股权投资过程中发生股权稀释时,必须增加前期投资成优先股转换成普通股时的最后所获得的股票数来平衡,即调整转换比例,使前期投资者的股票价格与所有融资过程中所发行股票的加权平均价或最低价相同。

反稀释条款:

在私募交易的法律实践中,持股比例在一定程度上就等于话语权和控制权,反稀释条款对保障私募投资人的股权利益及后续战略退出至关重要。

私募股权投资者通常采用反稀释股权条款来防范自身股权被稀释的风险。

也称反股权摊薄协议,是用于优先股协议中的一个条款,是指在目标公司进行后续项目融资或者定向增发过程中,私募投资人避免自己的股份贬值及份额被过分稀释而采取的措施。以保证证券持有人享有的转换之特权不受股票之再分类、拆股、股票红利或相似的未增加公司资本而增加发行在外的股票数量的做法的影响。