来源:金融界网站

作者: 任泽平

文:恒大研究院 任泽平 石玲玲 王孟嫫

导读

为抗击疫情,近期货币政策积极发力,流动性宽松,在稳经济、稳就业、稳市场等方面发挥了积极作用。但是,资金空转、推升资产价格的问题再度显现,这是货币政策传导机制不畅的老问题,如何搭建新的货币传导管道,打通金融实体新循环,让投放的货币到需要的地方、真正激发中国经济潜力,是当前亟需解决的问题。

观点

1、2020年初以来,流动性相对宽松,量增价减,货币净投放量超2019年,在抗击疫情、稳定经济、市场和就业方面发挥了积极作用。

从量来看,2020年前两个月基础货币净投放远超2019年。2020年初至今,央行通过降准、OMO、MLF等渠道累计投放流动性总量超过5.5万亿元,净投放量接近1万亿元,远高于2019年1-2月4000多亿元的净投放量。其中,2020年初至今OMO、MLF分别净回笼2985亿元、净投放5000亿元,去年同期分别为净回笼5515、7735亿元。2月3-4日,为对冲疫情影响,央行开市两日公开市场逆回购操作总投放量合计1.7万亿元,创历史新高。信贷方面,2020年1月,金融机构新增人民币贷款3.34万亿元,在春节提前、去年同期“天量”信贷高基数双重因素影响下,依然实现同比多增1109亿元。

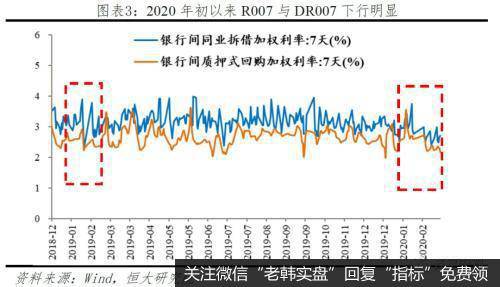

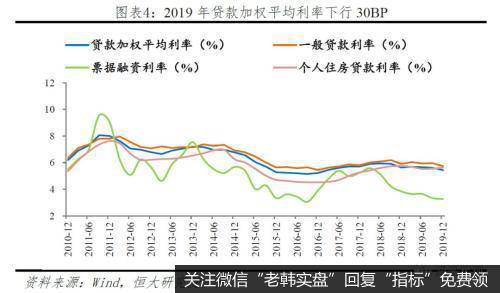

从价来看,政策利率、银行间利率和贷款利率中枢同步下行。1)政策利率方面,央行2020年2月分别下调7天、14天逆回购操作利率10BP至2.40%和2.55%,下调1年期MLF利率10BP至3.15%。2019年初,7天、14天逆回购及MLF利率分别维持在2.55%、2.7%、3.3%,并未进行下调。2)银行间市场方面,2月3日开市至今,DR007利率下行超过50BP至2.1%,当前维持低位震荡,1-2月利率中枢较2019年同期降幅超过20BP。3)贷款利率方面,2020年2月1年期、5年期LPR分别下降10BP、5BP至4.05%、4.75%,2020年初一般贷款利率较2019年下降30BP。

2、金融周期顶部,实体经济不振,房地产调控,但股市“水牛”,债市大涨,资金空转风险上升,货币机制传导不畅问题再凸显。

实体经济方面,疫情带来全方位冲击。1)宏观层面,疫情导致需求和生产骤降,消费、投资、出口均受明显冲击。消费方面,防控疫情需要人口避免大规模流动和聚集,消费需求大幅降低,受冲击大于投资和生产。投资方面,人流物流受阻、工人返城工厂复工延迟,制造业、房地产、基建投资短期基本停滞。节后高频数据显示,2月22日铁路、公路的旅客发送量同比下滑83%、37%,6大发电集团日均耗煤量同比下行30%、粗钢日均产量同比增速跌至个位数。出口方面,WHO认定疫情为“国际公共卫生紧急事件”,虽不建议实施旅行和贸易限制,但出口仍可能受较大影响。同时,疫情在全球多地扩散,或对外需造成一定冲击。乐观情形下,预计今年四个季度GDP分别为4%、6%、5.8%和5.6%,全年5.4%。2)中观层面,聚集性行业如旅游、餐饮、酒店、交运、地产,受冲击较大。大致测算,受重灾的行业占GDP和就业比重高达30%,行业损失规模达万亿量级、就业形势严峻。3)微观层面,企业现金流压力大,部分中小企业面临破产风险。对企业而言,需求端消费大幅下滑、订单减少,供给端开工推迟、疫情防控下地区间物流人流受阻、供应链受到挑战。企业正常经营受阻,资金周转和现金流压力大,偿债风险上升,部分抗风险能力弱的中小企业面临破产倒闭困境,风险还可能沿着供应链和担保链上下及横向传导,引发局部性危机。

房地产市场方面,面对疫情影响房地产企业雪上加霜。其一,房地产销售基本接近零。疫情直接冲击春节前后返乡置业潮和“金三银四”旺销期,对销售的影响视疫情防控形势而定,短则三个月,长则可能持续到年底。根据CRIC监测,春节期间88个重点城市商品房成交量相比2018年春节假期减少63%,部分三四线城市零成交。节后至今30城日均商品房成交面积仅为个位数(万平方米计),远低于2019年同期水平。预计2020年1-2月、一季度和上半年的全国商品房销售面积分别为0.9、2.0和6.7亿平,受疫情影响分别减少38%、34%和10%。其二,房地产企业财务风险和金融风险大幅上升。销售回款大幅下降,短期基本为零,但房企还本付息、商票兑付、工资等各类刚性支出规模较大,未来房地产行业的财务风险、金融风险等形势更趋严峻。其三,房地产投资大幅下降,增加经济下行压力。销售低迷导致房企回款减少,现金流压力加大,拿地已显著放缓。根据中指院,2020年1月300城住宅用地招拍挂成交金额2221亿元、同比下降21%。

非标融资收紧、融资渠道规范、去杠杆、房地产政策收紧、包商银行事件打破刚兑、新冠疫情冲击,多重因素导致当前优质资产缺乏,资产荒问题出现。

资产荒背景下,资金大规模涌入资本市场,股市“水牛”、债市大涨。开年后流动性宽松,但在疫情冲击短期经济、金融机构向企业放贷意愿低及房地产调控的背景下,流动性缺乏实体资产投向、涌入资本市场。股市方面,市场主要驱动因素是流动性而非基本面,“水牛”特征明显。2月3日,上证综指从2977点下跌至2747点,节后开市首日跌幅8%,反映疫情冲击。但随后,流动性持续宽松推动股市“V”形反转。一方面,2月3日至2月21日,上证综指从2747点回升至3040点,目前已收复疫情冲击带来的全部跌幅,19天内涨幅达到10.7%,接近2019年2月全部涨幅。另一方面,在缺乏基本面支持的背景下,创业板涨幅高达24%,远高于主板同期涨幅,超过2019年2月创业板全部涨幅,股市呈现典型“水牛”特征。债市方面,市场主要驱动因素是流动性和风险偏好。节后开市以来,10年期国债收益率较年初高点下行近30BP至2.9%,接近2016年低点水平,10年与1年期国债利差接近90BP,为2017年以来高位水平。流动性总量充裕、疫情带来短期冲击、市场恐慌情绪下风险偏好降低,多重因素下债市走牛。

3、货币政策真正的问题不是总量而是结构,传导机制是根本问题。搭建新的货币传导管道,打通金融实体新循环,将货币用到真正能激发经济增长潜力的领域。

货币创造机制是根本问题。严监管以来,货币创造速度边际下降,旧的货币循环通道被堵塞,而新的货币循环通道尚未打通,资金无法顺畅流向有活力的领域,宽货币无法传导到宽信用,资金空转。因此现在要做的就是搭建管道,打通新的金融实体循环通道,让资金流向有活力的实体经济部门,用好货币,真正激发经济增长新活力。

第一,增强股市支持实体经济的直接融资作用,增加股市并购重组、IPO、定增,以注册制改革为抓手,完善多层次资本市场五大配套制度。一方面,积极鼓励市场化并购重组,优胜劣汰,行业自身化解风险,激发资本市场活力,给予融资、监管、税收等支持。1)丰富并购支付工具,拓宽并购贷款、并购基金、公司债、高收益债等融资渠道。2)简化事前审批流程,强化事中事后监管与部门协调。3)建议适当给予并购相关税收制度优惠。通过适度扩大对免税并购类型的认定范围、适当减免并购企业资本利得税的方式,降低并购成本。另一方面,新《证券法》为全面推广注册制铺平道路,建议加速推进五大配套改革。1)构建 以信息披露为核心的法律体系。2)提高上市公司质量。推动优质红筹企业回归实质落地,针对企业回归后股权、投资者权益、监管标准等问题出台细则。3)适度调整金融业增值税抵扣。金融企业有形资产较少,而利息、佣金等支出不允许作为进项抵扣,可增加金融业抵扣项目,降低实际税负。4)大力发展机构投资者。放宽保险、社保等机构投资者持股比例限制,可设定持股下限;扩大陆股通标的,允许外资持有单一股票至30%上限,吸引外资入市。5)改革交易机制。

第二,加大对民营、小微企业信贷支持,间接融资、直接融资共同发力打通信用创造渠道。间接融资方面,1)MPA考核继续增加民企、小微企业融资考核支持力度。2019年以来MPA考核增设了民营企业融资、小微企业融资、制造业中长期贷款和信用贷款专项指标;将对服务县域农商行和对仅在省级行政区域经营的城商行降准资金发放小微、民营企业贷款情况纳入MPA考核;将LPR报价利率及贷款利率竞争新行为纳入MPA定价行为项目考核。未来需要进一步落实MPA考核对有活力的实体部门的支持力度。2)增加对有活力实体部门不良贷款容忍力度和宽限期,支持中小银行补充资本金。一方面,除疫情影响区域外,更大范围的增加对有活力的实体经济部门不良贷款的容忍度,对一定时期银行监管指标达标压力进行缓释,对于监管指标达标给予一定宽限期。另一方面,支持中小银行发行永续债、CBS等方式补充资本金,增强民企、小微企业信贷支持力度。直接融资方面,加强多层次资本市场建设,促进主板、科创板、中小板等共同发展、协同发力,放开公司债券发行限制,实体经济供给侧改革、寻找新的增长点需要金融市场同步甚至领先改革作为支撑。

第三,对人口流入的城市群和区域中心城市进行适当超前的大规模基础设施建设,加大投资乘数效应。大规模基建可对冲经济下行压力,有助于稳增长、稳就业,而且当前大宗商品价格和融资成本低,现在搞成本低。从历史看,1998年亚洲金融危机时中国增发特别国债加强基建,2008年全球金融危机时推出以基建为核心的4万亿投资,尽管当时争议很大、批评很多,但现在看来意义重大,大幅降低了运输成本,提升了中国制造的全球竞争力,要用发展的眼光看问题。2019年中国城镇化率为60.6%,而发达国家平均约80%,中国还有很大空间,但城镇化的人口将更多聚集到城市群。我们预测,到2030年中国城镇化率达71%时,新增2亿城镇人口的80%将集中在19个城市群,60%将在长三角、粤港澳、京津冀等7个城市群,未来上述地区的轨道交通、城际铁路、教育、医疗等基础设施将面临严重短缺。对人口流入地区,要适当放松地方债务要求,不搞终身追责制,以推进大规模基建;但对人口流出地区,要区别对待,避免因大规模基建造成明显浪费。