警示性K线信号的发出会给我们在实战中的研判与操作带来意想不到的效果。但警示性信号仅仅是起提醒作用,其后走势的变化性很大,不能将其当做确认性信号来使用。当然,如果能够结合成交量和相对位置理论及具体的市场环境,则完全可以先人一步进行抄底和逃顶。不过最起码有一点,警示性信号提醒我们即将变盘,能给出这样的提示,在千变万化的股市当中已经十分难能可贵。

通常,警示性K线信号主要分为三组:

第一组是警示性见底和见顶的倒转锤头以及上吊线,第二组是十字星以及连续十字星,第三组是孕线。这三组K线出现之时,通常意味着变盘即将发生,是比确认性K线更领先一步的K线信号。

1,倒转锤头—警示性见底信号

这种K线的特征是上影线较长,实体较小。阳线与阴线均可,但阳线信号更强烈一些,而阴线的信号则相对隐蔽一些。它的前提条件必须是在股价调整了一段时间后处于相对低位,这种K线的含义是主力机构试探性地进场建仓,但规模不大。因此,盘中K线留下一定的上影线,并且实体不大,一旦主力资金认为时机成熟,那么接下来将进一步加大建仓力度,从而导致一根大阳线的出现,使底部得以确认!因此,这种K线发出的信号只能是警示性的,而一旦确认性信号出现,那么抄底将会从容不迫。

2,上吊线—警示性见顶信号

所谓上吊线,就是指在相对高位,尤其是大幅拉升后,拉出一根带有下影线的实体较小的K线,可以是阳线,也可以是阴线。通常,阳线比阴线更可怕。因为这根K线是由主力机构诱多拉升所形成的,一方面留有下影线表示空方留有机会,另外一方面,实体较小说明上升动力衰竭。因此,这种上吊K线的出现,警示着见顶的风险。

3,十字星

十字星K线的含义是多空双方的力量达到均衡。如果在下降或上升途中,这种K线仅仅是短暂的停留与休整,根本无从谈起发出警示性见顶或见底信号。但如果出现在相对的高位或相对低位,则往往意味着即将变盘,必须予以高度警惕。而其后一旦出现一根大阴线或一根大阳线,则头部或底部便被确认。

4,连续十字星

这是十字星K线的一种特殊形式,也是一个更加强烈的警示性变盘信号。既然一根十字星说明多空双方力量达到均衡,那么,连续十字星则意味着多空双方僵持时间已经很久,绷紧的弦就要断裂。均衡,即将被打破,迅猛的变盘就在眼前。

5,孕线

顾名思义,孕线即前一日的K线包着次日的K线。通常,有两组孕线,是非常重要的警示性信号。高位孕线—-见顶信号,低位孕线—-见底信号。

通常一组K线如果出现在相对高位,是警示性见顶信号。如:前日以大阳线报收,正常走势次日应跳空高开,结果次日开盘却跳空低开,而且以阴线报收。根据K线理论,该涨不涨,应该看跌,这是一个警示性见顶信号,很有可能前一交易日主力机构在拉升过程中已经出货。次日的一个低开使追高进场的投资者根本没有获利离场的机会,但仍心存侥幸地以为调整一下是正常的,还会继续上涨!接着来一根阴线,则宣告头部的成立,下跌开始!这又是一个操盘意图非常明确的关键性K线。所以,要看懂K线,必须以多空搏杀的本质、相对位置的确认作为根本出发点,这样才能读懂主力的操盘意图,从而读懂K线这本天书!

几种关键 K线形态

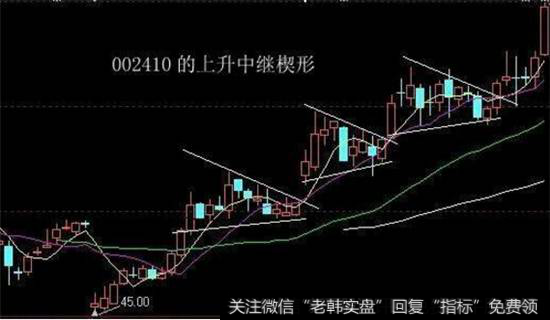

楔形

股价在一轮上涨过程中,突然滞涨进入短期调整状态。短周期性头部牲明显,成交量经过迅速放大后逐步开始缩小。股价在初步击穿操盘线(10日均线,下同)后并不深幅下跌,而是再度反弹拉升,并反复围绕操盘线和攻击线(5日均线,下同)展开横盘整理态势。在股价整理的后期阶段,股价波动幅度越来越窒窄。通过将横盘整理的高点与高点、低点与低点之间以趋势线连接,上轨与下轨趋势线逐步收窄,这种先宽后窄式的横盘整理形态,就是上涨楔形。

同理,股价在下降阶段经过一轮较大跌幅后,暂时止跌,并反复整理形成下降楔形。无论上升楔形还是下降楔形,均是股价向一个趋势方向运行的中比继形态,具有进一步助力推动的作用。

股价在底部建仓阶段的小波段拉升行情中。上升楔形或者下降楔形均不具备攻击力或者基本杀伤力,反复是主力通过楔形整理大力建仓的重要表现。

楔形的技术结构特征:

楔形无论是处于上升或下降途中,所有的楔形形态均具有以下五个非常鲜明的技术结构特征:

1、股价波动的幅度从左到或逐步收窄缩小。

2、成交量也从左至右由放大逐步变为萎缩。

3、K线组合所形成的趋势角度基本呈现45度。

4、股价整理周期均控制在15个交易日以内完成,即基本由15根K线组成。

5、连接楔形高点与高点、低点与低点之间的两条上下轨道趋势在楔形形成后期会发生金叉。

上升楔形的量度目标:

1、股价突破上升楔形的上轨阻力后,其趋势会以抛物线方式运行。

2、上升目标的测量主要以楔形形成前一波行情幅度为标准,幅度基本相等。

下降楔形的量度目标:

1、股价击穿下降楔形的下轨支撑后,其趋势基本也会以抛物线方式运行

2、下降目标的测量主要以楔形形成前一波下跌行情幅度为标准,幅度基本相等。

楔形与主力操盘计划:

1、上升楔形是主力实施第一阶段拉升计划后进行的技术性休整期,以修正过热的技术指标。

2、同时,主力通过各种途径的宣传,为下一轮拉升出货行情造势。

3、而下降楔形是主力实施第二阶段出货计划的休整期。

4、下降途中的休整,其主要目的是诱使更多的短线资金进场抢反弹。

5、主力在本阶段休整完成后,便会出现击穿楔形下轨进入第三阶段的清仓期。

6、主力清仓完毕,股价将呈抛物线方式向下自由坠落,再无依托。

楔形的最佳狙击时机:

1、股价向上突破上升楔形上轨时,如果成交量迅速放大,则应在第一时间果断狙击。

2、股价突破上升楔形上轨后,一般均会展开技术性回抽,临盘应在回抽时果断狙击。

3、股价突破上升楔形上轨后的目标量度升幅与第一阶段升幅接近时,如果股价滞涨,要考虑逐步减持。

矩形

在一轮上升波段行情中,股价经过二级变轨或者三级变轨加速上涨后会突然出现滞涨现象,并很快形成短期或者中期头部,股价进入阶段性调整状态。股价回调击穿操盘线之后,在生命线上获得支撑,并反弹拉升回到头部附近,从此展开反复震荡整理行情,形成一个典型的长方形箱体结构。这种横向整理的大箱体形态,就是上升矩形。上升矩形是主力展开中继性中期调整的重要操盘计划组成部分,一般均出现在中长线超级大牛股行情中。

大部分的矩形形态均出现在股价中长期底部区域、上升中继区域这两个阶段。上升中继区域的矩形又分为正轨道矩形和斜轨道矩形两种。而底部区域形成的矩形均以正轨道矩形出现。

同理,在一轮较大级别的下降趋势行情中,股价经过二级或者三级变轨加速下跌后也会出现止跌反弹特征,并从此在该反弹底部区别展开横向整理,形成典型的箱体结构,这就是下降矩形。下降矩形是中线主力展开最后出货滚动操盘的结果。当主力出货完毕后,股价便会击穿下降的下轨支撑,从此展开漫长的下跌之旅。

矩形的技术结构特征:

大部分的矩形形态均具有以下四个技术结构特征:

1、股价突破上升矩形的上轨阻力后其趋势基本会以震荡盘升方式运行。

2、在箱体运行期间,股价会出现至少一次以上向上或者向下的假突破技术现象。

3、成交量呈现从左至右由放大至缩小的趋势,规律性较强。

4、箱体整理时间至少达到23~30个交易周左右。

上升矩形的量度目标:

1、股价突破上升矩形的上轨阻力后,其趋势会以震荡盘升方式运行。

2、采用黄金分割率来进行测量,以上轨阻力价乘以0.618倍再加以上轨阻力价即可得出目标升幅。

下降矩形的量度目标:

1、股价突破下降矩形的下轨支撑后,其趋势会以震荡盘跌方式运行。

2、采用黄金分割率来进行测量,以下轨支撑价乘以0.618倍再加以下轨支撑价即可得出目标升幅。

矩形与主力操盘计划:

1、在大趋势上升过程中,矩形是主力展开中继性中期调整的重要操盘计划组成部分。

2、中继性中期调整的目的,一方面修正技术指标获得阶段收益,另一方面为继续大幅拉升蓄势。

3、而在大趋势下跌过程中,矩形是主力最后出货的中继性清仓期。

4、主力展开矩形整理的主要任务是吸引短线资金抢反弹,并达到彻底清仓的目的。

矩形的最佳狙击时机:

1、当上升矩形形成时,可以在矩形的下轨支撑狙击,至上轨抛出,采取高抛低吸的滚动操盘策略。

2、当股价放量突破上升矩形上轨阻力时,可在突破时和突破后的技术性回抽过程中,果断狙击。

3、分享出当日新低时,量能放大,说明主力杀跌是为诱空,主力在低位承接。当股价在低位放量时,可即时买进。

4、头肩底买进

股价反复震荡盘跌,在创出当日新低后,股价展开反弹并回升至均价线之上。股价形成典型头肩底形。当股价再次拉升于均价线之上时,即可即时买进。

5、拉升回档买进

股价放量拉升,突破重要阻力位(包括昨收盘价、今天开盘价和今天最高价),股价攻击形态确立,大涨趋势已经形成。当股价回当至均价线附近时,可即时买进。

6、草上飞买进

股价在早盘经过一轮放量拉升后,主力将股价维持于均价线之上反复震荡,最能萎缩。股价数次下探,均无法有效击穿均价线,因此形成“草上飞”走势。当股价回调均价线多次未破时,即可即时买进。

卖出策略:

1、无量拉升卖出

股价在盘中形成二个以上波段的拉升,第一个波段放量攻击后,主力继续形成第二个或者第三个波段的拉升,但拉升时没有放量,说明主力对敲盘升,实际上并没投入资金,这是股价阶段性性见顶调整的信号。因此,应在无量拉升时果断卖出。

2、放量滞涨卖出

股价在早盘放量以一个或者二个以上波段推高之后,主力将股价维持在均价线之上反复震荡,其后,股价再次放量但并未向上突破,这说明主力在盘中对倒出货,股价已经阶段性见顶。因此,应在放量滞涨时果断卖出。

3、二次不封涨停卖出

股价以涨停开盘或者放量攻击涨停,但盘中快速开板,股价回调至均价线之上反复震荡,其后,股价再次攻击涨停,但盘中成交量减少,攻击力度趋弱,股价无力封住涨停。这种情况一方面说明上档抛压巨大,另一方面说明主力在盘中借涨停出货,股价已经阶段性见顶。因此,应在二次不能封涨停时果断卖出。

4、回头波卖出

股价在早盘或者中盘以一波或多波拉升放量攻击形成假升形态,在创出当日新高后,主力反后打压,股价反复震荡盘跌,形成典型回头波形,这说明股价已经阶段性见顶,调整即将开始。因此,当股价创新高回调击穿均价线时就果断卖出。

技术系统修正:

1、股价日K线图是否在上升初期或中期?如是,则满仓。

2、股价日K线图是否在上升末期的头部整理阶段?如是,则轻仓。

3、股价日K线图KDJ指标是否在低位开始金叉?如是,则满仓。

4、股价周K线图KDJ指标是否在低位开始金叉?如是,则满仓。

5、股价月K线图KDJ指标是否在低位开始金叉?如是,则满仓。

6、股价日K线图是否于昨日放量收阳?如是,则中仓或满仓。

7、股价日K线图是否于昨日放量第一次涨停?如是,则满仓。

8、股价日K线图是否在下跌初期?如是,则轻仓。

9、股价日K线图是否在下跌中期?如是,则观望。

10、股价日K线图是否在下跌末期的底部整理阶段?如是,则轻仓或中仓。

旗形

股价在一轮上升过程中,突然滞涨进入短期调整状态,短周期性头部特征明显,成交量经过迅速放大后逐步开始缩小。股价在初步击穿操盘线后并不深幅下跌,而是再度反弹拉升,每次上涨均无法突破前一次高点,股价反复围绕操盘线和攻击线以斜长方矩形方式展开横盘整理态势,重心呈现下移。在股价整理的后期阶段,生命线(30日均线,下同)逐步上移至股价附近形成强大支撑。这种长方矩形式的横盘整理形态,就是上升旗形。

同理,股价在下降阶段经过一轮较大跌幅后,暂时止跌展开反弹。股价低点不断抬高,但于生命30线附近受到较强阻力后回落,股价反复整理形成下降旗形。无论上升旗形还是下降旗形,均是股价向一个趋势方向运行的中继形态,具有过一步助力推动作用。

旗形的技术结构特征:

股价无论处在上升或者下降途中,所有的旗形形态均具有以下五个非常鲜明的技术结构特征:

1、股价波动的幅度从左到或逐步收窄缩小。

2、成交量也从左至右由放大逐步变为萎缩。

3、K线组合所形成的趋势角度基本呈现45度。

4、股价整理周期均控制在30个交易日以内完成,即基本由30根K线组成。

5、与上升楔形不同的是,旗形的上轨与下轨趋势基本保持平行,不会发生金叉现象。

上升旗形的量度目标:

1、股价突破上升旗形的上轨阻力后,其趋势会以抛物线方式运行。

2、上升目标的测量主要以旗形形成前一波行情幅度为标准,幅度基本相等。

下降旗形的量度目标:

1、股价击穿下降旗形的下轨支撑后,其趋势基本也会以抛物线方式运行。

2、下降目标的测量主要以旗形形成前一波下跌行情幅度为标准,幅度基本相等。

楔形与主力操盘计划:

1、上升旗形是主力经过一级变轨或者二级变轨操盘计划后进行的技术性休整期,以修正过热的技术指标。

2、主力通过旗形整理,清洗盘中浮筹,为为下一轮拉升行情作好铺垫。

3、而下降旗形是主力实施第二阶段出货计划的休整期。

4、下降途中的休整,其主要目的是诱使更多的短线资金进场抢反弹。

5、主力在本阶段休整完成后,便会出现击穿旗形下轨进入第三阶段的清仓期。

旗形的最佳狙击时机:

1、股价向上突破上升旗形上轨时,如果成交量迅速放大,则应在第一时间果断狙击。

2、股价突破上升旗形上轨后,一般均会展开技术性回抽,临盘应在回抽时果断狙击。

3、股价突破上升旗形上轨后的目标量度升幅与第一阶段升幅接近时,如果股价滞涨,要考虑逐步减持。

三角形

在一轮上升波段行情中,股价经过二级变轨或者三级变轨加速上涨后会突然出现滞涨现象,并很快形成短期或者中期头部,股价进入阶段性调整状态。股价在初步击穿操盘线之后,在生命30线上获得支撑而反弹拉升,其后反复围绕操盘线和攻击线展开横盘整理态势。在股价整理的后期阶段,股价波动越来越窄。这种先宽后窄式的横盘整理形态就是上升三角形。

同理,股价在下降阶段经过一轮较大跌幅后,暂时止跌,并反复整理形成下降三角形。下降三角形是中线主力展开最后出货滚动操盘的结果。当主力出货完毕后,股价便会击穿下降三角形的下轨支撑,从此展开漫长的下跌趋势。

三角形有正三角、上升三角和下降三角形三种典型的技术特征。其中正三角形最难判断突破方向。

三角形的技术结构特征:

股价无论处在上升或者下降途中,所有的三角形形态均具有以下五个非常鲜明的技术结构特征:

1、股价波动的幅度从左到或逐步收窄缩小。

2、成交量也从左至右由放大逐步变为萎缩。

3、K线组合所形成的上下轨趋势角度基本呈现45度。

4、股价整理周期均控制在20~30个交易日以内完成,即基本由20~30根K线组成。

5、连接三角形高点与高点、低点与低点之间的两条上下轨道趋势在三角形形成后期会发生金叉。

上升三角形的量度目标:

1、股价突破上升三角形的上轨阻力后,其趋势会以抛物线方式运行。

2、上升目标的测量主要以三角形形成前一波行情幅度为标准,幅度基本相等。

下降三角形的量度目标:

1、股价击穿下降三角形的下轨支撑后,其趋势基本也会以抛物线方式运行。

2、下降目标的测量主要以三角形形成前一波下跌行情幅度为标准,幅度基本相等。

三角形与主力操盘计划:

1、与楔形、旗形所不同的是,三角形通常最难判断主力的操盘方向,因此,更容易实施操盘骗线。

2、上升三角形是主力经过二级变轨操盘计划后进行的技术性休整期,以修正过热的技术指标。

3、主力通过三角形整理,清洗盘中浮筹,为下一轮进一步拉升行情作好铺垫。

4、而下降三角形是主力实施第二阶段出货计划的休整期。

5、下降途中的休整,其主要目的是诱使更多的短线资金进场抢反弹。

6、主力在本阶段休整完成后,便会出现击穿三角形下轨进入第三阶段的清仓期。

三角形的最佳狙击时机:

1、股价向上突破上升三角形上轨时,如果成交量迅速放大,则应在第一时间果断狙击。

2、股价突破上升三角形上轨后,一般均会展开技术性回抽,临盘应在回抽时果断狙击。

3、股价突破上升三角形上轨后的目标量度升幅与第一阶段升幅接近时,如果股价滞涨,要考虑逐步减持。

喇叭形

在一轮上升波段行情中,股价经过三级变轨或者多级变轨加速上涨后会形成中长阶段性期头部,股价进入盘头调整状态。股价第一次见顶下跌时,在生命30线上获得支撑而反弹拉升,创新高后形成第二个顶部特征。在头部整理的后期阶段,股价再次在决策60线上受到支撑而快速展开拉升,并突破前两波的高点,波动幅度迅速放大。这种先后放大宽式的头部整理形态就是喇叭形。

喇叭形是中长线主力展开最后出货滚动操盘的结果。股价向上放量突破是一种典型的骗线假突破形态,意在诱使

跟风盘杀入,换手率迅速持续放大,主力趁机出货。当主力出货完毕后,股价便会快速回头下跌击穿喇叭形的下轨支撑,从此进入大趋势下跌阶段。

以周、月K线形成的喇叭形为大周期性顶部形态,代表的是中长期大反转行情。以日K线形成的喇叭形为中短周期性顶部形态,代表的是中级波段性反转行情。喇叭形分为正喇叭和复合喇叭两种形态。尤其是复合型喇叭,是判断长线主力大历史大头部阶段操盘的重要特征。

喇叭形的技术结构特征:

在头部整理过程中,所有的喇叭形形态均具有以下五个非常鲜明的技术结构特征:

1、股价波动的幅度从左到右逐步放大。

2、成交量也从左至右出现不规则放大和缩小状态,喇叭形末端的成交量呈现异常放大的特征。

3、K线组合所形成的趋势角度基本呈现45度。

4、股价整理周期均控制在30~45个交易日(周)以内完成,即基本由30~45根K线组成。

5、连接喇叭形高点与高点、低点与低点之间的两条上下轨道趋势在形态后期形成典型的喇叭状。

喇叭形的量度目标:

1、股价突破喇叭形的下轨支撑后,其趋势会以抛物线方式运行。

2、下跌目标的测量主要以喇叭形形成前一波行情幅度为标准,下跌幅度基本相等。

喇叭形与主力操盘计划:

1、和三角形一样,喇叭形的中后期阶段通常最难判断主力的操盘方向,因此,更容易实施操盘骗线。

2、所有喇叭形均是中长线主力实施最后阶段出货计划的捷足先登结果。

3、喇叭末端的放量拉升突破,其主要目的是诱使更多的跟风资金进场狙击突破行情。

4、而下降三角形是主力实施第二阶段出货计划的休整期。

5、主力在假突破形成大换手之后,便会出现快速下跌击穿喇叭形下轨进入彻底的清仓甩货期。

喇叭形的最佳狙击时机:

1、股价向上突破喇叭形上轨时,如果成交量迅速异常持续放大,一旦滞涨,则应在第一时间果断卖出。

2、股价在喇叭形下轨受到支撑后,一般均会展开反弹拉升,临盘应在反弹时果断狙击。

3、股价喇叭形整理过程中,可以在下轨支撑买入,上轨阻力卖出,采取高抛低吸的策略。

W底

股价经过一轮典型的中级大波段下跌行情之后,于阶段性底部明显止跌,并放量出现反弹行情。但股价反弹行情迅速终结,再次进入下跌阶段。股价下跌时,并未击穿前期暴跌时的低点。成交量持续萎缩到底部整理以来的地量结构状态,股价波动幅度不断收窄,并形成典型的双底形态。双底右肩底要比左肩膀底略高,两底之间结成连线形成向上趋势,这就是股市中最经典的W底形。在中长线主力的操盘计划中,W底形的左肩为第一阶段抢筹建仓期,右肩为第二阶段打压建仓期,也称窒息性建仓期主力操盘基础仓位的大部分筹码均会在第二阶段建仓期中获得。

以周、月K线形成的W底形为大周期性底部形态,代表的是中长期反转行情。以日K线形成的W底形为中短周期底部形态,代表的是中级波股性反转行情。W底形分为下W底形和中继型W底形两咱形态,处于上升中继的W底形为中线主力操盘行为。

W底形的技术结构特征:

在底部整理过程中,W底形形态具有以下六个鲜明的技术结构特征:

1、股价波动频率呈现从左到右逐步缩小。

2、K线组合所形成的特征基本呈现左尖右圆形态。

3、成交量也从左到右由放大逐步变为彻底萎缩。

4、股价整理周期均控制在50-60个交易日(周)以内完成,即基本由50-60根K线组成。

5、左底与右底之间的间隔时间基本相距在一个交易月以上。

6、将左底放量反弹的高占用为上轨颈线,则左底到右底的两个低占趋势连线将形成下轨支撑。

W底形的上升度量目标:

1、股价突破W底形上轨颈线阻力后,其趋势基本会以抛物线方式运行。

2、上升目标的测量主要以W底形下轨支撑至上颈线之间的高度为标准,幅度基本相等。

W底形与主力操盘计划:

1、W底形是股价大周期性大幅下跌之后形成的底部结构形态。

2、W底形是中长线主力在第一阶段和第二阶段建立基础工业仓位计划性操盘的结果。

3、主力在基础仓位的建仓阶段,W底形的总跨度时间周期均会在三个交易月以上。

4、尤其是右底圆弧底怕时间长度至少会在2个月以上。

W底形的最佳狙击时机:

1、股价向上突破W底形颈线上轨时,如果成交量迅速放大,则应在第一时间果断狙击。

2、股价在W底形右底下轨受到支撑后,成交量萎缩至地量状态时,临盘应中线或中长线建仓。

3、股价向上突破W底形的线上轨时,如果成交量迅速放大,则应实施中线第二阶段加仓策略。

4、股价突破W底形上轨后的目标升幅与底部颈线高度接近时,如果股价滞涨,要考虑逐步减持。

M顶形

在一轮上升波段行情中,股价经过三级变轨或者多级变轨加速上涨后会形成中期或者中长期头部,随后迅速下跌进入阶段性大调整状态。当股价在生命30线或决策60线之上受到支撑后,主力因为出货的需要会展开反复整理,期间,股价会生产生两次以上的攻击前期高点的上涨动作。当最后一次攻击失败之后,股价便展开向下击穿颈线支撑的杀跌动作。这种双头式的横盘整理形态,就是典型的M顶形。

同W底形态一样,M顶形的左显得较为陡峭。这是股价第一次快速见顶杀跌的结果,成交量也会相应放大。当股价在生命30线或者决策60线受到支撑而展开反弹后,会形成第二个右肩顶结构。右顶基本以反复盘头方式出现,呈不规则圆弧形,但整理时间长度较短。M顶形的双顶高点连线就是上轨趋势线,而在第一次下跌的最低点连线则是颈线支撑。M顶运行在中后期具有极强的骗线特征。大部分投资者都会误以为股价上升的中继特征而持股待涨。其实,主力在后期右肩顶整理阶段完成大部分仓位的出货计划。

以周、月K线形成的M顶形为大周期性部形态,代表的是中长期大反转行情。以日K线形成的M顶形为中短期周期性顶部形态,代表的是中级波段性反转行情。

M顶形的技术结构特征:

M顶形均具有以下四个非常鲜明的技术结构特征:

1、股价波动的幅度加大,表现剧烈。

2、成交量也从左至右成不规则的放大逐步演变为不规则性减小。

3、K线组合形成明显的双头顶特征。

4、股价整理周期均控制在40-50个交易日(周)完成,即由40-50根K线组成。

顶形的下降量度目标:

1、股价击穿M顶形的下轨支撑后,期限趋势基本亦会以抛物线方式运行。

2、下跌目标的测量主要以M顶形成前一波行情幅度为标准,幅度基本相等。

M顶形与主力操盘计划:

1、M顶形必须出现在股价经过大幅拉升之后,股价涨幅已经达到100%以上。

2、股价运行到M顶的中后期时,更容易被主力实施操盘骗线。

3、主力在后期右肩顶以假突破或假升方式完成出货后,便会出现击穿M顶颈线进入漫长下跌期。

M顶形的最佳狙击时期:

1、股价无法突破M顶左顶上轨时,如果出现放量滞涨形态,则应在第一时间果断出局。

2、股价每次反弹无法突破M顶左顶上,临盘就在股价滞涨时果断减仓出局。

3、短线投资在股价第一次见顶回落至生命30线和决策60线支撑止跌时,应果断狙击右顶反弹行情。