例如,某年4月1日,现货金价为530美元/盎司,某交易商看好金价上涨,他购入10月份期货100盎司金购买的权利,期货价位是540美元,因此付期权费50美元/盎司,总投入50x100=5000美元。假如6月15日金条价上涨至600美元,期权在到期之前还有3个多月,但它的价格伴随金价的上升而上升,期权费上升至70美元/盎司。而一旦交易商判断完全错误,最大的损失就是放弃买期权,使其最大的损失控制在50美元/盎司之内。交易商可以保存其购入的第一份买期权合约,同时出售一份)月份560美元/盎司的买期权合约,价格为40美元/盎司(期权费),结果他实际上持有了一种买期权的价差。因此在期权到期日之前,他的成本仅在10美元/盎司。(50-40)=10。他总的风险也限制在10美元/盎司之内,当然这种风险的发生是在金价跌至540美元以下。交易商没有行使他的首份期权,购买他出售的买期权的一方也没有行使权利去买。

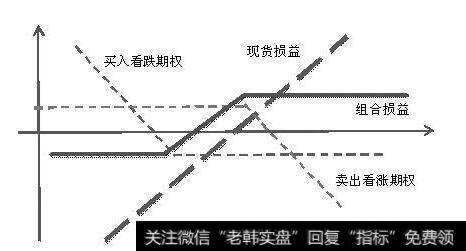

保存买期权并卖出价格更高的看涨期权

只要金价仍保持在550美元以上(成交价540+净成本10),他将从550以上每增加的1美元价格中获得1美元/盎司的利润,如价格升至551美元,他获1美元/盎司利润。价格升至553美元,他获利3美元/盎司直至价格升至560美元,他获得最大的利润,每盎司10美元。原因是只要价格在550美元和560美元之间晃动,10月份买期权的购入者将不会行使其权利。如果价格在560美元之上,则买期权的购入者,可通过行使他的买期权,来降低他的投资成本。