黄金期货——套期保值

套期保值是期货市场的两个主要功能之一,也是期货市场产生和发展的直接原因。可以说,离开套期保值,期货市场就会被扭曲。套期保值的目的在于最大程度地减少价格波动给生产者或经营者带来的不利后果。套期保值之所以能够实现上述目的,主要基于两个基本原理:第一,几乎所有的商品,包括黄金的现货与期货价格从长期来看运行方向是一致的。虽然期货市场与现货市场是两个分立的市场,但同品种的现货与期货受到相同因索的影响和制约。第二,随着期货合约到期日的临近,现货与期货价格昰现岀趋合、接近的趋势。因为期货价格通常高于现货价格,理论上就是现货价格加上合约到期前的存储、保险、占用资金利息等费用的总和。当接近交货期时,这些费用逐步消失,导致期现价格趋于一致。

套期保值的基本做法是,在期货市场上持有一个与现货头寸方向相反但数量相同的合约,从而在个市场上出现亏损时,在另一个市场上获得盈利并且盈利额与亏损额大致相等,甚至盈利额超过亏损额。这样,就在两个市场之间建立起一种相互补偿、相互对冲风险的机制。因此,套期保值交易具有以下四个基本特征:第一,交易方向相反。具体来说就是当现货市场上卖出黄金资产的同时,在期货市场上买入该商品的期货合约。反之亦然。第二,商品种类相同。具体来说,就是买卖的对象都是黄金。第三,商品数量相等。由于期货合约的数量是标准化的,而现货市场上的买卖数量是双方协商的结果,因此至少要根据现货头寸的规模持有数量大致相等的期货合约。第四,月份相同或接近。期货合约的月份最好与现货的交易时间相同或接近。否则时间的不匹配将给投资者带来新的价格波动风险,套期保值也就失去了意义。

由于本书面对的主要读者群体并非专业投资机构,因此在这里就不再详细阐述套期保值的完整理论和操作方法。仅结合国内黄金市场上常见的交易方式,分析通过黄金期货对冲价格波动风险的可行途径。

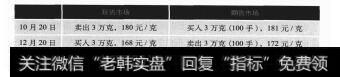

例如,10月20日某黄金批发商与一家珠宝店签订了一份两个月后交付30千克黄金的协议,价格是按照签订合同当天的金交所价格确定的,假设为180元/克。当时该批发商的进货价格为178元/克。至于两个月后交货时的价格是多少,现在不得而知。

如果不通过期货市场进行套期保值,而该黄金批发商又不想承担价格波动风险,那么最为稳妥的做法就是在签订合同之前或当时就按照178元/克的进货价格购人30千克黄金作为存货,确保有6万元的毛利。但是很显然,这样做将占用该批发商五百多万元的资金,两个月内的利息和保管费等费用将是一个不小的数字。因此,该批发商决定进行买入套期保值,以避免价格上涨带来的风险。于是签订协议当天在期货市场买入100手(按照上海期货交易所黄金期货交易规则征求意见稿,一手为300克)合约,价格为181元/克两个月后,该批发商在现货市场上买入30千克黄金,履行交货义务。

第一种情况,假设期货市场与现货市场价格上涨幅度相同。两个月后期货价格与现货价格(包括进货价格)都上涨了10元/克。那么

从上表中可以看出,通过套期保值,该批发商的毛利仍为6万元。虽然期货交易的手续费大约需要2000-4000元不等,但避免了占用大笔流动资金。按照20%的最高保证金比例,该批发商也只需要准备100万元作为套期保值的本金。

第二种情况,假设期货价格涨幅大于现货市场。两个月后期货价格上涨了11元/克,现货价格(包括进货价格)上涨了10元/克。那么:

从上表中可以看出,该批发商在现货市场亏损24万元,期货市场上盈利33万元,毛利为9万元。不仅保证了6万元的预期盈利,还获得3万元的额外收益。

第三种情况,假设期货价格涨幅小于现货市场。两个月后期货价格上涨了9元/克,现货价格(包括进货价格)上涨了10元/克。那么:

此时批发商在现货市场上的亏损为24万元,期货市场上的盈利为27万元,整体盈利为3万元,低于6万元的预期盈利。但好处是避免了占用大笔流动资金,实现了套期保值的目标。

第四种情况,假设期货市场与现货市场价格下跌幅度相同。两个月后期货价格与现货价格(包括进货价格)都下跌了10元/克。那么:

从上表中可以看出,通过套期保值,该批发商的毛利仍为6万元。这种情况与第一种情况实际上是一样的结果,即付出交易手续费大约需要2000~4000元不等,同时避免了占用大笔流动资金。按照20%的最高保证金比例计算,该批发商也只需要准备100万元作为套期保值的本金。

第五种情况,假设期货价格跌幅大于现货市场。两个月后期货价格下跌了11元/克,现货价格(包括进货价格)下跌了10元/克。那么

此时该批发商的整体毛利为3万元,低于预期的6万元。但同样实现了减少占用资金、规避市场风险的目的。

第六种情况,假设期货价格跌幅小于现货市场。两个月后期货价格下跌了9元/克,现货价格(包括进货价格)下跌了10元/克。那么

此时该批发商的整体毛利为9万元,比预期的6万元多出3万元。同样实现了减少占用资金、规避市场风险的目的。

可以看出,该批发商在签订协议后可以有三种选择:第一,不做任何套期保值,也不立即购进存货。这实际上相当于投机性的做空。如果两个月以后黄金价格下跌,那么该批发商可以获得额外盈利:反之,如果金价上涨,那么他就会丧失盈利机会,甚至承担额外的亏损。第二种选择,立购进存货以备两个月后履行合约。此时该批发商的毛利被锁定为6万元人民币,但代价是占用五百多万元资金,并付出此期间的利息和其他相关费用。第三种选择,进行套期保值,将盈利锁定在可预期的范围内,因为期货与现货市场的价格涨跌差异通常会保持在某个范围内(有兴趣的投资者可以参阅期货交易方面的专业书籍,了解基差的概念。如经济管理出版社的《期货市场学》)。

基差是指某一时刻、同一地点、同一品种商品的现货与期货之间的价差基差=现货价格一期货价格。从理论上说,期货价格就是市场对未来现货市场价格的预估值,两者之间存在着密切联系。同一商品的现货与期货价格受到相同因素的影响,但影响程度不完全相同,因而两者的变化幅度也不完全致。在通过期货进行套期保值的过程中,基差变化对套期保值效果有着直接影响。套期保俏实际上是用基差风险替代了现货巾场的价格波动风险,因此从理论上讲,如果套期保值之初与套期保值结束(平仓)之时相比基差没有发生变化,就可以实现完全的套期保值。

无论是企业化运作还是小规模的个体经营,我们都希望利润率尽可能地高于行业平均水平。但如果成本和收益缺乏可预测性和可控制性,那么经营决策也就失厶了科学依据,利润目标也就成了空中楼阁。因此,通过套期保值规避市场风险是最合理的选择。

上面讨论的是买入套期保值的几种情况。对于产金企业来说,黄金价格下跌将导致亏损,因此必须通过卖出套期保值来规避市场风险。虽然方向相反,但基本原理和可能出现的情况与上面例子是一样的,这里就不作赘述。