北信源12亿元定增资金出货术

没有基本面支撑和估值高企的北信源,短期爆炒之后恐将又是一地鸡毛。

2016年年末,北信源(300352.SZ)完成了一笔12.62亿元的定增计划,这笔定增设计的非常巧妙,没有任何限售期,上市之后便可流通交易。定增完成之后仅有数个交易日,北信源便迫不及待地推出了高送转计划,这种极不寻常的“定增+高送转+减持”组合套餐,不仅引来市场广泛质疑,还引来了监管层的关注,参与定增的机构高位减持计划最终未能成行。

之后的2017年和2018年前两个月,北信源股价一路向南、接近腰斩,相比定增价跌幅最高达55.2%,参与资金被深度套牢。从2017年年报披露的信息来看,有的资金已经割肉出局,有的资金仍然在坚守。

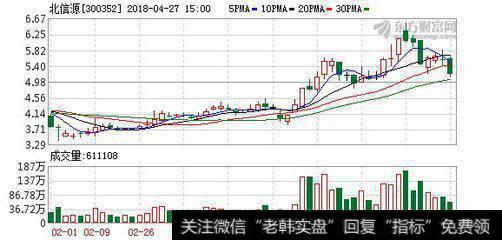

这些被套资金在2018年3月下旬之后,迎来了久违的春风:公司股价一改颓势,连续放量大涨,短短1个月时间接近翻倍,对于被套资金而言犹如“久旱逢甘霖”。而在这轮股价暴涨背后,北信源又玩起了新套路,先是邀请了多达54家机构及个人前来调研,之后立即集中发布多项利好,抬升股价之心昭然若揭。

然而,这些利好根本不能改变上市公司惨淡的基本面,再加上高企的估值水平,北信源目前的股价犹如“无源之水,无本之木”,随时都有暴跌的风险。可以想象的是,这轮爆炒之后又是一地鸡毛。

北信源专业从事信息安全技术,主营业务为信息安全软件产品的研发、生产、销售及提供技术服务,为客户提供信息安全产品和整体解决方案。

“定增+高送转”套路

2015年9月22日,北信源发布非公开发行预案,计划募集资金总额不超过15亿元,将用于新一代互联网安全聚合通道项目和北信源(南京)研发运营基地项目,分别投入募集资金7.7亿元、7.3亿元。

历时1年之后,北信源的定增计划终于成行,不过实际募资额比原计划有所缩水。2016年11月11日,公司发布非公开发行股份上市公告书,本次非公开发行新增股份6650万股,发行价格为18.98元/股,募集资金总额为12.62亿元。

参与定增的机构共有四家:景顺长城基金管理有限公司(下称“景顺长城”)、宝盈基金管理有限公司(下称“宝盈基金”)、浙江浙银资本管理有限公司(下称“浙银资本”)、北信瑞丰基金管理有限公司(下称“瑞丰基金”),认购股份数量分别为1567万股、2140万股、1330万股、1613万股,认购金额分别为2.97亿元、4.06亿元、2.52亿元、3.06亿元。

众所周知,几乎所有的定增股份都存在限售期,但是北信源却例外:定增股份没有限售期。

对此,公告解释称,北信源本次非公开发行价格18.98元/股,不低于发行期首日前一个交易日均价18.92元/股,故根据相关规定,投资者认购的本次非公开发行股票无限售期。

然而,就在数天之后,北信源便推出了高送转计划,引起市场的广泛质疑。

2016年11月21日,北信源披露2016年利润分配方案,拟向全体股东每10股派发现金股利0.25元(含税),同时以资本公积金向全体股东每10股转增20股。

值得注意的是,定增完成后,公司每股资本公积金增加至约2.04元,刚好符合“10转20”的分配方案。可以说,没有定增的“配合”,北信源根本无力拿出高送转方案。在定增后又突然发布高送转预案,如此完美的时间节点、如此完美的定增金额,用“巧合”来解释,显然很难令人信服。

高送转计划抛出后,北信源股价便一路涨势如虹。11月17日开盘至11月23日收盘,北信源股价从19.82元涨至25.2元,累计涨幅超过20%,定增机构短短几日浮盈32.77%,市场纷纷怀疑定增资金已经趁机出货。

北信源这种极不寻常的“定增+高送转+减持”组合套餐,立即引来监管层的注意。公司于2016年11月23日收到深圳交易所出具的监管关注函,要求对高送转的合规性、合理性给出解释,并披露重要股东的减持计划。

2016年11月26日,北信源披露了给深交所的回复公告,这份公告透露出来已经有一家定增机构卖出了部分筹码。公告显示,景顺长城-黄山建通定增1号于2016年11月21日减持348万股,按照当日收盘价21.55元计算,这部分减持股份净赚894万元。

监管部门的及时关注,让北信源的“高送转+减持”计划未能得逞。

财报显示,截至2017年9月30日,景顺长城、宝盈基金、浙银资本(现更名为“浙江浙商产融资产管理有限公司”)、瑞丰基金,持有的股份数分别为3048万股、5350万股、3325万股、4032万股。

值得一提的是,北信源在2017年5月22日实施了“10转15”的高送转计划。经此调整后,北信源之前定增的发行价变为7.59元/股,上述四家机构认购的定增股份总数分别变为3918万股、5350万股、3325万股、4032万股。

前后对比可以发现,除了景顺长城的第一笔减持之外,在2017年三季度末之前,这四家定增机构均未再减持任何股份。

频发利好

这四家定增机构未能在高位出掉股份的后果就是惨遭深度套牢。

自2017年以来,北信源股价一路向下,全年股价暴跌48.59%,2017年9月29日收于5.17元/股,相比调整后的定增价(7.59元/股)下跌31.88%。

截至2017年三季度末,这四家定增机构合计持有1.66亿股。这也就意味着,在不到1年的时间,这些股份浮亏额高达4.02亿元,可谓损失惨重。

截至2017年年末,景顺长城、宝盈基金、浙银资本均已经退出了北信源前十大流通股股东之列。这表明,上述三家机构持有的大部分股份均已经在2017年四季度割肉出局,而且四季度的股价要比三季度末更低,实际亏损惨重;仍然位列前十大流通股股东的只有瑞丰基金,期末持有股份数为3300万股。

进入2018年之后,北信源股价继续萎靡,并在2月3日创下近年来最低价3.4元/股,相比调整后的定增价跌幅高达55.2%。但是随后让人意外的是,北信源股价从3月下旬一改颓势,连续放量大涨,在不到1个月的时间快速冲至6.56元/股的高位,相比最低价涨幅达到92.94%,接近翻倍。这对于深度套牢的瑞丰基金而言,犹如久旱逢甘霖。

北信源股价暴涨背后,究竟发生了什么呢?

从公开信息来看,2018年3月14日多达54家单位及个人调研北信源,既有机构投资者,也有券商和媒体。

对于上市公司而言,邀请机构调研本属正常之事,但是像北信源这样一次邀请如此多的机构却并不常见。

在迎来众多机构调研之后,北信源立即密集发布了多项利好。

3月20日,上市公司公告称,全资子公司江苏神州信源系统工程有限公司(下称 “神州信源”)近日收到了由江苏省住房和城乡建设厅颁发的建筑业企业资质证书,获得电子与智能化工程专业承包贰级资质;此外,公司与联想长风科技(北京)有限公司签署了《产品转售协议》,双方将在合作开拓国产自主可控业务市场进行合作。

3月27日,北信源公告称,神州信源于近日取得了《信息安全管理体系认证证书》和《信息技术服务管理体系认证证书》。4月4日、4月9日、4月12日,北信源接连发布三份取得发明专利的公告。

伴随利好的不断发布,北信源股价也随之放量大涨。然而,这些利好根本不能改变上市公司惨淡的基本面。

据统计,自2012年上市至2017年,在这六年的时间内,北信源累计实现净利润4.38亿元,但是累计实现的经营现金流净额为-1.51亿元。因此,北信源上市以来积累的净利润只不过是纸面财富而已,没有为股东创造过大额现金回报,这本质上是一种价值毁灭。

2017年,北信源实现收入5.15亿元,同比增长4.58%;净利润9145万元,同比增长13.82%。但是,这个增长是以应收账款和开发支出大幅增加为代价实现的,利润含金量并不高。

财报显示,截至2017年年末,公司应收账款账面价值7.33亿元,相比期初增加28.82%,远远超过收入增幅;截至2017年年末,公司账面开发支出有4972万元,相比期初增加2150万元,占当年净利润的比例为23.51%。

如果没有应收账款和开发支出的大幅增加,北信源无论是收入还是利润都将惨不忍睹。

再来看一下北信源的估值水平,按照4月24日收盘价5.64元/股计算,北信源总市值为81.78亿元,公司2017年净利润9145万元,对应的PE高达90倍。

在没有基本面支撑和估值高企的背景下,北信源的股价犹如“镜中花、水中月”,随时都有崩盘的可能性。这轮短期接近翻倍的炒作之后,恐将又是一地鸡毛。