操作中首先面临的就是风险问题。任何一个位置介入,都存在风险。除非行情走出来,否则即使是最简单的均线系统,也没人能事先百分之百地确认究竟以怎样的方式变化。熟悉本ID所解《论语》的人都知道,风险是“不患[1]”的,是无位次的,任何妄求在投资中绝对无风险,都是痴心妄想。唯一的办法,就是设置一个系统,有效地控制风险。这是长期战胜市场的唯一方法。

必须根据自己的实际情况,例如资金、操作水平等,设置一套分类评价系统,然后根据该系统,对所有可能的情况设置一套相应的应对程序。这样,一切的风险都以一种可操作的方式被操作了。而操作者唯一要做的事情,就是一旦出现某种情况,就采取相对应的操作。对于股票来说,实际的操作无非三种:买、卖、持有。

当然,在实际操作中,还有一个买卖量的问题,这和资金管理有关,暂且不考虑。那么,任何投资操作,都演化成这样一个简单的数学问题:n种完全分类的风险情况,对应三种(买、卖、持有)操作选择。

例如,对于一个由5日均线与10日均线构成的买卖系统,首先,两者的位置关系构成一个完全分类,5日均线长期位于10日均线之上是上涨,5日均线长期位于10日均线之下是下跌。还有一种是互相缠绕的情况。这种情况最终要结束,从而演化成上涨或者下跌。

相互缠绕的情况有两种性质:中继或者转折。缠绕如果是中继,就延续之前的趋势;如果是转折,就改变之前的趋势。

因此对于多头来说,只有两种情况值得介入:下跌趋势的转折,上涨趋势的中继。空头反之。

相应地,一个最简单的操作系统就此产生,就是在均线互相缠绕完成后介入。

对于多头来说,这样一个系统无非面临两个风险:变为多头模式失败,变为空头模式成功。

对于任何一种走势,首要判断的是短期均线和长期均线之间的位置关系:多头模式还是空头模式。这个问题只要有眼睛的人都能判断出来。对于5日、10日均线构成的均线系统来说,5日均线在上就是多头模式,反之就是空头模式,这在任何情况下都是明确的。

在多头模式的情况下,一旦出现缠绕,唯一需要应对的,就是这个缠绕究竟是中继还是转折。可以肯定地说,没有任何方法可以百分之百地确定这个问题,但还是有很多方法使得判断的准确率足够高。

例如,多头模式出现第一次缠绕是中继的可能性极大,如果是第三次、第四次出现,这个缠绕是转折的可能性就会加大。多头模式下出现第一次缠绕前,5日均线的力度如果十分强劲,这样的缠绕极大可能是中继,其后至少会有一次上升的过程出现。缠绕出现前的成交量不能放得过大,一旦过大,出现骗线的几率就会大大增加。如果量突然放得太大而萎缩又过快,一般情况下即使没有骗线,缠绕的时间也会增加,而且成交量也会出现两次收缩的情况。

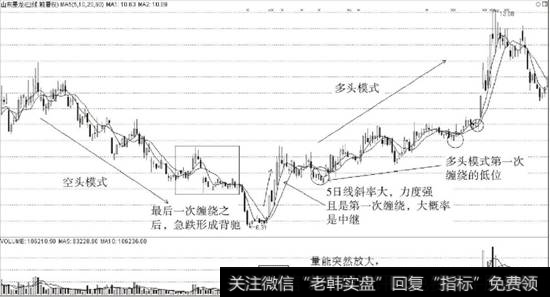

多头模式下选择第一次出现缠绕的中继情况,而空头模式下就要寻找最后一次缠绕的转折情况。其后的走势如果出现急跌并伴随背弛[2],那是最佳的买入时机。抄底不是不可以,但只能选择这种情况。

没有人能够百分之百确认那是最后一次缠绕。一般来说,空头模式下的第一次缠绕肯定不是,从第二次开始都有可能。如何较为准确地判断?最有力的工具就是利用下跌趋势的背弛制造的空头陷阱。关于如何利用背弛,是一个专门的话题,以后会详细论述。

综上所述,利用均线构成的买卖系统,首先要利用空头模式最后一次缠绕后背弛构成的空头陷阱抄底进入,这是第一个值得买入的位置。第二个值得买入或加码的位置,就是变成多头模式后第一次缠绕形成的低位。站在该系统下,这两个买点的风险是最小的。准确地说,收益和风险之比是最大的,也是唯一值得买入的两个点。

必须指出的是,并不是说这两个买点一定没有风险。其风险在于:对于第一个买点,把中继判断为转折,把背弛判断错了。对于第二个买点,把转折判断成中继。这些都构成风险。这里的风险很大程度上和操作者的熟练程度有关。对于高手来说,判断的准确率要高多了。如何成为高手,关键的一点还是要多看,多操作,形成一种直觉。但无论高手还是低手,买点的原则是不变的,唯一能区分水平高低的地方,只是这个中继和转折以及背弛的判断。

明白了这一点,任何不在这两个买点买入的行为,都是不可以原谅的,因为这是原则性错误,而不是水平高低的区别。如果你选择了这个买卖系统,就一定要按照这个原则操作。买的方式明白了,卖出反过来就可以了,这是十分简单的。

学会这个简单的均线系统,就能够在动荡的市场中找到一个坚实的基础了。当然,相应的均线参数可以根据资金量等情况给予调节,资金量越大,参数也相应越大,比如10日和20日均线构成的均线系统等,这要根据自己的情况去好好摸索。这一点,对于短线依然有效,只是把图表的周期从日线改为分钟线就可以了。一旦买入,就一直持有,等待第一个卖点出现,也就是多头模式最后一次缠绕之后出现的背弛,以及第二个卖点,也就是变成空头模式的第一个缠绕高点把股票卖了,这样就完成一个完整的操作。

注意,最好在第二个买点买入,尽量在第一个卖点卖出,这是买和卖不同的地方。

补充一个例子,让不习惯抽象的人更容易理解。

对于喜欢用日线操作的人,以贵州茅台(600519)为例子,用5日均线和10日均线构成的均线系统给出一个分析。

2006年8月7日,空头模式最后一次缠绕后的下跌,MACD、成交量等都出现明显的背弛,构成小的空头陷阱,在41元附近构成第一个买点。

9月14日,多头模式的第一次缠绕之后的下跌,在44元附近形成第二个买点。

之后股价基本沿着10日均线一直上涨。即使是短线操作,股价不能有效跌破10日均线,就继续持有,等待第一个卖点,也就是多头模式最后一次缠绕后出现背弛。第二个卖点就是变成空头模式后第一次缠绕的高点。目前这一切都没出现,所以就坚定持有。

再补充一句:希望来这里的人,以后慢慢少点诸如要涨多少,要跌多少之类的问题。这类问题都是在错误的思维下产生的。本ID不是股评,不是算命先生,没兴趣猜测上升、下跌的空间。本ID只是一个观察者,只在买点出现时介入,然后持有等待卖点出现。来这里,如果最终不能脱胎换骨,在投资上换一双眼睛,那你就白来了。

缠论点睛

1.对于多头,真正值得介入的只有空头模式的转折以及多头模式的持续这两种模式。并不是说其他点位不能介入,而是这两个点位风险最小,收益最大,收益风险比最高。同样,对于空头,值得卖出的也只有多头模式的转折以及空头模式的持续这两个介入点位。

2.对于多头,任何点位介入,风险都是存在的。必须根据可能出现的情况设置一套程序,对应卖出以及持股这两种操作。对于空头而言,任何点位卖出,风险都是存在的。注意,踏空也是一种风险。应该根据可能出现的情况,设置一套程序,对应买入或者持币两种操作。

3.不要盲目追求第一类买卖点。一个趋势一旦形成,就不会轻易结束。妄图逃顶抄底,结果往往是逃在山腰或者套在山腰。

投资微言

有道无术,术尚可求。有术无道,止于术。

[1]不患:出自缠中说禅解说《论语》。子曰:“不患,无位;患,所以立。不患,莫己知求,为可知也。”白话译文:孔子说:“不患”,无位次;“患”,以“不患”的“无位次”而“位次”。“不患”,不以自己“所知”来选择,就是“能知”。

[2]背驰:是指当下走势与正常情况背道而驰的现象。譬如,上涨趋势中,主升段动能加强,调整段动能衰减。如果价格创新高,而趋势动能衰减,可理解为背驰,下跌趋势反之。