重要提示:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过本微信订阅号发布的观点和信息仅供海通证券的专业投资者参考,完整的投资观点应以海通证券研究所发布的完整报告为准。若您并非海通证券客户中的专业投资者,为控制投资风险,请取消订阅、接收或使用本订阅号中的任何信息。本订阅号难以设置访问权限,若给您造成不便,敬请谅解。我司不会因为关注、收到或阅读本订阅号推送内容而视相关人员为客户;市场有风险,投资需谨慎。

核心结论:①牛市周期除了看时间还要看空间,本轮牛市相较历史涨幅不高且节奏较慢,有望打破“牛不过三”。②过去牛市结束信号是盈利或情绪见顶,预计本轮ROE回升至21Q4,目前市场情绪只有60度,牛市仍在途。③春季行情已开始,短期重视低估滞涨的大金融,全年主线仍是代表转型升级的科技和内需。

A股有望打破“牛不过三”

转眼间,疫情冲击下的2020年在不知不觉中已经成为过去。在过去的两年中,上证综指、万得全A、沪深300、创业板指等股票市场主要指数均大幅上涨,因此在展望21年时,许多投资者担忧“牛不过三”,即历史上牛市很少能连续涨三年,21年市场大概率不好过。本周的报告我们重点讨论我们对“牛不过三”的看法。

1.牛市周期除了时间,还有空间

A股过去确实少见年线三连阳,但市场本身也在发展。目前许多投资者担忧“牛不过三”,即A股过去几乎没有连涨三年。回顾历史,以上证综指刻画,1990年以来A股只有两次连涨三年,一次是1990-1992年,第二次是1991-1993年,考虑到1990年A股只有10个不到的交易日,实际上A股历史上只出现过1991-1993年这一次三年连涨的情况,从概率上讲,以3年为一个样本(滚动计算),1991-2020共28个样本中只有4%的概率出现了三年连涨。那是不是就此意味着A股21年大概率不会出现阳线?我们认为要以动态的眼光看待历史规律。借鉴美股的经验,美股在1980年以前三年连涨的概率也很低,以道琼斯工业指数刻画,1900-1980年这80年240个样本中三年连涨的概率为16%,而1980年后美股三年连涨的概率则从16%上升到34%。

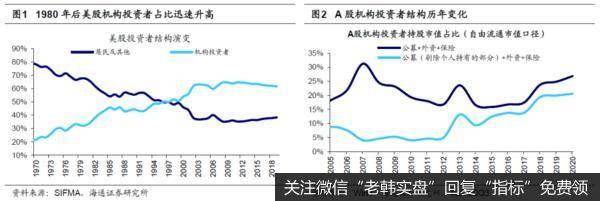

美股三年连涨概率的上升源自美股1980年后投资者结构发生重大变化。1974 年美国个人退休金账户(即 IRAs 计划)诞生,1978年401K条款规定贡献确定型养老金享受税收递延或优惠;IRAs 和 401(K)的推出使得美国养老金规模快速上升,而这些养老金需要专业的结构投资者代为管理,因此机构投资者在股市中的占比也从1980年初的40%逐渐提高至2000年前后的60%。美股波动性随之下降,牛市时间延长,涨幅变小:1980年以前以道琼斯指数刻画的美股一轮牛熊周期4年左右,牛市、熊市占比为1比1,1980年后为9:1;空间上1980年以前美股牛市年化涨幅平均为27%,1980年后牛市年化涨幅降低至15%。过去几年,A股中机构投资者占比也在上升中,公募、外资、保险公司三大机构投资者在A股自由流通市值口径下的持股市值占比从2015年最低的16%上升到20Q3年的27%,剔除个人投资者持有的基金后机构投资者的占比从07年低点的4%上升到20Q3的21%。我们认为随着A股制度的改进及投资者占比的提升,A股“牛不过三”的历史规律有望打破。

这轮牛市已经变慢,目前涨幅并不大。对于牛市的判断,除了时间维度,还有空间的维度。本轮牛市虽然涨了两年,但是和历史牛市相比涨幅其实不高:最近三轮牛市中,05/06-07/10牛市沪深300最大涨幅为629%,08/10-10/11牛市中小板指/沪深300最大涨幅为254%/137%,12/12-15/06牛市创业板指/沪深300最大涨幅为590%/161%,可见历史牛市指数涨幅均在100%以上。本轮牛市至今(截至2020/12/31,下同)创业板指/沪深300/上证综指最大涨幅仅为147%/78%/42%,相比之下涨幅并不大。从基金的收益率我们也做一个比较:19年及20年偏股型基金收益率中位数分别为41%/47%,虽然已经连续两年超过30%,但累计涨幅不突出,以股票型基金总指数和混合型基金总指数刻画,历史三轮牛市两者涨幅分别达494%/416%、103%/91%、209%/142%,而19年初至今涨幅仅为95%/86%。我们认为A股这次牛市相对历史牛市已经变慢,类似1980年前后美股的变化。A股最近三轮牛市上证综指的年化涨幅均超过100%,本轮牛市年化涨幅只有22%,可能以时间换空间,即牛市幅度变缓,时间拉长。

2.牛市是否结束关键看逻辑

过去牛市结束:盈利见顶、情绪见顶。在《论牛市思维-20201108》中我们曾分析,牛市真正结束的信号有二:一是基本面见顶,如05-07年牛市中,上证综指在07/10/16见顶6124点,全部A股归母净利润单季度同比增速在07Q1升至最高点81%(06Q1基数低),但累计同比增速全年维持高位,直到07Q4的61%后才拐头向下、ROE(TTM)由于没有基数的影响,从06Q1的7%一直上升的07Q4的16%才见顶;08-10年牛市中,中小板指单季度的归母净利润同比增速高点是09Q4的85%(08Q4低基数),但累计同比增速在10Q1-Q3均维持在50%以上的高位,随后才拐头向下,ROE则在10Q3前均保持这18%以上的高位,而指数的高点为10/11的7493点;12-15年牛市中,创业板指单季度或累计的归母净利润累计同比增速均在16Q1达到76%的高点,但是由于15年6月去杠杆,创业板指数在15年6月提前见顶4038点,上证综指同期见顶5178点。

牛转熊的信号二是情绪指标到达极致。情绪指标有三大种:①绝对估值指标:05/06-07/10牛市上证综指在07年10月见顶6124点,对应全部A股PE (TTM,下同)58.2倍、PB(LF,下同) 7.37倍;08/10-10/11牛市中小板指在10年11月见顶7493点,对应中小板指PE47.7倍、PB 6.18倍,全部A股PE21.8倍,PB3.12倍;12/12-15/06牛市上证综指在15年6月见顶5178点,对应全部A股PE 31.8倍、PB 3.60倍,创业板PE 137.9倍、PB 15.01倍。当前(截止20201231,下同)全部A股PE23.3倍/PB 2.0倍,处05年来从低到高78%/47%历史分位。②交易指标:从换手率指标看,过去三轮牛市高点时分别为:07/08周换手率达1078%,09/06周换手率达746%,15/05周换手率达847%,最近一周全部A股的周换手率为295%,处在历史上由低到高57%的分位。从杠杆资金角度看,12-15年牛市中融资交易占比在15/06见顶19.3%,当前9.5%,对应12年以来从低到高57%分位。③大类资产比价指标:从股债收益比看,沪深300股息率/十年期国债收益率在07/10、09/07、15/06分别见底0.11、0.35、0.42,目前为0.63,处在05年以来由高到低55%的分位。从风险溢价率看,全部A股PE倒数与十年期国债收益率之差在07/10、09/07、15/06分别见底-2.67%、-0.84%、-0.48%,目前为1.09%,对应05年以来由高到低72%分位。整体来看,如果把牛市顶点市场情绪当成100度的话,当前市场大概在60度。

这轮牛市仍在途,基本面+情绪面驱动。18年底、19年底时我们先后发布报告《穿越黑暗迎黎明——2019年A股投资策略-20181209》、《“牛”转乾坤——2020年A股投资策略-20191117》指出2019年1月4日上证综指2440点为第六轮牛市的起点,至今我们认为市场仍然处在牛市格局中。在《牛市有三个阶段-20190303》等报告中,我们基于资金面、基本面、情绪面的变化,将牛市进一步细化为孕育期、爆发期、泡沫期三个阶段。我们认为2019年市场整体处在由资金面驱动的牛市孕育期,十年期国债利率从18年日均的3.62%下降到19年日均的3.18%,降低超过40个bp,指数上涨与盈利的相关性并不大。2020年市场进入了基本面和资金面双轮驱动的牛市爆发期,各大指数的涨跌幅差异与基本面差异基本一一对应:创业板指、沪深300、上证综指成分股20Q3归母净利润累计同比增幅依次为27%、-8%、-11%,指数的涨幅也是依次递减,2020年全年分别涨65%、27%、14%。展望21年,我们预计A股净利累计同比增速将持续回升至2021年3季度,ROE持续回升至2021年Q4,2021年全部A股净利同比增速预计为15%。与此同时,当前市场热度只有约60度,对比历史牛市顶点还有提升的空间。因此我们认为,2021年股市将从20年的爆发期转变为由基本面和情绪面驱动的泡沫期,21年将是“股”舞人心的一年,详细分析见我们的年度策略报告《“股”舞人心——2021年中国股市展望-20201127》。

3.应对策略:保持乐观

春季行情已经开始。中短期,我们认为春季行情或已正在路上。回顾历史,春季行情启动时间差异大,启动有早有晚,最早在11月,最晚在2月初,并非简单的始于元旦或者春节。牛市中的春季行情涨幅更大,回顾2002年以来(沪深300历史数据始于2002年)历次A股岁末年初的行情,牛市春季行情期间沪深300涨幅平均35.3%,而非牛市行情沪深300涨幅平均16.5%。市场经历三季度调整后,国庆以来各大指数整体上行,或代表当前已处春季行情之中,近期《中欧全面投资协定》(CAI)谈判完成,进一步提升市场的风险偏好。风格上,有投资者认为春季行情成长风格,我们在《借鉴历史看春季行情-20201220》中做过统计,发现历次春季行情无明显风格特征,价值、成长风格出现概率差别不大。行业上,我们认为21年市场将进入牛市第三阶段泡沫期,而回顾05-07年和12-15年牛市期间,牛市第三阶段启动前往往出现滞涨板块补涨。07/3-07/10期间A股步入牛市第三阶段,牛市主线金融和周期股表现强劲,而在07年一季度低价小市值股票补涨。15/1-15/6期间A股步入牛市第三阶段,牛市主线TMT行业表现依旧强劲,而在14年四季度前期滞涨的金融和周期板块迎来补涨行情。

回到当下,资源股和金融股都属于后周期的滞涨板块。资源股的持续性还需看全球需求复苏后续如何,相比之下,金融确定性更高一点,因为目前大金融板块整体涨幅低、配置低、估值低、基本面回升。申万行业分类中的银行、保险、券商20Q3单季度/20年上半年归母净利润同比增速分别为-4%/-9%、24%/-39%、73%/26%。其中券商长短皆宜。短期看,牛市成交量放大将推高券商业绩,20Q3券商归母净利润单季度同比高达73%,但今年以来申万券商行业涨幅只有8%;中期看,金改将改变券商业态,当前中国产业结构升级目标类似美国,即大力发展科技产业,融资结构也将对标,然而美国券商ROE13%、中国仅6%,我们认为金改最终将提高券商ROE。20Q3基金重仓股中券商股持有市值占比为1%,相比沪深300(自由流通市值)低配8.1(4.3)个百分点。有投资者对金融估值修复行情颇有疑虑,担心修复空间不大。我们以银行为例回顾历史做一个大致的测算,申万一级行业中的银行指数目前PB(LF)仅0.71倍,12年底至13年初银行PB从低点1.07倍升至高点1.38倍,PB提升了28%,14年底至15年初银行PB从低点0.84倍升至高点1.25倍,PB提升了49%。银行行业ROE下行的趋势中,估值中枢下移很正常,但目前银行PB毕竟才0.71倍,如果修复至0.9-1倍附近,空间也很可观。

全年重视科技、大众消费。中长期视角看,本轮牛市是转型升级牛,主线是科技+消费。我们认为21年行业配置的第一梯队是科技:一是政策推动,中央经济工作会议将“强化国家战略科技力量”列为排名第一的重点任务,继续强调依托新型举国体制突破核心技术、解决一系列“卡脖子”问题,同时强调了清洁能源、绿色发展,“十四五”规划建议稿也强调坚持创新驱动发展,科技自立自强,加快在关键核心技术领域实现突破;二是产业链扩散,2010-2015年前后科技股行情上下游行业间传导过程是从电子设备开始、逐渐向软件内容传导并扩散至场景应用,当前正处5G引领的新一轮科技周期中,前期以硬件为主,中后期带动软件革新需求,最终万物互联、人工智能,依照硬件-软件-内容-应用场景规律,往后看计算机(云计算、人工智能)、传媒(游戏等)、新能源产业链等产业发展空间更大。根据赛迪顾问预测,2021年中国人工智能市场规模将达到818.7亿元,未来几年并有望保持30%增速。根据海通分析师预测:2021年云计算相关领域上市公司净利润增速有望达23%、物联网模组45%、网络安全38%、设备商31%、关键器材27%;新能源汽车销量有望冲击190万辆、同比增长58%;传媒中最热门的游戏版块2021年销售收入有望达3324亿,同比增长20%。

2021年行业配置的第二梯队是内需:“十四五”规划《建议》再次强调构建“双循环”新发展格局,提出形成强大国内市场,将扩大内需作为战略基点。中央经济工作会议强调注重需求侧管理,扩大内需着力点就在扩大消费上,发挥国内市场消费在构建“双循环”格局中的重要作用,努力形成需求牵引供给。展望21年,大众消费有望崛起。回顾08年金融危机历史经验,货币宽松、四万亿等刺激政策推出后,高收入人群首先受益,08Q4-09Q2城镇居民人均可支配收入增速分别高于农村居民家庭人均现金收入增速的6.0%/1.6%/1.9%,这一阶段汽车、家电等耐用消费和高端白酒等可选消费行业需求旺盛,珠宝、化妆品、汽车等高端消费增速迅速上升;09Q3起随着基建、房地产投资落地和制造业、服务业用工需求扩张,农村居民收入增速逐渐超过城镇居民,粮油、食品、饮料等大众消费增速顺势崛起。今年以来,城镇居民收入受到疫情的影响较小,而农村居民特别是外出务工者收入受冲击较大,20Q3城镇居民人均可支配收入同比增5.4%,高于农村外出务工劳动力月均收入增速3.3%,因此今年可选消费品中汽车和高端白酒表现亮眼。借鉴09-10年经验,预计乳制品、餐饮、超市等大众消费需求或将大增。根据海通分析师预测,2021年乳制品板块归母净利润同比增速预计为80%,餐饮预计为110%,超市预计为70%。

风险提示:海外疫情扩散及香港疫情恶化导致股市波动风险;中美经贸关系进一步恶化。