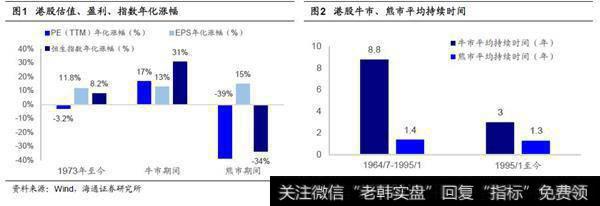

港股处于第九轮牛市阶段,过去牛长熊短。从恒生指数的基期1964年7月以来,用恒生指数阶段高点、低点来区分牛市、熊市,如果将持续调整时间接近一年,跌幅超过35%的行情定性为熊市,则港股至今已经经历了八轮牛熊周期交替的过程。历史上的八轮牛市分别为:第一轮1964/07-1973/3(8.6年,涨幅1674%)、第二轮1974/12-1981/7(6.6年,涨幅1107%)、第三轮1982/12-1994/1(11年,涨幅1764%)、第四轮1995/1-1997/8(2.5年,涨幅144%)、第五轮1998/8-2000/3(1.6年,涨幅181%)、第六轮2003/4-2007/10(4.5年,涨幅284%)、第七轮(2008/10-2010/11,涨幅134%)、第八轮2011/10-2015/4(3.5年,涨幅77%)(详见表1)。在1995年之前,港股牛市很长而熊市很短,64/7-95/1期间的港股三轮牛市都是长期牛市,平均持续9年,平均涨幅15倍,而3轮熊市平均持续1.4年,平均跌幅67%。而1995年之后港股牛市缩短,共经历了5轮牛市,每轮约3年左右,平均每轮牛市涨幅150%,熊市每轮1.3年(16个月),平均跌幅57%。总体来看,从1964年7月恒生指数基期以来的港股54年历史中,其中43年是牛市,占比80%,熊市约占11年,占比20%。而A股历史中震荡市占比最多,从1990年12月上交所成立至今A股约28年的历史中,约10年是牛市,占比35%,约13年是震荡市,占比48%,5年是熊市,占比17%。

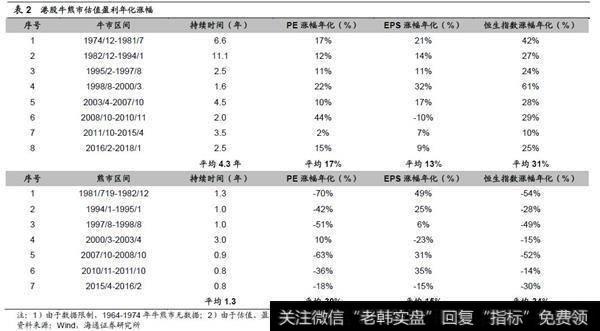

长期看港股上涨完全源于盈利,目前估值处于历史低位。从长期视角来看,从1973年至今(可查最长数据),恒生指数PE(TTM)从43倍回落至11倍,年化跌幅-3.2%,指数EPS年化涨幅11.8%,恒生指数年化涨幅8.2%,长期来看港股上涨的核心仍然是盈利增长贡献。如果分别从牛市、熊市的角度来看,港股历次牛市中PE年化涨幅平均为17%,EPS年化涨幅平均13%,恒生指数年化涨幅平均31%。港股熊市中PE年化跌幅平均为-39%,EPS年化涨幅平均15%,恒生指数年化跌幅平均-34%。从估值角度看,从1973/5以来(可查最长数据,下同),恒生指数PE(TTM)均值中枢在14倍左右,核心区间在10-18倍之间(历史1倍标准差为±4.2)。截至2018/9/5,恒生指数PE(TTM)为10倍,已经达到历史估值核心区间下轨,处于1973/5年以来从低到高11.7%分位。从PB(LY,下同)角度来看,1993年至今(可查最长数据)恒生指数 PB历史走势有着较明显的下行趋势。在1993-2009/11年期间,恒生指数PB中枢为1.8倍,均值±一倍标准差为1.4倍、2.3倍。在2009/11-2011/10期间,恒生指数的PB中枢下降,2011/10至今恒生指数PB中枢为1.3倍,均值±一倍标准差为1.15倍、1.45倍。目前PB为1.1倍,低于2011/10以来历史均值,并且已经超过2011年以来向下1倍标准差位置。即无论从PE还是PB角度看,港股目前估值都处于历史低位。

港股牛长熊短,目前是第九轮牛市

港股牛长熊短,目前是第九轮牛市

港股牛长熊短,目前是第九轮牛市