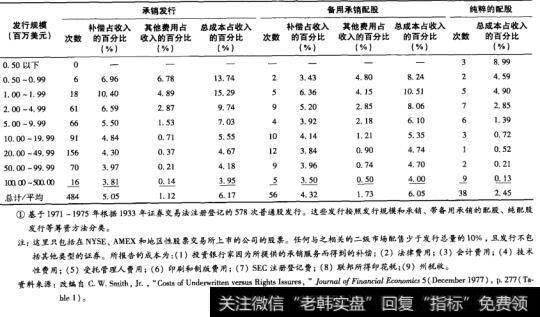

Smith计算过三种可供选择方法的发行成本:通过承销发行股票、通过备用承销配股发行以及纯粹的配股发行。他的研究结果表明,纯粹的配股发行是三种方法中最为节省的。表20-11列出了该研究成果,表格最下面一行显示三种方法各自的总成本占收入的百分比分别为6.17%,6.05%和2.45%。正如表的内容所显示的,当区分开不同规模的发行量时,这种差异是存在的。

要是公司的高级管理人员是理性的,他们就应当用最便宜的方式来筹集权益资本。如此一来,以上的实证数据表明纯粹的配股发行应该占绝对多数。但是令人惊奇的是,Smith指出美国超过90%的新股发行都是通过承销发行的方式实现的。一般认为这是理财专业里的一种异常现象,尽管对此现象有如下的解释。

1.承销商提高了股票价格。如果承销商提升了公众的信心或通过承销团的推销努力,这一解释假设上是可以成立的。然而,Smith在对52次配股发行和344次承销发行所做的考察中却无法找到这方面的证据。

2.因为承销商按照商定一致的价格买进股票,所以它为公司提供了保险。承销商要是无法把所有的股票卖给公众,他就要赔钱。这种潜在的损失或许就意味着承销商的实际报酬比表20-11所衡量的要来得少。不过。潜在的经济损失可能没有那么大。在绝大多数情况下,发行价格都是在发行筋的24个小时里才确定下来的,而在那时,承销商通常已经就股票市场做过很仔细的评估了。

3.其他的理由还包括:(1)承销发行的收入比配股发行的收入来得快;(2)比起配股发行,承销商提供了更为分散的所有权分布状况;(3)从投资银行得到的咨询建议也许有好处;(4)股东觉得行使选择权是一件很麻烦的事;(5)市场价格低于认购价格的风险也是巨大的。

表20-11 发行成本占收入的百分比

前面所有的理由只是解答这个谜的只言片语,没有哪一个看起来非常有说服力。Booth和Smith确立了一个先前关于成本各项研究里没有被考虑到的承销商函数。他们认为,承销商会证明发行价格与发行股票的真实价值是相一致的。这种证明在承销关系中得到默认,当承销商能接触到内幕信息而它的准确定价的信誉处于危险之中时,他们就会提供这种证明。