01

很多人都会疑惑,我们投资股票到底是获取什么收益。有人会说很简单,不就是低买高卖,赚差价。这样的回答也对也不对。一个理性价值投资者绝对不会仅仅是天天盯着k线的涨跌来做出自己的投资决策。第一,人不是神,我们永远不会知道股价下一秒是什么情况;第二,人是感性的动物,我们永远会做出情绪化的决定而导致错误的结果。因此,我们需要铭记自己到底是赚取哪部分收益。

一般来说,股票市场的回报来自两个关键部分:第一是投资收益,第二是投机收益。投资收益:分红和之后盈利的增长;投机收益:市盈率的变化。以下显示的是美国不同阶段的收益组成。从大周期看,收益主要是靠分红和盈利增长来支持。而短期高收益主要是看市盈率变化决定。作为一个价值投资者,我们能把握的只能是分红和盈利增长这些方面。而市盈率的变化更多是一种市场氛围,比如热点题材,短期利好等等。

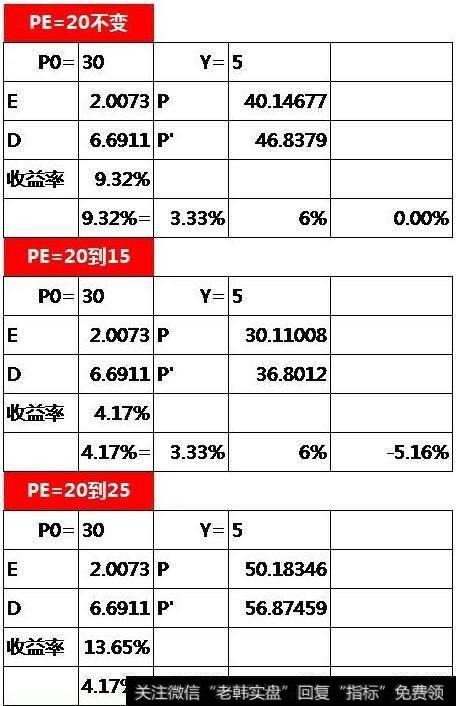

为了更好理解这个等式,我们举个栗子。假设有一只股票。当前价格为30元,每股收益1.5元,分红1元,每年按照6%增长。五年后两个情况。第一种市盈率从20倍到15倍,第二种市盈率20不变,第三种市盈率从20涨到25。如下显示了这三种情况的变化。现实中比这几个假设还要复杂。但是我们强调的是把握能把握的东西。

收益率=分红+盈利增长+市盈率变化

02

市销率估值:

股价除以每股收入。销售收入不像利润那样不稳定,避免了利润为负带来的麻烦。

PS=P/E / S/E =PE*E/S = PE*销售净利率

从上式可以看出市销率可以是从市盈率和销售净利率得出。以下福耀玻璃比格力电器的市销率高,是因为福耀的估值和盈利能力都比格力高。一般而言销售净利率高会带动估值,二者都高就是所谓的戴维斯双击。

03

市净率估值:

股票价格和当期净资产比较。格雷厄姆是用账面价值和市净率对股票进行估值的倡导者。但是这种估值对高新技术企业可能不适应。

PB=P/E / B/E =PE*E/B = PE*ROE

市净率可以分解为市盈率和净资产收益率。以下格力比福耀的PB高,虽然格力的市盈率低,但是其ROE高,所以市净率更高一点。其实从这里我们还要考虑一点,为什么格力ROE这么高,除了其市场竞争优势外,还有一个原因是其每年分红较高,推高了ROE

04

股价除以每股收益。这个是目前比较普遍使用的方法。但是缺点也很明显,就是考虑的因素太少,很容易导致片面。

05

市盈率相对盈利成长估值PEG:

市盈率除以增长率。一般认为PEG以1为基础。比如PE=20,那么我们脑海就可以有个20%的增长为标杆。

06

折现估值:现金流,现值和折现率

股票的价值等于未来现金流的折现值。

通过未来现金流折现就可以计算出当前的价值,和当前的股价对比,进行决策。