期权价差交易策略

价差交易策略,是指投资者买人某一类期权中的一种期权,同时卖出同类 期权中的另一种期权的交易策略。同一类期权,是指同一标的物的看涨期权或看跌期权,每一类期权中又包含很多种期权。

价差交易策略可分为三种形式。第一种是时间价差交易,即同时买卖相同敲定价(协定价格),不同到期月份的期权;第二种是价格价差交易,即同时买卖相同到期日,不同敲定价的期权;第三种是对角价差交易,即同时买卖不同到期 曰,不同敲定价的期权。

由于在报刊的期权行情表上,期权的月份是水平排列的,敲定价(协定价 格)是垂直排列的。所以时间价差交易也称水平价差交易;价格价差交易也称垂直价差交易。例如一个价差交易同时包含同一股票下的一份9月25日的期权合约,以及另一份1月25日的期权合约,它就是水平价差交易。与水平价差 交易相比较,如果一个价差交易同时包含同一股票下的一份9月份执行价格为25美元的期权合约,以及一份9月份执行价格为30美元的期权合约,那么可将它视为典型的垂直价差交易。

价格价差交易策略

最常见的价格价差交易(即垂直价差交易)策略有:牛市价差期权、熊市价差期权和蝶式价差期权三种交易策略。

(一)牛市价差期权

1.利用看涨期权构造牛市价差期权

该种牛市价差期权,是指投资者通过买进一个确定执行价格(敲定价格)的 商品看涨期权,同时卖出一个相同商品的较高执行价格的看涨期权,且两个期 权的到期日相同的一种看涨期权。该策略如图12. 6所示。两条虚线分别表示 两个单个期权头寸的损益状态。整个策略的损益为两个虚线表示的损益之和, 在图中用实线表示。

图12.6利用看涨期权构造的牛市价差期权

假定:

X₁——购人看涨期权的敲定价格;

X₂——出售看涨期权的敲定价格;

ST——期权到期日股票价格;

表12. 6显示在不同情况下,牛市差价期权实现的整体盈利状态(不考虑期权费)。

表12.6牛市差价期权的损益表

从表12. 6可以看出,如果股票价格上涨并高于较高的那个敲定执行价格, 则投资者的盈利为两个敲定价格之差X2 — X,;如果到期日股票价格在两个敲定价格之间,则投资者的盈利为Sr —不;如果到期日股票价格低于较小的那个敲定价格,则投资者的盈利为0。表12. 6在计算损益时,忽略了初始投资。

牛市价差期权策略,限制了投资者当股价上升时的潜在收益,同时该策略 也限制了投资者当股价下降时的损失。这一策略可表述为,投资者拥有一个敲定价格为兄的看涨期权,并且通过支出一个敲定价格为叉2(不;>兄)的看涨期权而放弃了上升的潜在盈利。作为对放弃上升潜在收益的补偿,投资者获得 了敲定价格为X2的期权费。总之,牛市价差期权策略趋于保守。

例1,某投资者以4美元购买一个敲定价格为31美元的看涨期权,同时以2 美元售出一个敲定价格为36美元的看涨期权。如果股票价格高于36美元,则 投资者采用这一牛市价差期权策略的收益为5美元;如果股票价格低于31美 元,则投资者采用这一策略的收益为0;如果股票价格在31美元与36美元之 间,则投资者采用这一策略的收益为股票价格与31美元的差额。该牛市价差期权策略的成本为4美元一2美元= 2美元。

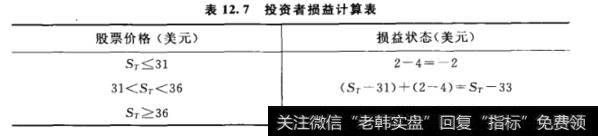

该投资者的损益计算,见表12. 7。

表12.7投资者损益计算表

(表12. 7在计算损益时,计算了初始投资)

2.利用看跌期权构造牛市价差期权

该种牛市价差期权,是指投资者通过购买较低敲定价格的看跌期权、同时 出售较高敲定价格的看跌期权所构造的牛市差价期权。与用看涨期权构造的 牛市价差期权不同,用看跌期权建立的牛市价差期权投资者开始会得到一个正 的现金流(忽略保证金要求),以及可能为负值也可能为零的盈亏状态。