利用债券判断买股票的时机

我观察到这种波动性指标运用在债券市场上,可以给出一个显示利率已经触底的指标。我的设想是如果利率的趋势触底——债券价格就会开始上涨,那么不久之后股票应该会跟随反应。

图4-7展示了债券市场周线的波动止损的差值。我们的交易规则是要在债券市场收盘价高于波动止损点时,寻找买进股票的时机。这种情形应该出现在股票已经下跌一段时间,或是在熊市已经确立的时候。我们现在利用债券价格趋势作为购买股票的指引。债券价格周收盘价超过波动止损,代表购买股票的时机出现。

接下来的几张图形显示,从1982年起利用这种方法操作的业绩,你可以自己检查这些结果。请注意这个指标只能用作进场的指引,而不是卖出股票的指引。

1982年8月13日,星期五,债券的价格收盘在波动基准之上,这表明股价即将开始上涨。问题是涨势是否真的要开始了?正如你看到的那样,在同一周里股价筑底完成,一场巨大的牛市开始了,到目前为止这还是人类史上规模最大的牛市。

图4-7 1982~1983年债券波动止损图(周线图)

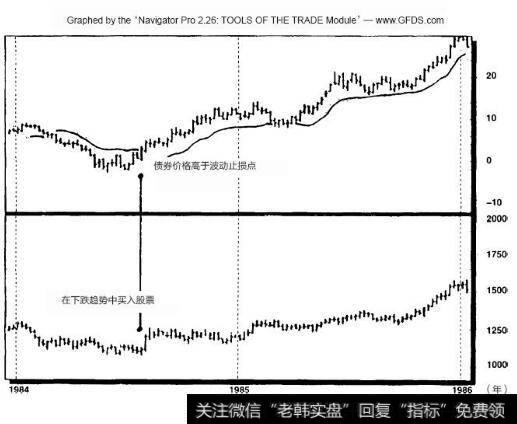

如图4-8所示,熊市的阴影在1984年的华尔街游荡,股价一直下跌到这一年的8月。投资者都很担心。新的熊市开始了?这是不是股市持续下跌的开始?

从华尔街的董事会会议室和酒吧间,到小镇上的居民家中,这个问题争论不休。在股价持续下跌期间,只要看看债券市场的表现就可以解决这个争论。1984年夏天,债券价格开始上涨;然后在8月3日截止的这一周之前,收盘价格超过波动基准点,一周之后,空头市场最低点出现!这个波动基准的规则宣告了重大的多头市场重新开始,以这么简单的指标而言,这种成绩的确不差!那么,下次这个指标还能成功吗?

图4-8 1984~1985年债券波动止损图(周线图)

到1986年下半年,股市显然已经陷入了困境,如图4-9所示。虽然股价没有大幅下跌,却一直停滞不前。这让投资的人处于疑虑当中,不知道接下来的走势如何。这个时候应该买进还是应该卖出呢?

如果你关注的不是新闻报纸的头条,而是债券市场,你就会注意到,在1986年12月5日截止的这一周,债券收盘价格再度越波动基准点,这表明当时应该买进——应该对行情表示乐观,而不是悲观。这个买进信号立即催生了大幅持续的上涨,股价在1987年再创历史新高。

图4-9 1986~1987年债券波动止损图(周线图)

接着这一年股价崩盘,这是投资者在全球任何一个国家的市场中都未曾见过的单日最大的跌幅(见图4-10)。这次带来了真正的恐慌,证券公司倒闭,投资人的保证金完全耗尽,共同基金的资产规模突然从30亿美元缩水到20亿美元——这一切都发生在片刻之间。在那个决定命运的10月里,投资人恐慌至极。他们不知道应该怎么办,就拼命地卖出更多的股票,这引发了大规模的变现,并严重冲击了个股的股价,这次暴跌带来的影响远不止如此。

在崩盘这一周里,我正在非洲进行长途徒步旅游。当听到一天下跌600点的消息的时候,我正住在肯尼亚山狩猎俱乐部里。恐慌已经发展成为危机,历史上也只有1929年的大崩盘可以与之相比了。几小时之后,住在豪华酒店中的人超过2/3都在收拾行李,更改航班行程,准备回家控制损失。我看到有女人在餐厅里哭泣,身边是面色苍白的男士陪着她们。这场景让人不忍多看,然而亏损本来就不是一件开心的事。

图4-10 1988~1989年债券波动止损图(周线图)

如果这些投资人花点时间研究债券市场,应该就会看出很多让人难以相信的牛市信号:黑色星期五那天(1987年10月23日),债券市场收盘再度超越波动基准。崩盘结束的几乎和它开始的速度一样快。1987年崩盘之后股市开始整理,市场恢复正常的秩序,新一轮的上涨又开始了。新的牛市是如何到来的,这个问题争论了几年时间,但有一点是确定的:我们债券市场给出的指标当时正处精确的买入点!知道这一点的投资人可以随心所欲地买入所有的股票,在别人赔钱的时候大赚一笔。

1990年之前,形势对股票投资非常有利,但根据我们的十年形态,这正是市场要开始下跌的时候。毕竟,那一年不是尾数为0的年份吗?这些年份中股票下跌的概率很大。知道这一点很好,但是更好的是知道在什么时候买进。如果使用我们这种依据债券市场预测股市的方法,投资者应该会注意到,在1990年11月9日结束的那一周,债券价格低于波动基准点,距离股市触底创下低点之后只有四个星期,非常接近最低点了(见图4-11)。当时股价还没有开始上涨。随着新一轮的上涨,在这种低价位买进股票的投资者很快就会获利。现在你是不是发现这种指标很有效?

图4-11 1990~1992年债券波动止损图(周线图)

接着一切顺利,直到1994年,股市开始停滞不前,震荡起伏——似乎失去了方向(见图4-12)。股票的浮盈不再一路向上。下跌的影子若隐若现。投资者担惊受怕,担心会再发生像1987年一样的崩盘。这个令人痛苦的“无处可去”的股市会恢复健康,还是会消沉下去?

图4-12 1993~1996年债券波动止损图(周线图)

1994年12月23日,股价已经反弹了三个星期,但过去出现过很多类似的反弹之后股价都是进一步下跌的,但这次有一些不同:这一周国债收盘价突破了波动基准。买进信号出现了,这告诉投资者利率可能下降,股价很可能上涨。

有趣的是,这次买入信号恰好出现在以5结尾的年份之初,形成了1982~1990年上涨速度最快的牛市。我们的债券市场趋势变化的指标清楚地指出,这是牛市的买入时机。

2000年年中,“互联网泡沫”破裂,股市下跌的幅度超出任何人的预期。曾经价格超过100美元的股票跌到了80美元,接着又跌到了50美元,然后跌到了30美元,最后超出所有人的想象,跌到了10美元,甚至短期还曾跌到5美元。虽然1987年时股价暴跌,却在一个月内就结束。企业恢复生气,迎来了更好更光明的岁月,但是2000年的暴跌却并非如此。不但股市没有复苏,在我看来(在下面我讨论个股的时候,你就会发现这点)大部分股票永远都不会重回高点,至少在接下来的6~12年中不会。

你可能已经注意到1982~2001年,我们采用的简单债券市场波动基准指标提前预测出每一次重要的买点。我要提醒你,这个方法并没有什么神奇的地方。这个方法有效的原因不是波动基准的真正价值,而是我们有一种客观的方法可以判定债券市场什么时候最可能触底,这点很重要,因为债券市场筑底时表示股市的底部已经来临或即将出现。

股票与债券的关系是投资领域的基本问题。这种关系不是在两点之间不知所云的技术线条、无法证实的图表技术或者垃圾的量化预测方法。我们讨论的是经济真正的推动力:利率。利率推动了经济,而不是股价图表;经济条件影响经济和股市的运行。在评估利率方面,除了波动性指标之外,我不知道还有什么更简单更好的方法。

图4-13所示的是这种简单的指标在1999~2002年股市惨烈下跌期间的预测结果。这段时间只有两个买进信号,第一个信号在2001年8月24日出现,距离这一年的最低点只有4个星期;2002年的买入信号出现在以6月21日结束的那个星期,距离这一年的最低点只有5个星期。

图4-13 1999~2002年债券波动止损图(周线图)