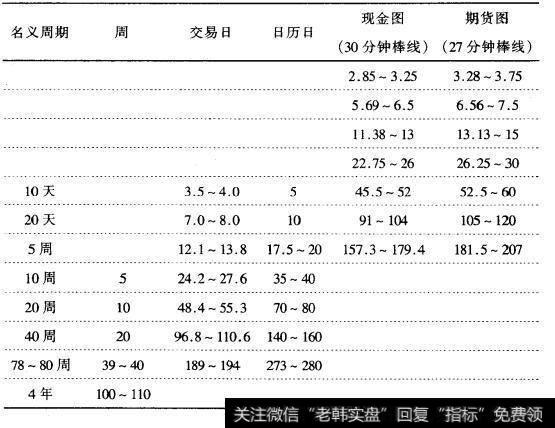

让我们看看道•琼斯工业平均指数从1998年到现在的价格变动情况,来做最后一个投影练习。正好这里我们可以展示一下8种主要名义周期及其相应偏移量的数据表。可以看到周期投影技术还可以应用于日内图,比如小时图(这里以65分钟为单位,这样一个交易日正好有6个周期;如果以30分钟为单位,那么一个交易日就恰好有13个周期)。下面的表列出了各个名义周期及其用于形成价格投影的半周期偏移量。

预备投影与“确认的”投影

在分析道•琼斯工业平均指数近期的走势图之前,让我们先来讨论一下什么是“确认的”投影。从下表中可以看到,大多数半周期偏移量都包含了一个数值区间,而不仅仅是一个数值。例如,用于产生20周投影的10周偏移量对应的交易日偏移量为48.4-55.3个交易日。假设价格线穿越偏移线时,你采用了48.4日的偏移量,这样就可以创建一个“预备”投影;我们进一步假设当偏移量移向区间55.3日的高值时,价格线并未穿越偏移线。那么,只有当价格线位于整个偏移区间之上时,投影才被认为是“确认的”,否则,它就还只是一个预备投影。

主要名义周期的偏移量

通常情况下,一个投影在新的预备投影确定的同时到达。这给周期投影技术提出了极大的挑战。一个投影到达意味着价格有可能转向相反的方向。另一方面,由于新的预备投影已经产生,又使得价格可能继续沿着原有方向移动。只有当投影“确认”时,我们才会更加坚信价格不会出现逆转。

应当看到,没有哪种预测技术能保证结果百分之百的准确,但是如果投影被确认的话,成功的概率就会大大增加。另一方面,由于前一投影到达而形成的趋势逆转有可能继续下去,直到随后的投影被确认为止。

确认新投影的另外一种方法是看价格是否已经经历了前一投影的极值。这一方法甚至可以用在技术性确认(即价格是否穿越了偏移区间所有的半周期偏移线)之前。例如,如果在道•琼斯工业平均指数中有一个10周的向下投影,其投影值为10 500±100。当价格移至10 500点时,投影完成。我们假设在10500的投影完成的同时还出现了一个20周的降至9800的预备投影、,若道•琼斯工业平均指数此时跌到10400的10周投影的目标下限之下,那么即使还不能通过价格完全处于20周投影半周期偏移区间所有可能的偏移线之下来对9 800进行技术上的确认,我们也会认为20周投影在此点已经得到确认,因为价格已经经历了10周投影的目标下限。至少从理论上说,一定存在另外一个投影比这个目标下限更低,因此,你可以推测出20周投影被确认的结论。