趋势线在行情分析中的作用

市场行情的发展永远不会是笔直的,而是呈现为波浪状的前进状态。无论是在涨势还是跌势中,总是由大大小小连绵不断的波峰与波谷构成了不同时段的行情走势图。根据这种特点,如果我们将特定时段价位形成的各个波峰与波谷分别用直线连接起来,就会形成这一时段的趋势线。在上涨行情中,连接两个以上波谷低点的的直线叫上升趋势线;在下跌行情中,连接两个以上波峰高点的直线叫下降趋势线。在作图获得趋势线的基础上,细致观察运行中的K 烛体与趋势线的相邻关系,有助于了解行情发展的趋势特征。运用添加趋势线的看图原理,可以帮助我们把握重要压力和支撑点的所在位置以及破位与趋势反转的情况。对于正确分析与把握波段性行情的顶部与底部,这也是一种十分常用的有效方法。

大量的行情发展轨迹证明:在价格的运行过程中,其发展趋势总会在一个相对稳定的阶段内,沿着趋势线给出的方向前进,直到某一天由趋势线引导的发展轨迹被有效突破,于是再展开一轮新的行情。价格沿着趋势线轨迹发展的过程,由不同的时间周期组成。

这其中,若干个短期趋势构成一轮中期趋势;若干个中期趋势,构成一个长期趋势。鉴于这种特点,我们对行情的分析判断,也必须将价格放在相应的时间段进行综合的考察研究,才有可能从短期、中期和长期趋势的结合上,对行情发展方向作出较为全面的了解,并结合自己的操盘特点,选取相适合的时间段,从宏观与微观的结合上,把握好趋势并制定出相适合的操盘策略。

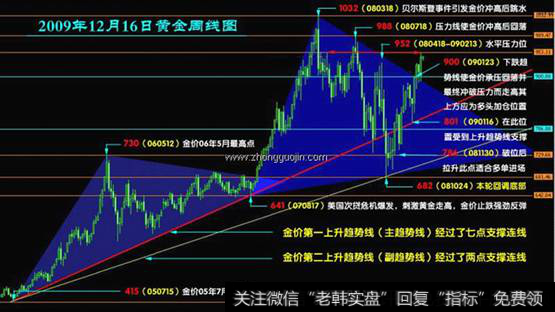

现以自2005 年下半年开始至今的周线K 图为例,了解一下趋势线对分析行情趋势的指导意义(如下图)。

从图中我们可以比较直观地看到,黄金自2005 年7 月15 日开始起步,整体上走出了一条上涨趋势线。其价位先后经过了2006 年5 月的最高点730 和2008 年3月的最高点1032 之后,又分别经历了两次较大的回调。如果将2005年7 月黄金的起步点415 和2006 年黄金回调后的折返点641 作为两个起点,将两次起步后分别达到的高点730 和1032 作为两个顶点,分别用直线相连,之后沿着两次从顶部回落的轨迹各自作一条射线,接下来再把从2005 年7 月至今的大多数位于同一平面的底部相连,这样我们就获得了两个同底但却各自独立的上升三角形。通过这两个有分有合三角形,我们可以比较清晰地看到近4 年来黄金牛市中的跌宕起伏和风云变幻。

有人说:市场最大的规律就是没有规律。此话有一定的道理但也应该辩证地理解和认识。诚然,在一个较短的时段内,我们无法精确地预知行情究竟是向上还是向下,似乎这就是市场的所谓没有规律可循。但是如果将行情放在一个较长时间段进行考察,我们就不难发现,看似杂乱无章的行情恰恰走出了一条基本和谐的趋势线,趋势线对分析行情的指导作用由此可见一斑。由于在上图中对四年来重要的行情轨迹已经做出了比较详尽的注释,因此在这里就不想再就图中涉及的具体点位和行情意义浪费更多的笔墨了,请对此帖感兴趣的朋友自行看图阅读吧。

接下来,想就趋势线的作图方法和使用分析中应该注意的问题做几点必要的说明:

1、从形态上,行情可以划分为上涨趋势、下跌趋势和水平趋势。

上涨趋势表现为:在特定的时段中波谷呈升幂排列,用直线连接若干个处于同一平面的波谷的低点,可以得到一条上涨趋势线,该趋势线对其上方的价格发展形成支撑;下跌趋势表现为:在特定的时段中波峰呈现降幂排列,用直线连接若干个处于同一平面的波峰的高点,可以得到一条下跌趋势线,该趋势线对其下方的价格发展形成压力;水平趋势表现为:在特定的时段中,波峰与波谷的高度基本相同,如果将大体位于水平状的波峰高点和波谷低点分别用直线相连,我们就可以获得一个横向发展的箱体震荡空间。如果价位经过震荡向上或向下发生突破,提示行情将要发生反转。

2、在时段上,行情可以划分为短期行情、中期行情与长期行情。

与此相适应,趋势线也可以划分为短期、中期和长期趋势。三者之间的时间分界没有严格的标准,一般认为,30-120 分钟指标可以视为短期趋势,240-720 分钟指标可以视为中期趋势,日线以上指标可以视为长期趋势。至于15 分钟以下指标如果非要列入一类的话,不妨可以叫做超短趋势。不同时段的趋势线在看盘中具有不同的行情意义。

一般而言,越是时间周期短暂的趋势线变化越敏锐,但越缺乏稳定性;越是时间周期长的趋势线反应越滞后,但越是可以体现较为真实的价格趋势。短期趋势先于中长期趋势发出信号,但最终又要受到中长期趋势的制约。看盘中,要善于将不同时段的趋势进行综合分析研判,才有可能取长补短,去伪存真,获得正确的结论。

3、在制图上,无论是上涨趋势线还是下跌趋势线,至少要有两个以上明显的波峰或谷底构成才具有行情意义,处于同一平面的高点或低点的数量越多,就越具有真实性和准确性,行情可借鉴价值就越大。在对趋势线的选点绘制中,连线后形成的趋势线不宜过于陡峭,一般而言,与垂直面的夹角不应小于25 度,否则很容易被横向整理的价格所突破,从而失去分析意义。相对而言,在价格变动中,越是接近水平状的趋势线,越具有较大的行情借鉴意义。绘制趋势线时,应该首先画出不同的实验性线段,并应根据行情的发展变化,及时用新的点位取代已经相对过时的点位,从而得到经过修正后的新的趋势线,最终保留经过验证具有典型意义的线段作为行情发展趋势的引导。

4、在应用上,能够真实反映价格走向的趋势线一旦形成,就具有十分重要的看盘指导意义。现已下跌行情为例。如果价格向下逼近了上涨趋势线,提醒持有的多单应该小心谨慎,而空单亦应做好获利了结的准备。如果价格有效跌破了上升趋势线(2-3 美元),就是一个出货信号,应该考虑反向的多单及时止损。而顺势的空单可继续持有甚至可以考虑增加仓位。对于上涨行情中价格与趋势线的看盘方法与此类似,只是方向相反而已,故在此不作赘述。看盘中,无论上涨或下跌趋势线被有效突破后,其原来对价位的压力或支撑就会发生转化,这是压力支撑互换原理所使然。如果突破后的价格在回调中,不能返回到被击破的压力或支撑点的下方(上方),视为有效突破,反之则为无效突破。实战中,主力庄家时常用趋势线设置诱多或诱空陷阱,对此必须小心谨慎。

5、在使用中,我们应该注意到任何指标都不是万能的,所谓尺有所短寸有所长。对于趋势线指标而言,也是如此。任何理论如果将其作用夸大到自身难以包容的地步,即使真理也会变成谬误。趋势线指标由于需要经由看盘人添加辅助线进行绘制,因此,选点是否科学合理,将成为趋势线是否具有指导行情价值的首要关键。稍有不慎,就可能导致失之毫厘谬以千里的严重后果。

同时,每个看盘人必须结合个人的操盘风格选取适合的时间段绘制趋势线,作为主要的操盘依据,而其余时段仅仅作为补充与参考。比如,一位以超短线作为主要操盘方式的操盘手,非要选择中长时段的趋势数据作为买入卖出的依据,无疑会坐失大量可以利用的战机。看盘中,可以借以分析行情顶部和底部的方法有很多种,利用趋势线进行研判,不过是百花园中的一朵奇葩而已。实际应用中,应善于将趋势线指标与其它指标有机结合,综合判断,才有可能得出正确的结论!