【均线金叉使用方法】

黄金交叉简称金叉,是指短期均线向上穿越长期均线的情况,通常是较好的买入信号。它出现在涨势初期,是一种见底信号,表明后市看涨,基本形态如图1。

两条不同时间周期的均线的交叉关系,如果时间周期较短的均线自下而上的穿过时间周期较长的均线,并且交叉之后同时向上运行,即可形成黄金交叉。这也是比较典型的买进信号,但是在实际运用过程中会有点难度,因此在实际运用过程中需要注意,时间周期越长的均线形成的黄金交叉可信度越高。

投资者在操作时要注意:

(1)股价在大幅下跌的后出现该信号,可积极做多。

(2)中长线投资者可在周K线或月K线出现该信号时买进。

一般来说,两线交叉的角度越大,上升信号越强烈。

金叉是趋势反转后一段时间内必然会发生的,因为均线始终滞后于趋势,所以均线也被称为“移动的趋势线”。

在传统的教科书里基本都倡导投资者金叉是买入,这是因为行情已经从下跌趋势转为上升趋势,并且已持续上涨了一段时间,随后发生金叉就代表了趋势已经确认反转,并且已经通过了时间的验证,确实在进入上升趋势中,后续继续上涨的概率增加。如图2.

黄金交叉是指均线向上移动时,周期较短的均线由下而上穿越周期较长的均线,如5日均线上穿10日均线,10日均线上穿30日均线,形成的交叉均为黄金交叉。

黄金交叉的技术特征如下:

(1) 周期较短的均线向上穿越周期较长的均线。

(2) 形成交叉时所有的均线均上行。

(3) 可以出现在任何趋势中。

实战中,一定要注意区分短期均线向上的普通交叉和黄金交叉。只要短期均线由下而上穿越长期均线,都属于普通交叉。

黄金交叉必须同时满足两个条件:①短期均线由下而上穿越长期均线;②短期均线和长期均线都在向上移动。

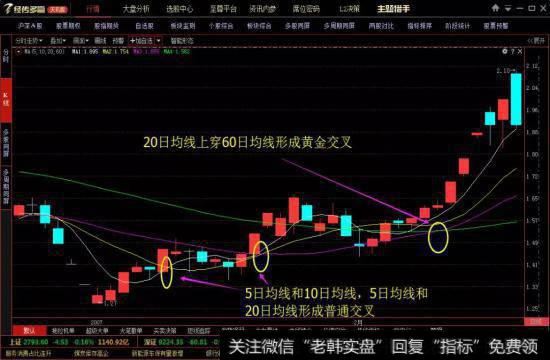

如图3所示,中昌数据( 600242)。股价探底回升时,先是5日和10日均线形成一个普通交叉。接着股价继续上升,带动5日、10日和20日均线形成普通交叉。最后股价突破60日均线,各均线逐渐粘合并上升,这时才出现20日均线上穿60日均线形成的黄金交叉。

普通交叉中,较长周期的均线方向大多是向下的,如果把普通交叉作为买人信号,风险很大。如图3.

黄金交叉的技术含义如下:

(1)上涨趋势中,均线黄金交叉预示着股价或指数将会上涨,是一个很好的进场点。尤其是在中长期均线多头排列时,中短期均线所形成的黄金交叉。

图4是上证指数(000001)的日线图。均线形成上山爬坡的多头排列形态,60日均线持续稳定上行,指数在各周期均线的支撑和助推下一路上涨。期间较短周期的均线在短暂调整结束后,先后三次形成黄金交叉。每- -次黄金交叉后,指数都继续上行。交易者可在见到黄金交叉后进场买入股票,如此操作获利的概率会很大。

(2)在下跌趋势中,短期均线黄金交叉大多意味着股价或指数出现反弹,交易者进场买人时需谨慎。尤其是在中长期均线空头排列时,中短期均线形成的黄金交叉,此时不宜进场买入。

如图5所示,深振业A( 000006)。经过连续下跌,长期均线成空头排列。之后股价止跌向上,一连形成三个短期均线的黄金交叉,分别是5日均线金叉10日均线,5日均线金叉20日均线,10日均线金叉20日均线。但是股价金叉后不久,马上就开始下跌。然后股价再度.上升,5日均线金叉20日均线。但受制于60日均线,股价依然仅上涨了一日,就转涨为跌。

图5,中长期均线空头排列时,短期均线黄金交叉不宜进场买入

(3)震荡整理时,各周期均线粘合,短期均线黄金交叉过于频繁,大部分是虚假信号。

在股价或指数横盘震荡整理时,除了均线粘合、均线被动修复之外,其余所有均线技术形态的信号作用都极其微弱。

如图6所示,中闽能源( 600163)。股价振荡整理,,上下波动非常频繁,短期均线也多次形成黄金交叉。其中有一-部分金叉不具备实战操盘意义,另一部分可操作的金叉,涨幅也很有限。另外,单凭黄金交叉本身,无法分清哪些信号是真,哪些是假。

图6,震荡整理时,均线反复形成的只是普通交叉,并没有实际操作意义。

操作提示:

根据时间周期的不同,黄金交叉分为短期均线和短期均线、中期均线、长期均线之间的黄金交叉,中期均线和中期均线.长期均线之间的黄金交叉,长期均线和长期均线之间的黄金交叉。很多时候,黄金交叉不是一个可以单独使用的买入信号,主要有以下三个方面的原因。

(1)短期均线黄金交叉发出的买人信号比较及时,但稳定性和可靠性较差。如处在下降趋势或震荡整理行情中,则黄金交叉的虚假信号太多,信号的有效性很弱。

(2)长期均线的黄金交叉信号太滞后。

(3)将短期均线黄金交叉和多头排列结合起来运用,不失为一种最佳拍档,这样可以有效解决短期均线黄金交叉虚假信号多,长期均线黄金交叉信号滞后的问题。均线组合和多头排列一样,选择5日、10日、20日和60日均线。