可转债是林园用来无风险套利的重要工具之一。

可转债是一种可以转换的债券,它首先是一种债券。因此可转债有固定收益债券的一般性质——具有确定的债券期限以及定期息率,能够为投资者提供稳定的利息收入和还本保证。我国发行的可转换公司债券的期限一般为3~5年,从这个意义上而言,可转债也能被看作具有短期债券性质的债券。

可转债另一个特别的性质就是“股票期权”。投资者在转股期内有选择权——继续保留可转债等待到期日,或者将其转换为股票,也可以在交易所将可转债抛售。换句话说,可转债包含了股票买入期权的特征,投资者通过持有可转换公司债券可以获得股票上涨的收益,所以从根本上说,可转债是股票期权的衍生物,人们也往往将其看作为期权类的二级金融衍生产品。

投资可转债的收益其实就来源于这种特殊的性质。通常而言,除获得票面利率之外,可转债还提供了两种实现收益的方式,一是直接在交易所买卖可转债;二是通过转股实现套利。

除了套利以外,通常投资者选择转股还有两个重要的原因,一是如果该公司前景光明,可以通过转股分享企业未来巨大的成长潜能;二是转股后交易的流动性相对比较高,对频繁交易者更有利。

2005年2月,林园注意到了招商银行的财务报表,各项指标显示该行的业绩非常不错,资产质量也是很好,国内其他银行无法与其相比,并且,招商银行凭借良好的服务,赢得了广大用户的认可,获得了稳定的客户基础。

林园认定招商银行未来有很大的发展空间,而且招商银行看好国内个人理财的良好前景,制定了针对个人客户的战略定位,这一定位必然使招商银行在未来的竞争中取得不错的市场份额,甚至可能成为银行股中的龙头。各种有利的分析都促使林园不断涌出介入的冲动,但当时股市的剧烈震荡还是让林园有些望而却步。为了安全,或者说实现无风险套利,林园认为买入招商可转债应该是个不错的选择,只要招商银行4年内不倒闭,他的投资就无风险。

后来,招商银行股改工作使林园被逼转股,到底怎么办,林园又如同当初研究深发展一样研究招商银行。林园相信,只要掌握这家银行的价值内涵,就能做到胸有成竹,操作起来就可以如深发展那样不断获取利润。

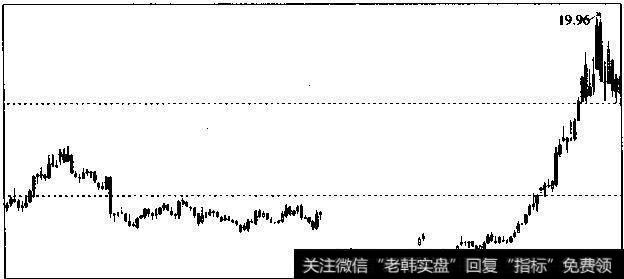

图4招行转债2005年3月21日-2006年9月28日K线图

林园买入招商银行转债的均价是102.50元,经过对招商银行的深入分析,全部转股没有任何损失,因为招行的价值有目共睹,而股价却远远低于它的价值。林园初步计划增持招商银行到总资产的30%,因为这支新的银行龙头股会给林园带来新一轮牛市的丰厚收益。赚取“熊变牛”的第一桶金非常重要,这样才能使你在日后的牛市中更大胆,赚更多的钱。招商银行就这样成为他对后来三年总体布阵的主力产品。即使在这三年期间,招行继续那种箱体振荡,持有转债可以规避未来不确定的收益,而通过股改,招行的生命力彻底被激活,股价未来只有上涨再上涨,将转债进行转股,也就完成了最好的套利,不论怎样都是收益,只是多与少的关系,风险也自然得到了规避。

图5招商银行2003年10月~2007年3月K线图