零售行业共有99家上市公司,2016年营业收入有1.3万亿多,市盈率在46倍左右。永辉超市、苏宁云商及王府井等是行业内知名上市公司。

从产业链到行业竞争格局,再到行业内的企业分类,再回归到零售行业的财务分析。零售行业与我们息息相关。

一、零售行业概况

零售商起到了转移消费品的作用,将工农业生产者的产出转移到消费者手中。

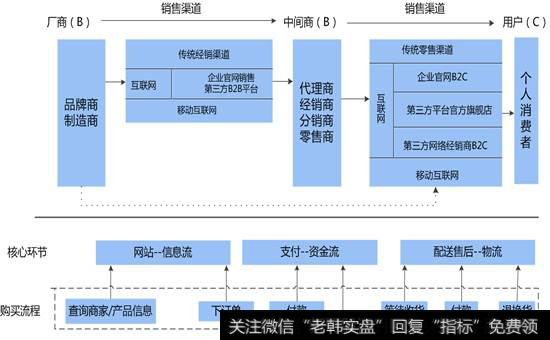

1、零售行业产业链分析

零售业位于产业链终端,面向产品的最终消费者。厂商消费品产能过剩供过于求,面临着销售难的问题,对销售渠道更加有依赖,议价能力较低。但零售商面临着来自电子商务等多种销售渠道并存的冲击。

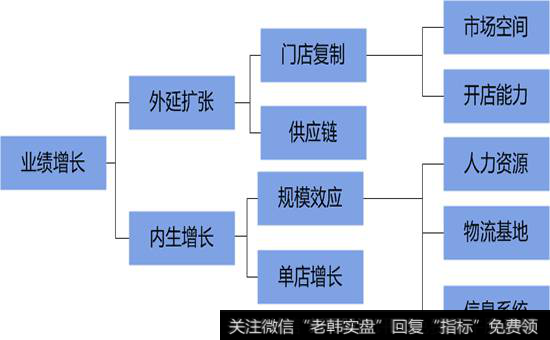

2、零售行业业绩驱动因素

零售企业的业绩增长依靠两个途径:一是外延扩张;二是内生增长。

一方面,新型连锁零售商可以通过扩张门店数目和扩展门店面积来实现规模扩张,取得业绩增长;

另一方面,零售商可以“开源节流”,在提高单位面积产出的同时,降低单位员工成本、租金成本以及仓储物流费用等,提高销售毛利率。

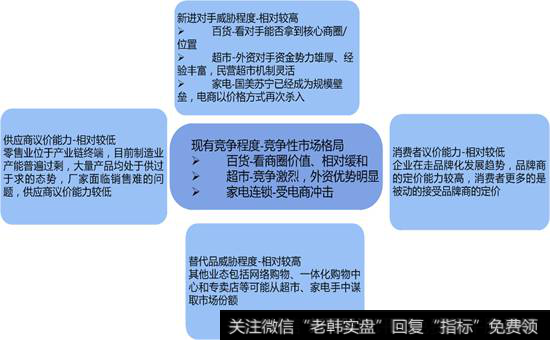

3、产业竞争格局:波特五力分析

零售商对上下游都有较强的议价能力,供应商依赖它销售产品,销售也多被动地接受零售商的产品定价。但是,零售商面临着新进入对手的威胁和替代品的威胁,比如说,做生鲜的永辉超市面临着京东生鲜和天猫生鲜的竞争。

二、零售企业分类

当前我国的零售商可以分为六种形式:

①百货店;②超市;③便利店;④连锁专卖店;⑤购物中心;⑥电商。

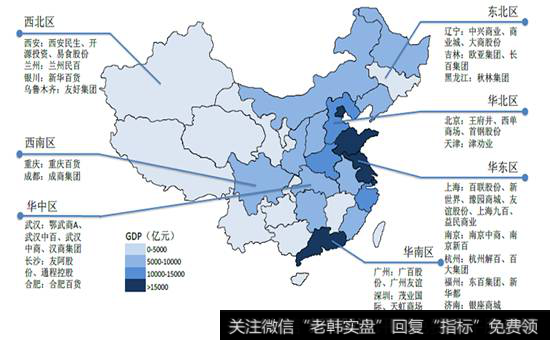

我们用下图举个栗子,这些细分行业里的上市公司都有谁?

1、传统百货行业

下面是我国百货公司的分布图示。

西北地区的西安民生,西南地区的重庆百货;

北京的王府井;上海的豫园商城;

华中地区的友阿股份;华南的广州友谊。

上面这些百货公司的盈利模式主要有联营和自营两种。

联营模式指的是百货公司提供营业场所,按扣点盈利,品牌商和代理商承担商品的销售风险,毛利率在20%左右;

自营模式下,百货公司拥有商品所有权,依靠购销差价来盈利,毛利率在35%—45%之间,但面临着销售风险,收入也不稳定;

联营收入是我国百货公司的主要收入来源,占百货店总销售额的80%以上,欧美的联营收入占比要低于中国。

2、购物中心

与百货商场相比,购物中心集购物、娱乐和餐饮于一体,更加多元和专业化。

万达新店的扩张速度很快,在二线城市扩张布局,周末去万达广场待一天也不会觉得没事情做。

恒隆赢在品质,无论是物业硬件还是管理软件都要胜过别家;当前也在发展二线城市的门店。

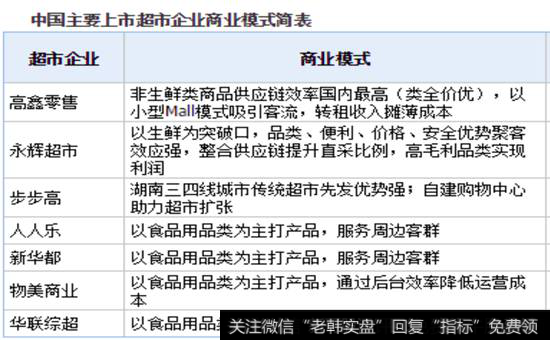

3、超市类

超市承包了生活场景中的吃喝用,最常去的是大卖场比如说沃尔玛和家乐福。

家乐福的主要收入是向供货商收取的通道费,包括各种返利和进场费。其实这是家乐福在挤压上游供应商的利润,而且规模越大、采购能力越强的零售商,对上游的议价能力就越高。当前我国的超市企业大多采用这种通道费用盈利模式。

沃尔玛则属于价值链盈利模式。在该模式下,沃尔玛不向供应商收取额外的价外费用,而是靠整合供应链来创造利润,特点是①统一采购;②快速周转;③低库存。但这需要超市拥有足够大的市场份额和网点规模,这样才能凸显规模优势。

4、哪种零售模式最赚钱?

淘宝和京东是电子商务的典型代表。此处不展开。但电子商务无疑是低成本高效的生意。

从渠道成本看,电子商务<连锁店<大卖场<集贸市场;

从运营效率看,电子商务>连锁店>大卖场>集贸市场。

这也是亚马逊和沃尔玛的对比。

三、零售行业财务分析

首先,零售行业跑赢了上证综指。

其次,零售行业的收入和利润规模均呈现了增长态势。

毕竟这是一个有着万亿销售规模的行业。

此外,这个行业的现金流很好,由于采取的预收款的方式,所以销售现金比都要大于1。

从行业分析到企业分析。

既然各零售细分行业里的上市公司都已经理清,下一步就是找个小行业里的龙头了。

That’s all。