面对瞬息万变的国际形势,面对不稳定的房价房租……不少人深感忧虑,感到无所适从,该如何合理配置资产?不少业内人士开始担忧通胀高企,经济走向滞胀,果真如此吗?

市场在交易什么?

在金融市场里搞的朋友,最近肯定有点懵逼,几个市场对经济基本面的反应似乎并不一致:

股市一直下跌,表明对经济前景的悲观预期。

债市近期也一直下跌,但一般来说债跌表达的是经济向好(通胀预期)。

商品市场暴涨,似乎丝毫也没有看出经济哪里有问题。

如果还停留在美林时钟的“衰退”象限,人们肯定会认为,三个市场的定价体系是紊乱的,一定有一个或者两个市场出了问题。

但这种定价“错误”已经持续相当长的时间(已经以月计),于是我们应该反思理解金融市场的角度:

可能我们并不处在“衰退”象限,而是在“滞胀”区域。

如果以滞胀区域的特征来看,三个市场表现出的特征,就完全可以解释了。尽管我们目前看到的统计数据,并不支撑经济滑入滞胀区间这个结论(因为CPI看上去还很低,还没有到“胀”这个程度),但金融市场交易的是人们对未来的预期,是打提前量的。

不说市场绝对正确有效,但至少可以说,金融市场已经开始在按照滞胀的逻辑进行交易,整个市场的主流预期已经转入滞胀的逻辑。

1人民币计价商品价格与国内通胀相关性更高

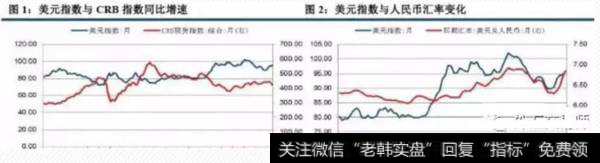

由于国内通胀反映的是人民币计价的商品价格变化,因此,在分析汇率对通胀影响时,不仅需要考虑汇率变化,还要考虑美元指数变化导致的美元计价商品价格的变化。在多数情况下,人民币贬值是因为美元升值导致的,而美元升值通常会导致国际商品价格发生变化。综合人民币汇率与美元计价的商品价格指数,即人民币计价的商品价格变化。

历史数据也支持上述判断,与汇率相比,人民币计价商品价格与国内通胀相关性更高。如果以PPI同比增速来衡量国内通胀,可以发现,国内价格变化与汇率相关性比较弱,与人民币计价商品价格(CRB指数)变化相关性更强。一般而言,人民币计价CRB指数增速大致领先PPI增速一个季度左右。

2人民币计价商品价格增幅较为温和

对于通胀,一般关注的是其同比增速的变化趋势,与此相对应,对于人民币计价商品价格,也需要关注其同比增速的变化趋势。按照定义,人民币计价CRB指数增速大致可分拆为两部分:人民币兑美元汇率同比增速以及美元计价CRB增速增,当然严格讲还包括这两项的交叉项,但交叉项非常小可以忽略。近期尽管人民币贬值明显,但人民币计价商品价格增幅较为温和。这是因为,美元升值导致美元计价商品价格回落,部分抵消了人民币贬值的影响。

今年以来,人民币对美元贬值5.9%左右,但同期美元计价CRB指数下跌4.6%左右,相当人民币计价的是商品价格指数只是上升1.3个百分点左右,涨幅明显低于人民币贬值幅度。

对于人民币贬值较为明显的8月份,人民币对美元月均值同比贬值2.8个百分点,相较上月扩大3.6个百分点;而美元计价CRB指数月均值同比下跌3.7个百分点,跌幅扩大1.5个百分点;综合两项考虑,8月人民币计价CRB指数月均值同比下跌0.9个百分点,跌幅缩窄2个百分点,这要低于人民币汇率贬值幅度扩大的程度(3.6个百分点)。

概括而言,相对于汇率变化,人民币计价的CRB指数的增速更为温和,因此对通胀的影响并没有人民币贬值直观体现的那么明显。

3商品价格与CPI关系较弱,贬值影响主要限于PPI

从历史经验看,人民币计价商品价格与PPI增速相关度较高,与CPI增速相关度较低。

如何理解这一差异?之所以跟PPI增速相关度较高,主要是因为,PPI波动主要是上游原材料价格驱动,而上游原材料需要大量进口,跟国际商品价格的关联度较高。人民币计价商品价格与国内CPI增速并无明显相关性,主要是因为,从人民币贬值、上游原材料价格到CPI的传导链条更长,而最近几年PPI对CPI传导一直不甚通畅。

概括而言,CPI的商品篮子以消费品为主,消费品、服务权重分别70%与30%,消费品中食品大致30%。而PPI商品篮子中,生产资料比重约占75%,生活资料比重大约25%左右。直观来看,两者的重叠部分是CPI中的非食品类消费品以及PPI中的生活资料项,占各自的权重只是30%左右。

从短期波动角度看,虽然食品类在CPI中权重低于非食品类,但受生产要素短期给定、供给周期较长、需求刚性等因素影响,波动幅度通常很大,成为驱动CPI波动的主要因素。2017年以来,CPI增速有所抬升,工业消费品与服务的拉动幅度较为平稳,主要是食品项推动CPI增速回升。而食品价格波动跟农业生产资料价格指数、粮食库存甚至天气等因素有关,跟上游原材料价格之间的关系相对较弱。

滞胀的影响

滞胀对一国的经济有什么影响呢?

对于中国的情况,我们目前还不能肯定地说经济就进入了滞胀周期,市场参与者对此也尚未达成共识(尽管交易者已经用脚投票了),但我们可以通过美国的历史,来借鉴参考。

美国在1970年代,就经历了长达15年的滞胀周期(约1969-1984年)。

美国在滞胀周期中,平均三年就有一次经济衰退,经历了两次大的经济危机,对美国经济造成了巨大打击:

工业生产经历了长时间的下降。1973年发生的经济危机使得美国的工业生产下降了15.3%,持续时间为18个月;1979年发生的经济危机使得美国工业生产下降了11.8%,持续时间约44个月。

另一方面,企业倒闭、银行破产数和失业率都创出战后最高纪录。两万多家企业破产,失业率和通胀水平双双攀升超过10%,GDP平均增速下滑至2.9%,股市在多半时间处于熊市,仅在1973-1974年的调整里,标普500指数就下跌超过43%。

而导致美国进入滞胀最重要的原因,包括:

外部的油价暴涨,内部的经济增长动能的边际衰竭(第三次科技革命的推动力进入尾声)、国际收支情况由净出口转为净进口即外需动能衰减、工资增长超过生产率的增长(意味着通胀)、长期奉行凯恩斯宏观治理思路,政府对经济干预过多、通过宽松货币(即放水)来解决经济问题等。

对比美国的情况,我们目前面临的情景,其实有很多相似之处:

都是大国经济,都面临着上一轮经济增长动能的衰竭(中国是地产的黄金周期),也都面临着国际收支情况的转变外需动能衰竭,同时也都长期奉行需求管理的经济治理思路,通过放水来解决经济问题,还都面临着油价上涨的周期。

因此,按照线性外推的思路,金融市场目前按照滞胀来交易中国经济,其实也是自然而然的事情。

如何解决

美国为解决滞胀问题,经历了长达十几年的“斗争”,先后换了四届总统:尼克松、福特、卡特和里根。前三任都没有太多建树,直到里根上台后,推行被后人称为“里根经济学”的政策组合,才将美国经济从滞胀的泥潭中拉出,重新恢复增长动能。

里根经济学的核心,一些媒体错误地解读为是所谓的“供给侧改革”,事实并非如此。

里根政策组合的核心两条可以概括:

1)紧缩货币

2)减税

在这两个核心政策之上,是矫正以往政府对经济的过多干预的政策路径,也就是减少政府的“需求管理”,让市场重新恢复活力。

即使里根刚刚上台就遇上经济危机,也保持了定力没有放水。紧缩的货币政策贯穿“里根经济学”的始终,最终让通胀慢慢回归了合理水平,从两位数逐步下降到1984年的3.8%。而减税,又刺激了私人部门(企业)的投资热情,进而配合减少的政府干预,市场活力最终得以恢复。

很明显,里根经济学成功的最重要原因,是放弃了以前凯恩斯框架的老路。忍住了经济危机的短期阵痛,才让美国经济不再深陷滞胀的泥潭。

事实上,从纯粹的学理推导上,稍有经济金融常识的同学都能得出这个结论:解决中国经济目前面临的问题,政策组合的核心,应该就是里根经济学的思想。

回到实际中呢?我们总是希望既要,又要,有时也要,还要。在我们复杂的体质下,割舍一些旧的利益,放弃老路,不再是一个经济问题。

你说,我们老百姓能怎么办呢?

当然只能寄希望于国运啦!希望国家能开辟一条前无古人的独特道路出来,到那时,这独特道路,恐怕也算得上中国对世界经济金融史最大的贡献了。

最近人民币贬值受到了很多老百姓的关注,那么人民币贬值对老百姓究竟有什么影响呢?今天希财君就从三个方面来帮大家分析一下,感兴趣的请接着往下看哦。

01人民币贬值影响物价

人民币作为中国的法定货币,如果贬值的话等于购买力下降,这样相同的钱可以购买的商品就变少,也就是说物价变高了。

老百姓的吃穿住行都跟物价息息相关,所以一旦人民币贬值,物价上涨将会是老百姓最直接的感受,同时也给社会发展带来矛盾。

02人民币贬值影响房价

如果人民币贬值,大家为了能够让手里的钱不变少,就会寻找回报更高的投资项目,而房地产正好符合这个标准。

首先人民币贬值会导致物价上涨,房价自然也会上涨,其次人民币贬值会导致资本都流入到房地产市场,从而哄抬房价。

这两个因素都会影响到房价,基于中国人的买房情结,可以说对老百姓影响很大了。

03人民币贬值影响股市

人民币的动态同样也会影响到股市,按照往常的规律来看,两者呈现负相关。

如果当前的货币政策宽松,大量资金流入市场,就会导致人民币贬值,但资金对于股市却有提振的作用。

近日央行又降准0.5个百分点,释放的7000亿资金应该会在未来一段时间影响到A股的走向。

总结:从上面三个方面的分析可以看出,人民币贬值对于老百姓的影响还是很大的,但目前人民币的汇率依然在国家可控范围之内,大家不用太过担心。