(一)黄金市场中的供求关系

黄金市场和其他任何市场一样,由供方和需方组成。与其他商品不同的是,黄金有着巨大的地面存量,而且和每年的全球产量相比要大得多。

黄金的供应者主要有:产金商、出售或出借黄金的央行,打算出售黄金的私人或集团。黄金的需求者主要有:黄金的加工商,购入或回收黄金的央行,进行保值或投资的购买者。市场上还有大量既买入又卖出的参与者,例如,从事投机交易的基金、各种法人机构和个人投资者;保持市场活跃的做市商,即从事黄金业务的商业银行;从事黄金交易的交易商以及仅从事代理活动的经纪商等。当然,供应者和需求者之间并没有截然的界限,例如,金价下跌时生产商提前出售黄金做对冲以求套期保值,而在金价上涨时他们又会买入黄金将对冲抵消掉。央行也往往并非对持有的黄金进行买卖,而是在市场上出借,借以获取利息收入,这样实际上就增加了黄金市场上的供应;而当借金的人减少时他们又会把多余的金收回,从而减少了黄金市场上的供应。

下面介绍黄金市场中各部分组成的特点。

做市商(marketmaker):例如目前伦敦黄金市场上有9个做市商,做市商大都是商业银行,他们在市场上不断报出买价和卖价,保持市场活跃。由于他们与世界上各大金矿和黄金商有着广泛的联系,同时其下属的各个分支机构又直接与许多商店和顾客相联系,所以能够得到大量的业务。它们本身在黄金交易中并不另外收取手续费,只是获取差价。

商业银行:有的银行自己做黄金业务,也有的只是代客户进行买卖和结算。向生产商和加工商融资也是他们的重要业务。

基金(fund):其中最重要的是商品基金和对冲基金。商品基金是主要从事某种商品业务的基金,例如,有的基金从事原油业务,有的从事金属业务,也有的专门从事黄金业务。黄金基金主要进行长期投资,低吸高抛,是市场的稳定力量。对冲基金则是在不同的领域用较小的资金做投机,借以获取大的利润。他们往往在黄金市场买空卖空,大量持有空头或者多头仓位,将金价压低或者拉高后平仓获利。由于他们手中资金充裕,而在市场上又实行杠杆运作,所以往往对市场价格有很大的影响力。

交易所交易黄金基金(ETFs):这是最近几年新出现的一种基金,他们在股市上出售基金股份,而后用所得资金买成黄金存放,通常每个基金单位等于1/10盎司的黄金。这样交易者就相当于可以随时在股市上买卖现货黄金,基金价格随着国际金价波动起伏,为交易者提供了方便,而这种基金就成为市场中一种投资力量。到2006年2月底,各国这类基金持金合计达到了490吨,其中以在美国纽约上市的streelTRACKS基金占的比例最大。

商品贸易顾问(ATC):和普通基金相类似,但经营的规模要小一些。

央行(centralbank):包括各个国家的中央银行以及一些国际组织的金融机构。他们手中持有大量黄金(到2005年年底仍有2.9万吨),所以它们的行为往往对市场造成极大的影响。目前,总的来说世界上的央行以售金为主,而且主要集中在欧洲一些国家。自1999年欧洲15个央行签署了关于限制出售和借贷黄金的华盛顿协议以后,他们的操作变得透明,而且数量有限,对稳定国际黄金市场起到了至关重要的作用。

交易商(trader):依靠本身的实力进行黄金的买卖业务,从中获利。

经纪人(broker):他们本身并不进行黄金的买卖,只是为客户代理黄金买卖业务,从中获取佣金。

投资者(investor}:包括各种机构和个人投资者。一种投资者主要是把黄金作为能够回避纸币风险的保值资产,作为通货膨胀、各种政治经济动乱不安的避难所;另一种投资者则是把黄金作为投机对象,力图在市场波动中获利,同时也承担其风险,我们常称之为投机商(speculator)。

生产商(producer,miner):他们在市场上出售自己矿山开采出来的黄金。在金价下跌时,他们为了确保所得的利润,往往提前销售,这些提前销售的黄金就称做对冲。而在金价上涨时,他们又会减少对冲的数量。

(二)黄金市场的结构

国际上的黄金市场由若干部分组成:

最主要的是国际黄金市场中的现货黄金(spotgold)交易,它是以伦敦黄金市场为基础,采用伦敦当地结算,在一天24小时里绝大部分时间都在进行交易,其价格就是我们通常所说的国际金价,其交易对象主要是纯金。参与交易的是该市场的会员,每笔成交的数量通常都在1000盎司以上。各个会员又有很多自身的客户,他们一方面自己在客户的供需关系中进行相互冲销,另一方面则通过国际市场求得平衡。

现货黄金市场中的许多交易者并非以取得实物为目的,而是企图在金价波动的买卖中获利,我们称之为投机商。

也有部分交易者是以取得实际金属为目的,这些人我们称之为实金(physicalgold)购买者,这种交易叫做实金交易。

伦敦黄金市场中的指定账户金条和非指定账户金条,就是分别为这两种不同目的的交易服务。

伦敦黄金市场2005年的交易量达到6147.9吨,总价值:886亿美元。

围绕着现货市场进行的场外交易中大量的期货(远期)、掉期、存贷、期权等,这些交易也在一定程度上影响着现货黄金市场中的价格。

第二个重要市场是纽约、芝加哥、东京等地的期货市场,它们是标准期货交易市场,以投机为主,市场中的绝大部分合约并不交割,而是在到期后转到下个活跃交易品种或者平仓,但是其价格对现货市场经常有重要的影响。

2005年纽约商品交易所期货交易量为49425吨。2005年东京商品交易所期货交易量为17958吨。

然后才是分布在世界各地的各个黄金市场,例如,香港、孟买、迪拜等各个为当地以及附近地区服务的黄金市场。

(三)黄金如何在市场中流转

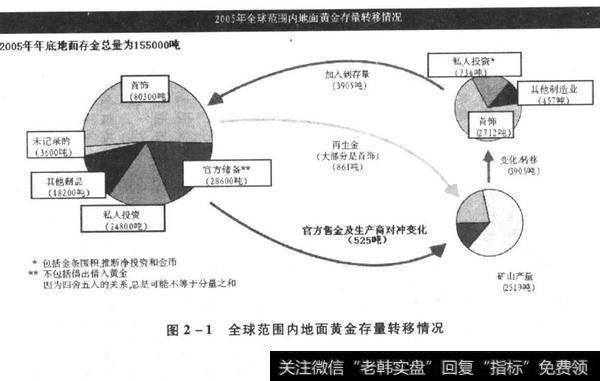

由于世界上的地面黄金存量巨大,而参加黄金市场交易的数量有限,所以我们也根据黄金与市场的关系划分出不同层次,把黄金分为地面存金、供应部分和需求部分。

供应部分主要来自矿产金、央行售金和再生金。这里的再生金是指消费者将手中持有的黄金(主要是首饰)变为:货币的部分(不包括以旧换新)。

需求部分主要是黄金加工商和投资者。

供应部分中的矿产金来自地下,央行售金和再生金来自地面存金,而需求部分又都转化为地面存金。供应部分通过黄金市场转化为需求部分,最终实现供应部分和需求部分的数量基本相等。转化的过程就是黄金在市场上停留的过程,绝大部分黄金只是在市场中的过客,而在市场中则要保留一部分黄金以保持市场的活跃。

首先是直接在市场上参加交易的这部分黄金,包括市场金库中的黄金、交易者手中持有的黄金等,因为是随时处于正在参加交易或准备参加交易的状态,我们称之为流通量(liquidity),或者叫做头寸。市场活跃的时候流通量就大。

其次是随时准备投人市场的这部分黄金。它们平时在市场之外,伯是在适当的时机,也会加入黄金市场。例如,当金价升高时我们看到黄金的出售量就增加了,包括央行的售金、机构或者私人手中持有的黄金(金条、金币、首饰等)的出售量都增加了。它们好像市场的蓄水池,在必要时流到市场中来,我们称之为黄金储备部分(goldpool)。

还有很大部分黄金是基本上不参与市场交易的,包括大部分国家的黄金储备、大部分机构或私人手中持有的黄金(包括黄金首饰)等。

弄清这些关系对我们了解国际黄金市场价格的变化有重要的作用。其主要关系如图2-1所示。

每年世界上生产大约两千多吨黄金,2005年全球生产了2519吨黄金,但是并不等于说黄金市场上每年会新增这么多来自矿产金的黄金供应。在金价下跌时,生产商为了保证能够卖到好价钱,往往在黄金还没有生产出来时就提前卖掉,最多时有的生产商提前好几年就把这些黄金出售了。我们称其为对冲。这样就使市场上的供应增加了。而在金价上涨时,生产商又常常不再做新的对冲,只是在以前的合同到期时交付生产出来的黄金。因为这些黄金早已进入市场,所以就减少了市场上的供应量。更有甚者则是有的生产商在市场上买入黄金,用于抵消以前签下的对冲合约,我们称之为问购。

那么这些提前进人市场的黄金是从哪里来的呢?主要来自于央行。央行把黄金储备中的黄金拿到市场上出借,从而获得一定的收益。在生产商停止借入甚至开始归还以前借走的黄金时,央行就开始收回这部分黄金,这样市场上的供应就减少了。

图2-1全球范围内地面黄金存量转移情况