国内资本市场“短炒散户”太多,这部分投资者大多数是没有经过专业的训练和自身学习的,因此最终也只能沦落为资本既得利益者主要利润来源。这些“短炒散户”不仅是庄家收益的来源,因为在交易过程中创造了大量的佣金收入并且负担着高昂的印花税,他们也成为了期货公司和国家的最爱。

避免炒短线、降低交易费用最佳的办法就是选择长期业绩优异的白马股票,例如云南白药,贵州茅台等等。但是,这些是千里挑一。选股的成功率低的可怕,就算我们投资10个股票,成功概率也就是百分之一。那我们退一步,可以选择一个(行业或者主题)指数。例如,看好大盘股票有沪深300指数,中盘股票有中证500指数,小盘股票还有中证1000等等;看好白酒可以购买白酒行业指数,看好军工可以买军工行业指数等等。在中国市场低频的指数轮动策略或许是一个不错的选择。

随着股票市场对散户投资者进行的过滤,剩余的投资者必将越来越精明,如同美国市场一样,ETF必将成为其投资首选标的。指数化投资更为适合中国市场,且发展趋势良好这已经成为不争的事实。而且ETF产品的品种越来越丰富,股票、黄金、商品、原油ETF等等将会相继出现。即使无力做指数轮动,也可以拿指数基金做资产配置。

指数化投资主要是通过投资于既定市场里代表性较强、流动性较好的股票成分股来获取与目标指数走势一致的收益率。在这种类型的投资组合中,股指期货在其中发挥了相当重要的作用。

就投资策略而言,总体上可以分为主动管理型投资策略与被动型投资策略两个大类。主动管理型投资策略是基于对市场总体情况、行业轮动和个股表现的分析,试图通过对时点的选择和个别成分股的选择,低买高卖,不断调整资产组合中的资产种类及其持有比例,获取超越市场平均水平的收益率;被动管理型投资策略则指的是投资者在投资期内买入并固定持有一组证券,而不是在频繁交易中获取超额利润。指数化投资正是一种被动投资策略,即建立一个跟踪基准指数业绩的投资组合,获取与基准指数相一致的收益率和走势。

被动型管理策略主要就是复制某市场指数走势,最终目的为达到优化投资组合与市场基准指数的跟踪误差最小,而非最大化收益。那么如何复制指数,如何界定跟踪误差的业绩评价成为指数化产品策略的核心内容,也是众多研究机构现在所集中投入研究的内容。

一、股指期货指数化投资策略的优势

在股指期货诞生以前,唯一可以实行指数化投资的途径是通过按该指数中权重比例购买该指数中所有的股票,或者购买数量较少的一揽子股票来近似模拟市场指数。个股的股本变动、股利发放、股票分割、资产剥离或并购等均会影响股票组合对标的股指的跟踪误差。其他诸如投资组合的规模、流动性、指数成分股的调整、即时平衡持股交易等也会增加经理人对标的指数的跟踪难度。因此,以现金为基础的复制指数组合出现高跟踪误差就不足为奇了。相对的,股指期货的出现允许投资者创造一种所谓的“合成指数基金”。这种替代实际购买股票的方法是利用买卖股指期货和固定收益债券来构造一个和目标市场指数相同或者高于市场指数表现的组合,从而极大地降低了传统投资模式所面临的交易成本及指数跟踪误差。

二、股指期货指数化投资策略原理

股指期货为何能合成与大盘指数走势相吻合的指数基金呢?

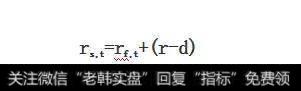

1990年,美国学者Stoll和Whaley从股指期货的理论定价模型入手,通过对公式两边取自然对数并加以推导,得出以下公式:

其中,r代表无风险利率;d为股票市场年股息率;rs,t表示股指现货当期的报酬率;rf,t表示股指期货当期的报酬率。

由于r-d可以看成是现金流,上述公式所蕴含的意思可以用公式(1)表示。

(现金+股指期货合约=合成指数基金)

合成指数基金可以通过保持现金储备与购买股指期货合约来建立。

更进一步,如果积极管理现金资产,产生的收益超过无风险利率,指数基金的收益将会超过证券价值本身,从而获取超额收益,这就是增强型指数基金。见公式(2)。

(积极管理现金资产+股指期货合约=合成增强型指数基金)

三、期货加固定收益债券增值策略

期货加固定收益债券增值策略是资金配置型的,也称为期货加现金增值策略。这种策略是利用股指期货来模拟指数。股指期货保证金占用的资金为一小部分,余下的现金全部投入固定收益产品,以寻求较高的回报。这种策略被认为是增强型指数化投资中典型较佳的策略,这样的组合首先保证了能够很好追踪指数。当能够寻找到价格低估的固定收益品种时还可以获取超额收益。

期货加现金增值策略中期货头寸和现金头寸的比例一般是1:9,也可以在这一比例上下调整。有的指数基金只是部分采用这种策略,而其他部分依然采用传统的指数化投资方法。

四、期货现货互转套利策略

期货现货互转套利策略是利用期货相对于现货出现一定程度的价差时,期货现货进行相互转换。这种策略的目的是使总报酬除了原来复制指数的报酬之外,也可以套取期货低估价格的报酬。这种策略仍随时持有多头头寸,只是持有的可能是期货也可能是股票现货。

这种策略本身是被动的,当低估现象出现时,进行头寸转换。该策略执行的关键是准确界定期货价格低估的水平。期货价格低估的程度、转换交易的频率、交易成本高低将对超额报酬率才造成决定性影响,所以这个策略要精确计算每次交易的所有成本和收益。

其基本操作模式如下:用股票组合复制标的指数,当标的指数和股指期货出现逆价差达到一定水准时,将股票现货头寸全部出清,以10%左右的资金转换为期货,其他约90%的资金可以收取固定收益,待期货的相对价格高估出现正差价时,再全部转回股票现货。期货各月份出现可套利的价差时也可以透过跨期套利来赚取利润。

该策略在操作上的限制是股票现货头寸的买卖。大量卖出股票组合对股票现货市场有冲击,会产生冲击成本。这个成本的计算受股票现货仓位的大小、交易实际等因素的影响。

五、避险策略

避险策略是指以90%的资金持有现货头寸,当期货出现一定程度的价差时,将另外的10%的资金作为避险,放空股指期货达到避险的效果。该策略的关键因素是要准确预测交易成本和收益,选取放空期货点和平仓点。择时能力的强弱对能否利用好该策略有显著影响,因此实际操作中较难获取超额收益。

六、权益证券市场中立策略

权益证券市场中立策略是指持有一定的股指期货,一般占资金比例的10%,其余90%的资金用于买卖股票现货。至于买入持有股票还是卖出某些个股或整个组合,还需要预测个股、行业板块和市场风险等因素与未来报酬率之间的关系。

该策略典型的资产配置是持有10%的短期国债,并作为期货的保证金,90%持有标的指数股票组合或标的指数的优选组合。当股票被高估时,可通过融券放空股票组合,同时使期货头寸完全覆盖,也就是100%期货头寸。

不论使用哪种衍生性策略,都必须特别注意保证在所有时间内持有正确数量的期货合约份数,并且需要注意控制从一个期货到期月向下一个到期月滚动期货合约时的相关风险,比如转仓成本、流动性等。

七、保险公司、银行理财产品(低风险偏好基金)如何进行指数化投资

下面小编为您举例说明,保险公司和低风险偏好的基金及银行理财如何利用股指期货进行指数化投资。假设某保险公司拥有一个指数型基金,规模20亿元,跟踪的标的指数为沪深300指数,为简单起见,其投资组合权重分布与现货指数相同。

方案一:现金基础策略构建指数型基金。直接通过买卖股票现货构建指数型基金,获得资本利得和红利。其中,未来6个月的股票红利为1195万元。

方案二:运用期货加现金增值策略构建指数型基金。将18亿元左右的资金投资于政府债券(以年收益2.6%计算),同时2亿元(10%的资金)左右买入跟踪该指数的沪深300股指期货头寸。当时沪深300指数为2800点,6个月后到期的沪深300指数期货的价格为2996点。

沪深300股指期货合约规模=2996点×300元/点=898800元/张

每张保证金=898800×10%=89880元/张

现在应购买的六个月后交割的沪深300期货合约张数:

N=200000000÷89880≈2225张

所用资金=89880元/张×2225张=199983000元≈19998.3万元

投资政府债券资金=1800000000+7000=1800007000元

假设六个月后指数为3500点,假设忽略交易成本和税收等,并且整个期间指数的成分股没有调整。

方案一的收益:

股票资本利得=20亿元×(3500-2800)÷2800=5亿元

红利终值=1195×1.013≈1211万元

总增值=51211万元

方案二的收益:

政府债券的收益=1800007000×2.6%÷2=2340万元

期货盈利=(3500-2800)×300×2225=46725万元

总增值≈49065万元。