爱尔眼科于2009年上市,它2015年至今的走势很有节奏感,让我惊艳不已,很是后悔没有早上车,甚至一度想把爱尔眼科纳入“价值50”当中作为下期推荐的主题。

5年前的今天,爱尔股价5.69;当前,爱尔股价41.94;

5年前的今天,爱尔市值168亿;当前,爱尔市值1300亿,近乎翻了10倍。

但我现在的问题是,当前爱尔10多亿的利润能支撑起它的千亿市值吗?今天看过爱尔眼科的资料之后,只想用“野蛮扩张”来下形容它,而且当前它已有90多倍的市盈率。我当时太过激动了以至于忘了风险二字怎么写。

对我们这样的笨人来说,投资的第一条原则是控制风险;第二条原则是,记住第一条。没错,本文就是来提示风险的。

一、爱尔眼科的报表如此优秀

爱尔眼科满足了我们对好企业报表的渴望。

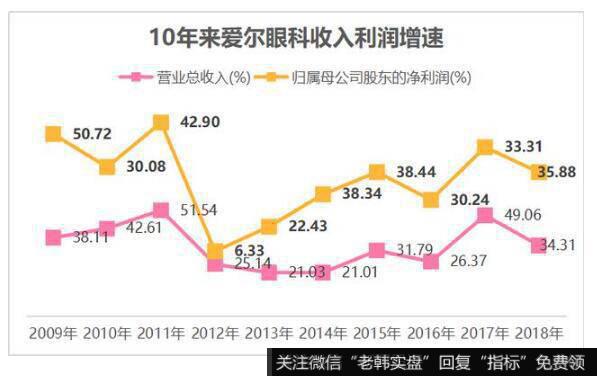

首先,从成长性看:

10年来爱尔眼科的收入增速在20%以上,利润增速在30%以上,且利润增速一直大于收入增速,说明公司成本费用的控制做的很好。

一年给56万人做眼科手术,爱尔眼科到底有多赚钱?

第二从盈利能力看:

①爱尔眼科的毛利率高,常年稳定在45%左右;

②爱尔眼科的净资产收益率高,扣非加权之后在20%左右,与2010年相比,2018年的净资产收益率翻了一倍不止。

③爱尔眼科的期间费用率稳定在30%以下,虽然公司收入规模快速增长,但期间费用率并未明显提高。显示了公司较强的管理能力。

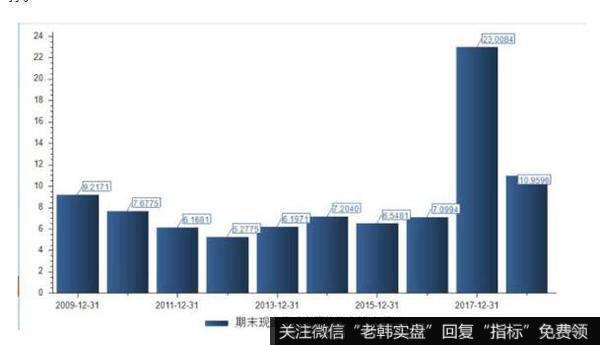

第三我们看下现金流。

最关键的地方是,爱尔眼科的经营活动现金流是持续增长的,反映了公司主业良好的创现能力。你把A股所有上市企业的现金流量表中、经营活动现金流净额、的走势翻一遍,爱尔这样的趋势并不多见。

最令人赞叹的是,虽然爱尔眼科也在努力扩大投资,它的账上并不缺钱。

2017年投资活动现金净流出27个亿,2018年净流出18个亿,但是这10年来,每年年末爱尔眼科的账上至少有5个亿的货币资金。2017年由于募资的原因,期末爱尔账上的资金达到了23个亿,2018年年末还有10个亿。

所以说爱尔眼科满足了我们对好企业报表的所有幻想。

不管从成长性、盈利能力还是现金流来看,爱尔的报表都很完美。好的市值走势是要有利润支撑的,这样的报表数据就是爱尔2015年后股价屡创新高的支撑,即我们文章第一张图的支撑。

二、爱尔眼科为何有风险?

我是从三个方面觉察出了爱尔眼科近几年的野蛮扩张,分别是企业的商誉、杠杆和子公司数量。

1、爱尔极高的商誉

从资产负债表看,商誉占总资产的比重在2018年年末已经达到了21%,2017年的时候还要看。从下图可以看出,自从2009年上市之后爱尔就走向了并购之路,商誉占总资产的比重越来越高。所以说我们前面看到的爱尔的高成长性,是因为外延式扩张带来的成长性。

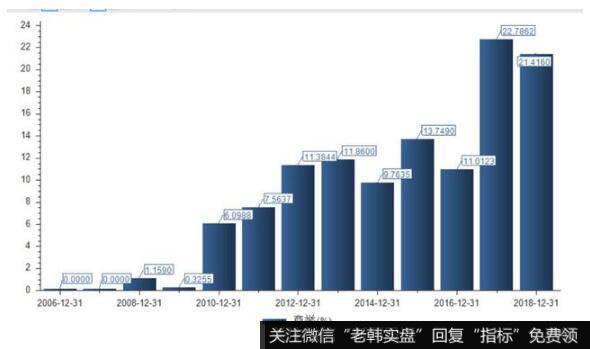

2、爱尔使用杠杆负债扩张

下图是爱尔10年来借款的概览,2015、2017年以及2018年爱尔的负债激增,并且在2017年筹资17亿。总而言之,借的钱募资的钱比经营活动现金流净额多。

3、爱尔的子公司数量膨胀

一个公司规模扩张,最明显的特点是子公司数量的膨胀。2017年末,爱尔有101家子公司;到了2018年年末,爱尔有144家子公司;2019年6月底,爱尔有161家子公司。伴随着子公司的成立,爱尔的员工数量也快速增长,十年翻5倍。

这些扩张的公司都是做什么用的??希望我没有想多了。

4、本文最关键的一张图

下面这张图很重要。很重要。很重要。最重要的事情说三遍。

我整理了爱尔眼科2009年到2018年门诊量和手术量的统计数据,得出如下结论:

①2011年前,伴随着子公司规模的扩张,爱尔的门诊量和手术量也在快速增长。

②但是到了2018年,虽然爱尔的子公司数量在增长,但是它的门诊量增速和手术量增速都在下滑,可以说是10年来爱尔少有的增速低点。如果说多开店是爱尔收入快速增长的原因话,那么,当更多的连锁医院不能带来更多的病人,爱尔的高增长还怎么维持??爱尔已经维持了10年的高增长,它的增速还能持续吗?

三、做个总结

我之所以对爱尔眼科的子公司扩张这么敏感,一是因为恒瑞医药从没搞并购整这么多的子公司;二是当前A股有家上市公司濒临破产,它这几年的子公司数量也在极度膨胀。爱尔比这家公司好的地方在于,爱尔主营业务能创现,账上有钱,但是这家公司已经资不抵债了。

爱尔的成功更大程度是是享受了行业发展的红利。

大街上放眼望去很少有人不戴眼镜,市场容量大且增长快,爱尔又是这个行业唯一一家上市企业,自然享受了很多的红利。另外,眼科本来就是门好生意,它容易标准化能复制,这为爱尔搞连锁快速扩张提供了条件。

但是除了高成长的不确定性,爱尔的很多东西我看不懂。它的其他应收款和应付款的比重并不低,里面到底有没有关联交易或者股东拆借了资金,金额大小不重要,但凡有的话,就表明你这个企业管理不规范。所以,爱尔的很多东西是在我的能力圈范围之外的,所以,这个企业我不会去碰。