提到防水材料,大家会想到东方雨虹,因为它做到了行业最强。

东方雨虹是建筑防水行业第一家上市公司,也是营收规模最大、市占率最高的公司,防水材料营收占比接近80%。

在2018—2021年期间,房地产行业快速发展,股价不到四年时间翻了10倍。

纵观已经走出来的大牛股,它们和东方雨虹一样,有一个特点,就是专业、专注。

今天我要说的是一家专业做涂料的企业,麦加芯彩,即将在沪主板上市。

那么,麦加芯彩是干什么的?

麦加芯彩是专门做环保型高性能涂料的企业,涂料营收占比一直大于99.9%。产品分为风电涂料、集装箱涂料和其他工业涂料。

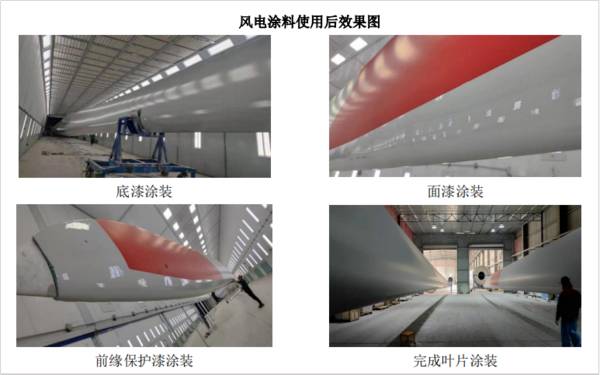

风电涂料主要应用于风电叶片涂装,使叶片具备耐雨蚀、耐磨、耐老化等性能;

集装箱涂料用于集装箱内、外层的防腐保护;

其他工业涂料应用于桥梁、钢结构等领域。

所以麦加芯彩的业务涉及新能源板块、远洋运输板块和大基建板块。

那么,麦加芯彩在行业中的地位如何呢?

风电叶片涂料冠军企业

2020年和2021年公司在风电叶片涂料市场份额约1/3,是中国风电叶片涂料的单项冠军。

风电涂料的客户基本是国内前十,比如金风科技、中国海装、上海电气等风电整机厂,以及中材科技这样的风电设备制造商。

集装箱涂料市占率全国前四

德威涂料(台湾)、金刚化工(韩国)、中远关西(合资)和麦加芯彩是中国四大集装箱涂料供应商,2020年市占率分别是35.74%、22.67%、20.21%和13.04%。

近年来麦加市场占有率稳步提升,2022年约20%。

集装箱涂料合作客户覆盖国内知名的船运集装箱制造商,如中集集团、中远海运等;以及全球头部集装箱航运公司和租赁公司。

稀缺:麦加芯彩是全国唯一一家风电涂料规模企业。

目前A股做涂料的上市公司一共有四家,分别是东来技术、金力泰、飞鹿股份、集泰股份。

其中东来技术和金力泰主要做汽车涂料;飞鹿股份主要做轨道交通防腐涂料,虽然部分涂料用于风电装备,但占比极低;集泰股份业务涉及集装箱涂料,同样规模小。

这就意味着,麦加芯彩是全国唯一一家专门做风电涂料企业。也是国内领先的风电涂料和集装箱涂料制造商。

那么,公司未来的成长空间大吗?

公司的成长性,主要取决于公司自身实力和行业市场规模。

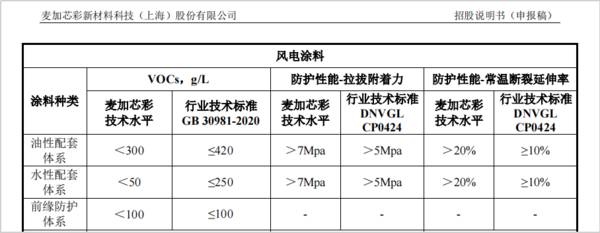

1、公司优势:技术水平高,产品质量更好,盈利能力强

低碳环保、碳中和是发展趋势。早在十三五期间,涂料行业就大力倡导水性化,尽可能全部使用水性涂料,

因为水性涂料不含有机溶剂涂料,以水为稀释剂,不含甲醛等对人体有害物质,更加环保。且水性涂料耐腐蚀、耐磨损,性能更好。

2010年麦加芯彩就开始研发水性涂料,并于2016年迅速扩充水性涂料产能。公司的涂料VOCs含量、各项性能都远远高于行业标准。

所以,技术水平高,产品环保,成为公司的核心竞争力之一。

一个风电塔造价800万到1000万之间,相比风电塔涂料成本占比较低,公司的客户对于涂料价格不敏感,只要产品质量好就行。

根据中国涂料工业协会2020年披露数据,涂料行业平均价格为1.24万元/吨,而公司2020年涂料产品平均价格则为2.75万元/吨,相当于27.5元/千克。

产品有竞争力,更高的产品价格使得公司的毛利率仅次于东来技术,明显高于其他可比公司。

2、风电行业和集装箱行业市场规模

整体看,国内涂料市场发展迅速。2011年至2020年,中国涂料产量从1080万吨增长到2459万吨,年化增长率达到9.57%。

2020年国内涂料市场规模3054亿元,预计2025年行业市场规模可达到3700亿元。

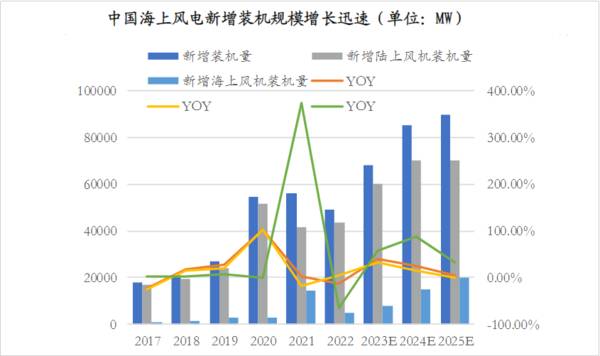

风电涂料的增长主要来源于风电新增装机量。

2010年到2022年,中国风电装机总量由44.73GW增长到365.44GW,年化增长率19.13%,发展迅速。

2023年上半年,全国新增风电装机容量为22.99GW,较去年同期增加77.67%,风电行业长期发展势头良好。

但不可否认,2020年度陆上风电“抢装潮”提前透支了一部分市场需求,这两年风电整体新增装机量持续下滑,风电行业景气度短期内是下行的。

集装箱制造行业集中度高,全球90%以上的集装箱都是在中国生产的,与全球出口贸易总额具有高度相关性。

2021年中国集装箱产量23057.6万立方米,同比增长133.76%,主要是yq影响,全球可用集装箱出现短缺,需求量显著上升。

2022年,中国集装箱产量为14758万立方米,相比2020年及之前产量仍处于高位。预计未来我国集装箱产量和价格将回到2021年以前的平稳发展模式。

麦加芯彩短期有波动风险。

2019年到2022年,公司营收规模变化不大,但净利润从0.29亿元增加到2.6亿元,3年时间增长8倍。

2021年公司业绩最好,营收19.9亿元、净利润3.26亿元,分别同增111.5%、85.4%。

因为这一年集装箱需求爆发、价格上涨,公司集装箱营收从2020年3.96亿元暴增到16.3亿元,同比增长312%,

但由于近两年集装箱需求平稳,加之2020年的陆上风电抢装潮提前透支了未来两年的市场需求,2022年和2023年公司的业绩持续下滑。

今年上半年公司营收5.43亿、净利润1.13亿元,预计今年业绩不会太乐观。

但长期看,公司成长性可期。

因为公司产品有环保优势、盈利能力比同行强,市占率也不低;行业只是暂时不景气,但市场规模长期是持续增加的。

最为关键的是,公司在努力拓展新业务。

其一,最近推出了海上风电叶片前缘保护新材料,目前产品正处于大型风电厂商的海上挂机测试阶段。

其二,依托客户优势,公司向风电塔筒涂料领域拓展,并于2022年6月进入国内最大终端风电整机厂金风科技的塔筒涂料供应商名录。

我们要明白,单位风电整机产品中,塔筒涂料使用量最高,市场需求量也高于风电叶片涂料。

而且经过2021年和2022年两年时间,国内新增风电装机量从2023年开始将重回正增长。尤其是海上风电新建项目明显提速。

未来公司的海上风电叶片涂料和塔筒涂料产品上市,有利于公司扩大风电涂料的市场份额,实现业绩放量。

其三,公司正在积极研发“远洋轮船涂料”。根据统计,未来全球船舶涂料市场规模远大于集装箱涂料市场,而公司现有的集装箱客户业务也涉及远洋船舶领域,产品研发上市后,有望受益。

最后,公司发行价58.08元,偏高;发行市盈率约26倍,明显高于行业市盈率(15倍)。近期业绩不佳且目前风电行业和集装箱行业没有热度,所以,公司上市前期很有可能破发。

以上文章分析仅代表个人观点,不构成具体投资建议。股市有风险,投资需谨慎。