致同投资:

一片繁荣中还是要保持一份清醒

2014年12月,七禾网沈良和果圆走访了上海致同投资管理有限公司,并与致同投资总经理朱总,副总经理沈豪杰先生及优秀交易员汪文杰先生深入交谈。以下内容是七禾网果圆对本次【走进私募圈——致同投资】的体验和总结。

居士山中隐,一花一叶禅——团队融合公司建立

“偶来松树下,高枕石头眠。山中无历日,寒尽不知年”,云南某山坡上躺着一位来自上海的男子,淡然地看着日头东起西落,他是在度假还是工作?还是逃离现实的“隐士”?“那时候本是和朋友去云南投资开矿的,后来我觉得还是不适合做这些,不舍得放弃做了很多年的金融市场,就起身回到了上海,找到了沈豪杰……”这位“隐士”说,“在这之前沈豪杰没有写过量化模型,没有交易过,我们不可思议地就这么开始了。苦干了三个月,这三个月直接上的就是真钱,连亏了三个月。刚开始还有期货行业的老朋友们会来问我进展的如何,后来天天亏钱其他人都不敢来问我了,有朋友劝我回归传统交易方法……”这位“隐士”就是致同投资的总经理朱总。

据朱总透露致词投资刚开始的原班人马是这样的:沈豪杰,一位在外企里面上班的小伙子,在朱总的建议下,他很认真地投了一份简历给上期技术,可是没有收到offer,后来辞职,全职开始在朱总身边研究交易。一位女大学生,大学刚毕业,她打电话给朱总,想让他帮忙介绍一份工作,但因为找工作比较难,他索性建议她留下来一起创业。朱总的一位朋友,做期货十几年一直不是很顺利,最后在朱总的建议下,他加人了团队。

“当时沈豪杰也不知道我们干的东西前途如何,我问他:‘这个东西你觉得能赚钱吗?’他说:‘不知道。’我说:‘这个不知道是对的,如果你都知道这能赚钱,那这个事情还需要我们干吗?我知道能赚钱,但这个东西能不能成,能不能在我们手里成,我不知道就这样连亏了三个月,突然奇迹出现了,有一天竟然没有亏钱,我知道从那天起我们可以开始赚钱了。果真从那天开始,我们从胜利走向胜利,开始连续赚钱。为什么会这样子呢?因为我们的交易框架起来了,每个人在这个平台上都有发挥的余地。”朱总是一位非常有人格魅力的人,真可谓是“不动声色的优雅”,据他透露,那时候他们都是高高兴兴早上来,高高兴兴下午三点多走,大家赚钱赚到无聊为止,终于半年以后,有一个人说:“今天我亏钱了。”

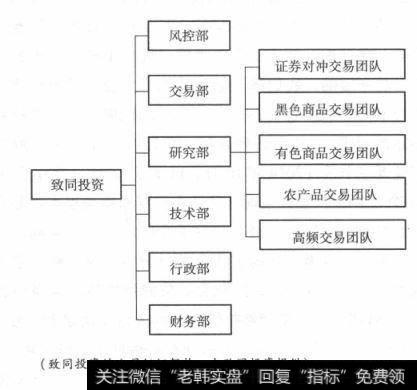

因为考虑到年轻人养老保险没地方交,所以他们成立公司,渐渐地公司还增加了其他的团队,到今天为止,公司已经有了证券对冲交易团队、农产品交易团队、黑色商品交易团队、有色商品交易团队、高频交易团队等。

心如明镜月,性似水中莲一勤勉谦虚持续进步

“做任何事情努力是最重要的,在到达一定高度后,天赋则是决定你能否走得更远。”“心态的调整也很重要,亏损后告诫自己之前交易已经发生无法改变,能改变结果的只有做好当下,策略和心态的结合才能保持行动的一致性,最后影响结果,这些话出自一位神采奕奕的浓眉少年,这位22岁的短线炒手汪文杰。“汪文杰是交易团队中年龄最小的,他思想的深度一点不亚于成熟老练的交易员。”朱总对他一直赞叹有加,“汪文杰的学习和交易时间可能是普通交易员的两倍,他对自身的要求高,对自己有规划、有理想,有了这样的高度才能决定行为的高度。我认为汪文杰一年10倍左右的成绩应该可以持续,相信他明年通过努力也许在这基础上还能进步。”

“我们的‘致同双杰’非常优秀也非常勤勉谦虚,他们足以和市场中一些最优秀的人媲美,但他们默默做着自己的工作。我们沈豪杰每天工作到晚上12点,他们这么优秀是因为勤奋和努力,”朱总说。沈豪杰透露他一般下班回家第一件事就是吃饭,然后洗漱、休息,夜盘时间到了,远程在家里继续办公。“做这份工作,家人的支持是非常重要的,因为几乎没时间做家务,回去在家里也是继续工作,家里亲人的理解和支持特别重要。”

“致同双杰”这两位80后、90后,都是性格沉稳、谨慎的人。汪文杰,这位90后的短线炒单高手创造了2013年4月至今(2014年12月),月度连续盈利,每月盈利60%~100%,最大一次回撤在1.8%左右这样如此傲人的成绩,他的性格在沉稳谨慎之中还夹杂着一种豪气。汪文杰说:“我的生活很有规律,一般8点半到公司,交易完直接就回宿舍,然后吃饭看看电视就休息了。圈子很小,都是一帮做交易的朋友。”沈豪杰,这位兼交易、研究、管理为一体的80后,他的性格在沉稳谨慎之余则更为内敛一些。“闻思解行,守中随顺,这也是我们交易的思想,就是要顺大势。”沈豪杰如今运作亿级大资金取得年化收益20%左右,回撤小于4%,而他本人对这样的成绩,却是淡淡地说:“对于收益率来讲,百分之二十几的收益,个人是并不满意的,也是近几年来比较低的收益。”

旁观天下事,名利不相牵一敬畏市场绝不冒进

如今“黄金十年”的号角又一次在私募江湖中吹响,如今在众人眼中的江湖更是百花齐放、人来人往、繁华似锦,如今众位期货江湖上的勇士们更是大显身手、枕戈披甲。然而就在金融市场迎来一片叫好的时候,我们听到了不同的声音,就在大家热捧这波私募热潮的时候,我们遇到了一位冷静的“隐士”。

“致同成立这么早一直不发产品是不可想象的,有很多期货公司找上门要发产品都被我们婉拒了。因为我们觉得投资公司定位很重要,我们定位的是对冲方向,对冲和套利的市场很大,我不认为有上限这个概念,但是现在资金成本和发行方式恰恰是投资公司要考虑的,如果资金成本很低,我觉得我们比这个规模大10倍都没问题,但是以劣后形式去发一些很小的产品,我经常问自己一个问题:我们是否还缺少几百万元的投资?我们不是没有考虑过发一些产品,等待合适的市场环境,在有需要的时候会考虑发一些产品,现在先把研究做好,”朱总说,“1份风险最少换取5份收益,比如有5%的回撤那我的目标收益是25%,并且最好回撤能在3%以内,那要求就变成了1:7或1:8了,要求有点高,难度也有,需要我们勤奋一点。我们今年到这个月(2014年12月)才会有第一个资管产品和一个公募专户产品。”

“汪文杰曾经想参加比赛,在征求我意见时我跟他说暂时不参加,这个可能会给他带来些鲜花掌声,但是会影响他对交易的判断或交易状态,这是我们不愿意看到的。优秀的年轻人需要让人知道,但不一定要通过参加比赛的方式。”朱总这份在繁华之中的冷静不禁让人折服,他表示现在这个舞台是属于年轻人的,这份大格局、大智慧不禁让人对他更加恭敬,他说:“少年成名可以,但处理接下来的事情需要智慧。”

沈豪杰在大学毕业后做了一年半的软件,在这期间他和朱总认识,后来负责开发期货交易系统。他说:“朱总说话做事都非常有逻辑性、很严谨,他往往在我们遇到问题的时候会给我们提供解决方案,在我心里他是我老师。”汪文杰说:“我是2011年刚来上海,那时候去做了测量员,后来同事的同学是做交易的,因为经常过来玩所以就了解到了这个行业,后来辞去了工作,自己去找了个期货行业的工作,经人介绍就到了朱总这里,然后在他这里我们接受培训,我很尊敬朱总。”

朱总还是一如既往地悠然,他说:“有时人们往往把市场想简单了,敬畏市场和敬畏自然是一个道理的。致同本身在市场里如一滴水,需要看市场、政策环境如何。对于这些年轻人,我只是给他们造了一个梦,致同只是提供了一个舞台,他们本身就是好的种子,只是在致同的土壤里生长了,作为致同来讲是幸运的。”当问起他对致同的规划时,他说:“私募本来就是一个很小的圈子,我们都是苗,就好比一个婴儿告诉你我要活一百岁,这其实是很可笑的,我们在金融行业里面只是一个作坊,认真地对待我们的角色和定位,我们都是新兴市场里面的一员,要保持谦虚的文化。”

微言达旦,高尚其事一一套利对冲稳健盈利

“我认为生存者需要长期从事交易,当中没有间断,至少有3年以上交易经验,然后有自己的交易体系,敬畏市场,过程中需要不断地学习,跟随市场的节奏。在盈利方面,至少需要每年都盈利,每季度、每月盈利、每周盈利更好,特别像我们汪文杰,几乎每天都在盈利。资金曲线应该总体向上,利润来源于多数交易,而非个别交易。”沈豪杰认为只有符合以上标准的交易者才不会成为别人的“盘中餐”,他接着说,“我认为让我满意的资金曲线是资金规模超过5000万元,年化收益率要达到20%以上,每月盈利,过程中最大回撤要小于5%。对于资金规模小一些的,比如1000万元规模的话,利润目标要向50%看齐,它对应的回撤也应相应放大,因为资金规模大要考虑市场容量问题,资金规模小的话还是尽量用风险换取更多的利润,但它的回撤应控制在10%以内。多种体系和周期的配合是为了账户更稳健一些,目前我还不能实现每个月的盈利,个别月份会亏损。”

沈豪杰擅长量化研究,以区间波段操作为主,依据盈利目标和交易计划定持有周期,日内短线、波段、中长线都做,并且配合套利,以技术分析为主,基本面分析为辅,全自动交易、半自动交易、手工交易兼有,品种选择上以有色为主,其次是黑色,再次是农产品。他说:“在我的套利交易中存在大量的单品种投机交易,特别是跨品种交易。我做套利对冲交易有一个原则,如果把它‘拆开两腿’的话,也是愿意入市交易的。”经过六年时间的辛勤耕耘,沈豪杰运作的亿级大资金取得了最低年化收益20%左右,回撤小于4%的优异成果,他说:“要考虑每个品种市场容量和流动性,应该在不同品种上进行配置,每个品种计算好风险收益率,互相之间关联性要弱一些,尽量避免发生共振。对于大资金来说要提高对冲的比例,减少投机的持仓,对亏损要十分敏感,一有风吹草动就要准备对应的策略对冲风险,始终秉承顺势交易思想,同一时间不要有2个以上的品种产生风险。”“公司会根据不同资金的风控要求,选择长中短交易策略,将这些交易策略以不同的权重组合起来,最终满足资金管理的要求。”“不管多少资金,同一时间重点操作的品种不宜超过3个,其余品种长期操作的目的不是为了获取利润,而是为了时刻观察交易机会的出现。”

在风险意识方面,致同投资也是非常重视,对可能出现的非交易风险也做到有备无患,研究部门的办公电脑主机是装在安全机箱里的。在风控方面,沈豪杰说:“公司各个团队互相之间做风控,我在做交易的时候,也能看到其他人的,报警的时候可以自上而下进行监督。”致同投资采用多市场、多策略、多周期、多品种的投资组合,除了基金经理对策略风险进行事前评估外,公司还通过自主开发的风控系统来监控投资风险,主要采用净值风控、策略风控、单笔风控等方式进行风险控制。风控指标的设定是综合考虑了产品整体运行风险与投资策略本身的风险,与投资逻辑紧密相关。如对于无风险套利策略,单笔风控的仓位上限会比较高,而对于跨品种对冲策略,考虑到跨品种价差的波动性,单笔风控的仓位上限会相对更低些,基金经理在制订交易计划时需要考虑满足不同策略的风控要求。沈豪杰说:“稳健是我们公司的一个优势,因为多年来我们每一步都是踏踏实实过来的,从公司成立到现在这么多年,我们最大回撤也只有5%。”

朱总说:“我们以净值风控为主导,对1%以上净值回调比较重视,净值如果产生1%的回调一定会追究原因,是由于波动还是策略产生的。还有这种风险有没有持续性,比如股票停牌了,而手上还有一些对冲的股指空头,可能被停牌你不知道,到了1%的回撤的时候,应该有足够的时间处理这件事情,处理好第二天净值就没有影响了,最终还是以管理净值为导向。单笔风控占的比例一般不会影响净值,比如我们沈豪杰每天交易N笔,算单笔几乎忽略不计,但是他总体交易产生的风险有没有,我们每天会有跟踪,致同团队最大的优势是量化、计算机程序化,还包括高频。”

英雄出少年,及壮当封侯一-高频炒手神奇曲线

在上海期货交易所的楼里,只要是工作日,总是有很多年轻人扎堆出人,他们朝气蓬勃,他们怀揣着梦想,虽然看上去年纪很小,但一开口谈的话题却是让其他同龄人所不能理解的——行情。在楼里的某个地方,有一个浓眉少年,神采奕奕,眉宇之间透着一股英气,眼睛因为长时间地盯盘而略显红色,他就是“致同双杰”之一的汪文杰。“很多年轻人,你可以认为他能成为炒手,你也可以让他往成为伟大的交易员的方向去努力”“汪文杰有很多优秀交易员的特质……”朱总认真地评价着这位年轻人。

“交易方法主要还是在公司通过每天高强度的模拟训练,交易结束后对走势和技术形态上的总结,加上公司制定的交易纪律,日积月累慢慢便形成了一些可行的策略。这过程大概花了1年半的时间,模拟的训练方式和主要的交易规则都是朱总制定的。我们刚开始训练的时候公司就有纪律了,你亏掉当天开仓资金的10%,就不能交易了,在这样的约束下交易中就养成了控制亏损和调节心态的习惯。”汪文杰做高频炒单已经三年,一开始学的便是炒单,据他透露最近三个月(2014年10月、11月、12月)就亏了一天。他说:“我基本上没有连续两天回撤的情况。我认为控制回撤最根本还是在交易方法上,不是说你想控制就去控制,每个交易手法决定回撤与利润,回撤多大说明利润也能有多大。当亏损出现时,我会及时调整交易策略,像之前在趋势中我会比较激进,一直追着交易,后面会等待回调的机会或在突破的位置接着交易。”他表示做超短线炒单能够持续盈利的关键是简单和专注,“我的交易方法主要是图形、结构分析为主,分析现在价格处于市场衍化的哪个阶段,然后选择方向,最后依据盘口,提供人场时机。我只看1分钟K线图,交易次数由行情决定,每天次数最起码在80个来回以上,行情大的时候也许会达到200,有些看得准的会加一倍仓位,是在我开仓的仓位上加一倍,我开仓的仓位是50%。”“现在交易手法上主要是各个交易的结合,均线一直是我现在使用的方法。这些方法在盘中需要灵活切换,会根据情况而临时决定。均线首先看它的排列,多空排列,然后是K线的一些价格位置,偏离度等这些问题。”

对于公司培训,朱总说:“公司会针对交易员去培训、总结,但交易员最后能否做出来,个体的重要性远大于培训。我们去年有10个交易员从培训到成为我们公司正式员工,成功的比例不算低,他们都能管理一定的资金,取得相当的成绩。方法是要有的,最终决定方法行不行的不是方法,是人。在训练的时候对刚学交易的人尽量去强化理念;对于训练完毕的人,第一,从风控层面把它规避掉,第二他们本身具有很高的自制能力。”据沈豪杰透露,到目前为止致同投资的人才主要是公司自己培养的,外部进来的人才还没有。

量化交易的人才很难找,一开始朱总就自己培养人才,他的时间一半用在赚钱,一半用在培训新人上。

以文化之,求同存异——找到定位打造平台

孔子曰:君子和而不同,小人同而不和。“致同不是志同道合的意思,我觉得现实中没有完全的志同道合一说,我们只是求大同,存小异。当初成立公司的时候,我们想的是致、同、仁、和等几个美丽的词汇,报上去只有‘致同’可以。”

对于致同的定位,朱总说:“期货市场是个零和游戏,出现胜者的时候又有多少人掩面而泣,我不希望公司的员工在走一条残酷的道路,他们工作上需要平稳、生活上需要幸福。那有什么样的路径呢?这和一家投资公司利润最大化是没有关系的,意思是你做一件事情不会纠结和痛苦,如果公司盈利让研究员和交易员不停地痛苦,这样的公司和员工会稳定和幸福吗?我觉得套利对冲是市场提供的天然机会,只是说大家都看不上,利润比较小。我认为不以利小而不为。我们可以做投机,也可以做好,但是只局限于部分人,不是每个人都具有高超的投机能力,公司要长期走下去,最容易把握和确定性的是对冲和套利。”目前致同的对冲套利模式包括商品期货跨期套利、股指期货跨期套利、跨品种对冲、证券股指对冲、境内外对冲、证券和商品期货的对冲。

“我们研究是全市场覆盖的,至于这些组合怎么搭配,由具体落实的人根据他分配的资金、领域进行合理安排。公司从风险统筹的角度再去调配资金的使用效率。每一个市场如农产品或黑色市场他们在设计的时候不会考虑单一周期,比如做日内的不做跨周期,做股指的可能有日内短线。也有跨周期长的,比如研究员做的股指模型,他日内短线和趋势交易都在做。我们会利用各种交易机会平滑资金收益曲线。”致同将大约50%的资金配置在有色部分,大约30%配置在证券股指上,剩下20%根据各个品种、市场环节调节,而且朱总表示致同的资金调拨比较灵活。

“致同要打造的是一个生态型的公司,让每一个员工在公司这个平台上找到定位,让他们安居乐业、生根发芽。公司是一个平台,既然是平台就要去中心化,我的角色是服务,服务大家,员工之间也相互服务,还要服务资金,不仅是内部服务,还有外部服务。”正是在这么一个包容性的平台上,在大家共同的理念、共同的使命的吸引下,公司30多位员工在这个500多平方米的办公室中各司其职,相互协助。当我们介绍本次走访离开公司的时候,其实早过了下班时间,而研究部门的几位同事还拉着刚刚专访结束的沈豪杰在探讨问题。据沈豪杰透露,公司员工会主动将自己的钱认购自己公司的产品,而不会自己开一个户跟着做,一方面是精力有限,另一方面是大家对公司的信赖。

对于公司未来,朱总说:“我们是金融行业的一个小兵,有当元帅的梦想是好的,但实际上轮不到我们指点江山,当下每一天我们都有事情需要突破,每一天都很重要,但大方向上公司只要按照目前这个方向如现在一样的发展就够了,不需要太担心未来。”

后记

【走进私募圈】这个栏目从开始到现在快一年了,这一年中我们走访了很多家私募机构,各有各的特色及观点。这一年下来,我们发现有的私募转型了,有的私募正如他们希望的那样厚积薄发了,当然有的已经出现了一些问题或者可能在不久的将来会面临危机。金融这个市场是如此的无常,如此的残酷,如此的精彩。对于致同投资,他们是一家很有原则、个性鲜明的私募,一家低调、有姿态的私募,一家“任性”的私募,他们坚持套利和对冲,他们坚持走稳健的道路,在几乎全市场都忙着发产品的时候,他们冷眼旁观,在全市场产品涌现的时候,他们开始着手一步一步地发产品。这份“矜持”在这瞬息万变的金融市场到底是好是坏,套利和对冲的模式是否能持续实现较好的收益,是否也存在一些潜在的或者意料之外的风险,后续致同的产品运作会如何,让我们持续关注吧!