众所周知,美国在体制环境方面有着其他国家所不能比拟的优势,不论是发达的资本市场、成熟的运作机制,还是多样的投资工具、强大的金融服务支撑以及最为重要的完善的法律规范,都为PE/VC的发展提供了强大的驱动力。

而巴西这样的新兴经济体在体制环境,尤其是法律体制方面存在着很多缺陷,这就决定了PE/VC若要在这些国家开花结果,必定要在一定程度上改变其模式以适应该国的体制环境,从而使得这些国家的PE/VC产业呈现出一些不同于美国模式的特征。

中国的PE/VC发展状况和面临的主要障碍与巴西有很多相似之处。究其原因,最根本的还在于中国也面临着类似巴西的体制问题,因此,同样作为经济高速增长的新兴经济体,巴西在完善其经济和体制环境,为PE/VC产业提供更大的支持方面所做出的一系列尝试和举措对中国也有一定的参考和借鉴意义。

私募股权基金和风险投资(PE/VC) 源于美国,伴随美国的体制环境的完善已逐步形成完整的投资模式,对美国高新产业和传统产业发展起到了巨大的推动作用,催生了美国新经济的产生。受到这些硕果的激励,很多国家开始尝试发展自己的PE/VC产业,包括众多新兴经济体。但是,PE/VC 模式是针对美国的体制环境被设计出来并据此发展的,其能够在何种程度上被其他国家成功运用尚未可知。

来自巴西圣保罗大学FGV商学院的三位教授Leonardo de Lima Riheiro、AntonioGledson de Carvalho 和Claudio Vilar Furado的文章《新兴经济的私募股权基金和风险投资:来自巴西的证据》(Privalte Equity and Venture Capial in an EmergingEconomy : Evidence from Brazil)通过丰富的数据展现了巴西的PE/VC产业的发展历程和现状,并在巴西经验的基础上,探讨如何调整投资策略以使私募股权基;金和风险投资(PE/VC) 适应新兴经济。

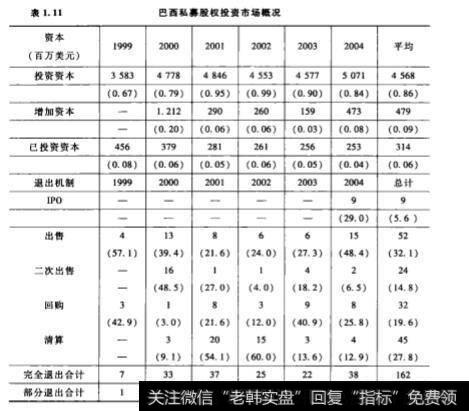

经过20年的发展,巴西的PE/VC产业总值已积累至50.7亿美元(这其中包括已获得的投资和即将获得的新投资),占GDP总值的0.84%。1999 年,巴西PE/VC产业年度投资额达到历史最高水平的4.56亿美元(占国内生产总值的0.08 % ),此后的年度投资额就一直稳定在2亿美元到3亿美元的水平之间。

表1.11描述了从1999年到2004年巴西的PE/VC产业资本发展过程。巴西PE/VC产业的投资总值占GDP的比例平均在0.06%,另一方面,退出总额却随着时间的推移明显的增加,2004 年达到2.61亿美元(占国内生产总值的0.04% ),在过去六年中第一次超过投资总额,这说明巴西已存在一个非常积极的退出渠道。

众所周知,美国在体制环境方面有着其他国家所不能比报的优势,不论是发达的资本市场、成熟的运作机制,还是多样的投资工具、强大的金融服务支撑,以及最为重要的完善的法律规范,都为PE/VC的发展提供了强大的驱动力。

而巴西这样的新兴经济体在体制环境,尤其是法律体制方面存在着很多缺陷,这就决定了PE/VC若要在这些国家开花结果,必定要在一定程度上改变其模式以适应该国的体制环境,从而使得这些国家的PE/VC产业呈现出一些不同于美因模式的特征。为了更明晰的阐述上述问题,三位教投从组织结构、风险投资公司的投资对象和投资者以及退出机制等方面,通过数据分析了巴西PE/VC产业与美国和欧洲在模式上的差异。

第一,PE/VC机构组织形式。

(1)从机构组织形式上看,巴西的PE/VC公司大多数采用公司制,这些公司管理的资本额达到PE/VC行业总资本的53.6%,其次由金融机构控制的17家公司也扮演着重要的角色,管理着行业总资木36.8%。这基本与欧洲相似,在欧洲的750家PE/VC机构中,有66%的企业是公司制的,但是由金融机构控股的公司只占总数的19%,而合资企业和政府全资拥有的公司则为数众多,分别占到总数的8%和7%。

(2)从机构所属国别来看,在巴西的PE/VC机构中,占绝对多数的是巴西本土机构(72.2%), 管理59.7 %的资本,其次是美国公司(15.4%), 管理着34.7 %的资本。两者所管理的资本之和达到投资在巴西的全部PE/VC资本的94.4%。这揭示了美国和巴西在PE/VC市场之间的紧密联系。

(3)在产业的区域性分布来看,掌控着巴西PE/VC产业98.6%资本的公司都聚集在圣保罗和里约热内卢。更进一步,这部分风险投资中的66. 8%被27家公司控制,这些公司全部位于巴西的金融中心圣保罗的Faria Lima和BerriniAvenues。区域的集中性是PE/VC行业的典型特征。在美国,Silicon Volley 和Route 128这两个高科技产业中心能够获得34%和15%的风险投资。巴西PE/VC机构的集中性与提供金融服务的中介机构的地城集中性有关,同样也与潜在的投资合伙人以及风险投资公司并购者的集中性有关。再者,巴西的PE/VC产业还具有资本集中性。巴西最大的前十家机构拥有总资本的68.6%,而最小的50家机构只掌握总资本的20. 1%。据美国国家风险投资协会(2005) 的数据显示,在美国资本同样具有集中性。在NVCA的全部476家会员中,有62家拥有超过10亿美元的资本,最高的可达65亿,而规模最小的247家机构的资本均不超过1亿美元。

第二,PE/VC的投资对象。

截至2004年12月,在总共90家PE/VC机构中, 77家机构总共投资了265 ;家公司,其余13家风险投资机构则仍然维持着他们最初的投资。这265家源自315笔交易,这说明其中的233家接受风险投资的公司都只有一位PE/VC投资人,其余45家公司则受到2~5位投资者的联合投资。因此,在巴西只有不足30% (92/315) 的交易是通过联合投资的形式实现的,而在欧洲这一比例可达50%。这一比较说明,在巴西,PE/VC机构问的合作还非常少,这或许是出于激烈的行业竟争和建立信誉的强烈期望促使企业更愿意采取独立投资。

在PE/VC投资领域,IT和电信(尤其是软件)是最受青睐的行业,PF/VC这种投资形式更倾向于帮助那些具有高成长性和创新性的企业融资。而在巴西,PE/VC基金近乎平均地投资于包括高新技术产业和传统行业在内的各个产业部门中。根据0ECD(2005)对29个国家风险投资基金投资方向的调查结果显示,在其中19个国家,有超过40%的风险投资基金被投向IT、电信、生物科技和公共卫生行业。在美国,这些行业获得风险投资的比例超过70%。欧洲接受风险投资的企业有30%集中在软件和互联网行业,在巴西这. 比例为22. 1%;对工业产品部门的投资额在欧洲风险投资公司的投资组合中所占的比例为11%,巴西则为8.7%。两者最大的差别在于风险投资公可对生物科技和医药行业所给予的关注度上。对这两个部门的投资额在欧洲风险投资公司的投资组合中占到14%,在巴西的仪为4. 9%。有研究指出,PE/VC 机构倾向于根据产业部门的细化而实行专业化投资,但是在巴西,接受风投最多的三个部门所获得的全部投资额只占全部投资额的45%,与欧洲的55%相比,说明巴西的PE/VC经理人并未选择产业部门专业化的投资策略,而是采取了更一般化的投资方式。

PE/VC这种投资形式被设计出来是为了给那些处于早期发展阶段、信誉尚未建立起来、有形资产比较匮乏、现金流呈负的状态的企业提供融资的。然而根据企业发展的需要,许多处于成熟阶段的企业也同样成为PE/VC机构的投资对象。在巴西,有41. 1%的企业是在早期阶段通过种子资本(13.7%) 或者创业资本(27.4%) 的形式接受其第一笔风险 资金的注入,而37.3%的公司是在扩张阶段接受的风险投资,在成熟阶段接受风险投资的企业为16%,其他阶段如并购、管理层收购、过桥融资等只占到5. 7%。欧洲的风险投资更集中于早期阶段,有42%的成员企业是通过创业资本的形式获得的风险基金,有17%的成员企业是以种子资本的形式获得的风险基金。美国NVCA (2005)的一项调查显示,其成员全部风险投资的51.5%投向了处于发展初期的企业,表明美国PE/VC产业也倾向于向那些处于早期阶段的企业提供融资。

第三,PE/VC基金来源。

巴西风险投资基金的主要来源有以下几个: 17 2%来自养老基金,其中来自巴西国内的养老基金占据了主导地位,占全部养老基金的78%; 15.9%来自公司企业,其中的43%来源于外国公司;还有10. 3%是来自银行,尤其是跨国投资银行;剩余的部分则来自于基金中的基金(Fund of Funds)、保险公司、信托、捐赠和个人财富等。另外,政府部门通过几个专职机构(如FINEP, BNDES ,SEBRAE and Banco do Nordeste)向30家风险投资基金提供2.55亿美元作为发展基金,抵当类似角色的若干多边机构也向在巴西运营的20家风险基金提供了1.31亿美元的发展基金。在美国,养老基金也是PE/VC产业的最为主要的投资者,而欧洲的PE/VC产业则更多地依赖银行、保险公司和政府机构。

在美国,如果基金合伙人同时担任基金管理者,那么他需要向自身基金投资1.0%,以使自身利益与投资者的利益高度关联,从而获得投资者的信任。在巴西,这种自我投资比例达到5%,尤其是在外部投资者与基金合伙人合资的27家风险投资基金中,这一比例高达14.5%。这一差异表明,在一个尚未成熟的PE/VC产业中,由于PE/VC公司尚未积累起坚实的信誉基础,同时权利义务的执行环节还较为薄弱,风险基金必须以更大的比例的自我投资作为手段以吸引投资者。

第四,PE/VC 的退出机制。

2004年和2005年,有16家PE/VC支持的公司通过IPOs实现退出,包括Natura (化妆品),Gol (低成本/低票价航空公司),ALL (铁路和物流),DASA(实验室服务), CPFL ( 发电和配电),TAM (客机),Submarino. com (互联网分销商),Localiza(租车)和UOL(互联网服务提供商),这些公司在股票市场的融资额占巴西股票市场融资总额的50%以上,这说明巴西的PE/VC产业已拥有足够的经验和规模对股票市场发挥更大的影响力。但是在巴西主要的退出机制还是出售和回购。在美国,风险基金主要通过IPOs方式完成其退出,而欧洲的风险基金公司则有30%是通过出售的方式完成退出的,只有5%采用股票市场退出。