当公司拥有债务时,在股东和债权人之间就产生了利益冲突。为此,这会诱使股东寻求利己的策略。在公司出现财务困境时,利益冲突扩大,给公司增加了代理成本。我们接下来描述股东用于损害债权人的三种利己策略。由于这些策略会降低整个公司的市场价值,它们的代价高昂。

利己的投资策略1:留高风险的动机濒临破产的公司经常喜欢冒巨大的风险,因为它们知道自己正操纵着他人的财富,为理解这一点,假想有一家杠杆公司,正考虑两个互相排斥的项目:一个低风险,一个高风险。未来有两个等可能的结果:繁荣和衰退。公司正处于如此严A的困境之中,以至于如果遭到衰退打击,选择其中一个项目将使公司濒临破产,

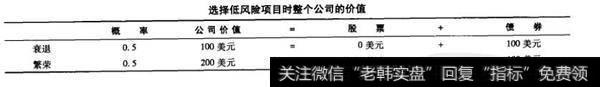

而选择另一个项目将使公司实际上陷入破产。若选择低风险项目,整个公司的现金流量可表述如下:

若出现衰退,公司价值将是100美元,而若出现繁荣,公司价值将是200美元。公司的预期价值为150美元(=0.5x100美元+0.5x200美元)。

公司已承诺付给债权人100美元。股东将获得总盈利与支付给债权人的金额之间的差额。换言之,债权人拥有对盈利的优先索取权,而股东拥有剩余索取权。

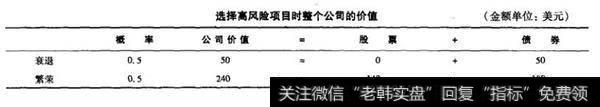

现在假设另一种情形,用高风险项目替换低风险项目。盈利和概率如下:

公司的预期价值是145美元(=0.5x50美元+0.5x240美元),低于低风险项目时的公司预期价值。因此,若公司为完全权益,将选择低风险项目。然而,要注意股票的预期价值在高风险项目时是70美元(=0.5x0美元+0.5x140美元),而在低风险项目时仅为50美元(=0.5x0美元+0.5x100美元)。已知公司当前的财务杠杆状况,即使高风险的项目有一个较低的NPV,股东也将选择高风险项目。

关键在于:相对于低风险项目而言,高风险项目在繁荣期使公司价值增加,在衰退期使公司价值减少。在繁荣时期,股东获得公司价位的增加值,因为无论选择哪一个项目,债权人都获得全额偿付(得到100美元),相反,在衰退期,债权人损失了公司价值下跌的部分,因为在选择低风险项目时,债权人获得全额偿付,而选择高风险项目时,他们只获得50美元。总之,在衰退期,无论选择低风险项目抑或高风险项目,股东都将一无所获。因此,金融经济学家们认为股东凭借高风险项目的选择来剥夺债权人的价值。

一个或许不足凭信的故事说明了这个观点。在联邦快递刚成立的前几年里,公司财政近于崩溃。创始人弗雷德里克·史密斯在绝望中带着20000美元公司资金到拉斯维加斯,他在赌桌上盛得了足以使公司生存下来的资本。但假若他赌输了,当公司破产时,银行可能仅获得20000美元。

利己的投资策略2:投资不足的动机濒临破产的公司经常发现新投资会以牺牲股东利益为代价来补偿债权人。或许最简单的案例是一个濒临破产的房地产所有者,如果他自己拿出10万美元整修建筑物,建筑物的价值能增加15万美元。虽然该投资的净现值大于0,但如果价值的增加并不能阻止破产,他将拒绝此项投资。他会问:“我为什么应该用自己的资金来增加一幢不久将被银行收回的建筑物价值?”

我们用一个简单例子使该论点正式化。考察表17-1所描述的公司,该公司必须决定接受还是拒绝一个新的项目。表中的前面两列是无项目时公司的现金流,企业在繁荣时可收到现金流5 000美元,在衰退时可收到现金流2 400美元。由于企业必须支付本金与利息共4以拍美元,在经济衰退的情况下,公司将会违约。

表17-1举例说明投资不足的鼓励

相反,在表格中的接下去两列,公司将发行权益来投资新项目,在两种状态之下,均会带来1700美元的现金流。即使在经济衰退的情况下,这也足于阻止破产发生。由于1700美元大大高于项目的成本1000美元,因此,其在任何可行的利率下,均有一个正的NPV。显然,一个全权益的公司将接受这个项目。

然而,此项目损害了杠杆公司股东的利益。为理解这一点,假设老股东愿意投资1000美元,无项目时股东利益的预期值是500美元(=0.5x1000美元+0.5x0美元)。有项目的预期值是1400美元(=0.5x2700美元+0.5x100美元)股东利益仅增加了900美元(=1400美元-500美元),而成本是1000美元。

去什么一个NPV为正的项目伤害了股东?关键在于股东贡献了1000美元的全部投资,却要与债权人一起共同分享盈利。如果出现繁荣,股东获得全部收益。相反,在衰退期,债权人获得项目的大部分现金流量。

利己策略1的讨论颇似利己策略2的讨论。在两种情形下,杠杆公司的投资策略不同于无杠杆公司的投资策略。因此,财务杠杆导致投资政策扭曲。无杠杆公司总是选择净现值为正的项目,而杠杆公司可能偏离该政策。

利己投资策略3:撇脂另一个策略是在财务困境时期支付额外股利或其他分配,因此剩余给债权人的资产将较少。这被称为撇脂,一个源自房地产的术语。策略2和策略3非常相似。在策略2中,公司选择不增加新权益。策略3则更进一步,因为此策略实际上通过股利收回权益。

利己策略总结 仅当有破产或财务困境的可能性时,才发生上述扭曲策略。因此,这些扭曲策略不应影响诸如通用电气这样多样化经营的一流公司,因为对其而言,没有破产的现实可能性。换言之,通用电气的债务实际上是无风险的,与其所选择的项目无关。对于由国家公用事业委员会保护的受竹制公司而言,可得到相同的结论。相比之下,风险行业中的小企业,比如计算机,则更可能经受财务困境,从而受到这种扭曲的影响。

由谁支付利己投资策略的成本?我们认为最终是由股东承担。理性的债权人知道当财务危机逼近时,他们不可能指望从股东那里得到帮助。相反,股东很可能选择减少债券价值的投资策略,相应地,债权人通过要求提高债券的利息率来保护自己,由于股东必须支付这些高利率,他们最终要负担利己策略的成本。就面临这些扭曲策略的公司而言,难以获得债务而且代价高昂。这些公司将拥有较低的财务杠杆比率。

股东和债权人之间的关系非常类似于20世纪30年代的慷慨赞助商Frrull Flynn与电影明星David Niven之间的关系。据报道,Niven曾说,关于Flynn,幸运的是你确切地知道你与他的关系处于什么状况。每当你需要他的帮助时,他总是让你失望。