华东医药是一家化学药公司,和龙头恒瑞一样,是我国成立最早一批大型制药企业,有区别的是,恒瑞的专业领域是抗肿瘤、麻醉药等领域,而华东医药主要是深耕专科、慢病及特殊用药等领域,因此导致华东医药面对的市场不如恒瑞医药大。

但值得一提的是,在最近几年行业政策影响下,华东医药的医药制造业务要稳于恒瑞医药,并且现在也趋于反转。

如下图,恒瑞医药总营收就是医药制造收入,华东医药除了制造业务还有商业业务,我们主要对比制造收入;

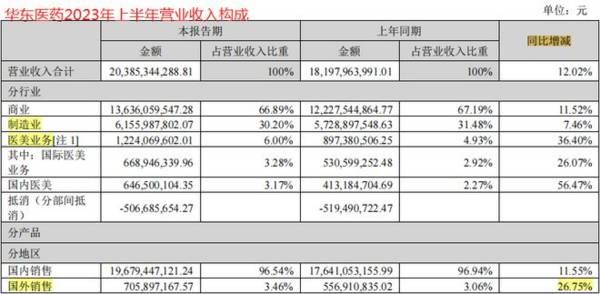

2018-2022年间,恒瑞医药营收复合增速为5.13%,华东医药营收复合增速为8.33%,截至2023年上半年,华东医药制造业收入增速为7.46%,相比2022年上半年2.31%的同比增速也在提升。

那么对比之下我想说的是,为何华东医药表现好于恒瑞医药,估值却低很多?

截至本周五收盘,华东医药的滚动PE约为25.5倍,股价也几乎到达近一年多新低,而恒瑞医药的估值为62倍,即除了净利润规模的差距,估值差成为华东医药市值小于恒瑞最主要的原因。

截至目前,华东医药的市值仅为恒瑞的25.9%。

不得不说,要想搞清楚这个问题,我们就必须探究华东医药的潜力。

1、制药业务反转背后:多年研发投入助力创新转型

为了获得持续的发展,华东医药也躲不开创新转型这条路,哪里能创新,华东医药就向哪里使劲,于是现在的创新定位定位到了三个领域:肿瘤、内分泌和自身免疫。

但不用想也知道,肿瘤和自身免疫都不算华东医药的强项,2019年6月新一届董事会换届,公司才正式开启创新布局之路。

其中值得注意的是,2019-2022年间,虽然利润表中的研发费用增长不太明显,但相比于2018年还是有明显提升的,同时为了加快研发速度,华东医药明显增加了外部新药技术及权益引进等研发支出,2022年约有14.84亿元,甚至超过直接研发投入金额,只不过这14亿多被企业放在了资产负债表中。

在此基础上,华东医药的创新局面已经发生了明显的变化:

从管线数据来看,截止目前,华东医药储备在研创新药及生物类似药项目51款,其中5款产品处于Ⅲ期临床阶段,3款产品处于Ⅱ期临床阶段,为中长期发展提供动能;

从产品上市情况来看,大家目前关注比较多的利拉鲁肽糖尿病适应症、减肥和超重适应症分别在2023年3月和6月上市,均为国内首批,有望产生较大的增量,除此之外公司引进的全球首款ADC药物索米妥昔单抗、从美国Kiniksa引进的全球首创唯一ARCALYST分别在今年3月份、6月份递交pre-BLA(上市申请准备),以及用于晚期非小细胞肺癌的药物迈华替尼也有望在今年申报上市,新产品的商业化蓄势待发;

从业绩数据来看,除了制药业务收入增长整体有望反转,华东医药的国际化制药业务也值得一提,而其中除了药品国际化外,医美业务或是最大推动力。

2、医美业务成二次增长曲线,迎来成长阶段

和药品自研+引进逻辑不一样,华东医药作为一个“行外人”,其发展医美业务是通过合并开始的,分别在2018年、2021年、2022年合并英国专业化医美公司Sinclair、西班牙能量源型医美器械公司HighTech,以及专注医美无创及微创能量源设备的美国Viora公司,成为华东医药最主要商誉来源。

基于领先的技术以及全球化布局的定位,华东医药的医美业务快速发展。

国际医美业务稳步快速增长,并且在2022年首次实现经营性盈利,据悉,注射剂及能量源设备业务均超额完成全年计划,国际医美营收规模达到11.44亿元,2023年上半年营收增速为26.07%;

国内医美业务发展也不甘示弱,得益于子公司Sinclair产品在国内的获批,最近几年营收增速还要快于国际业务(本身盈利能力也更强),其中进口再生类医美产品Ellansé伊妍仕(又叫少女针)于2021年8月正式在国内上市,直接催动了华东医药国内医美业务的加快,截至2023年上半年,国内医美营收增速仍有56.47%,维持快速增长趋势。

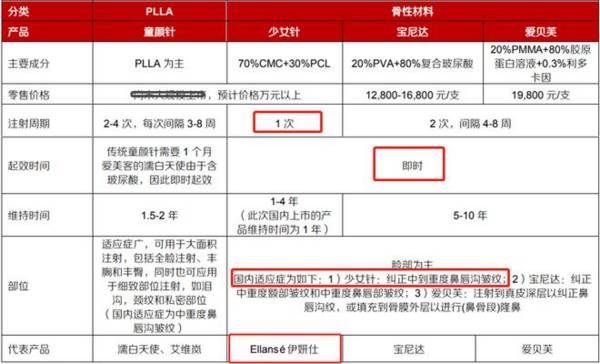

值得一提的是,Ellansé伊妍仕踩上了轻医美、抗衰老的风口,并且从产品角度来说,因为所用材料可以降解、使用体验(效果)好等原因,在再生美产品中具有良好竞争力。其对传统玻尿酸(也称为透明质酸)具有补充甚至替代作用,定位于高端医美产品。

如下图,市面上一共约有5款再生美产品,其中爱贝芙还是不可降解的材料,华东医药的伊妍仕几乎可以同比国内医美龙头爱美客,区别在于爱美客有两款再生美产品(濡白天使和宝尼达),以及其他医美产品也布局较多(玻尿酸产品嗨体、爱芙莱等、可提拉紧致的埋植线产品等),爱美客的医美产品整体上市较早。

所以,如果将华东医药的医美业务与爱美客对标,华东医药的医美业务显然也是有想象力的。

据悉,欣可丽美学平台为华东医药在国内的医美业务运营中心,截至2023年6月底,欣可丽美学签约合作医院数量已超600家,企业产品覆盖面有望不断扩大,而据统计,我国正规医美机构约有1.1万家(实际很多违法违规医美机构),华东医药的产品渗透率才刚刚起步;已知爱美客国内一共覆盖约5000家医疗美容机构。

除此之外,华东医药的医美业务也在起步中,除了国际业务,国内业务便是非常重要的一点,目前涉及注射剂、埋线、能量源设备等诸多产品(如下图),备受关注的除了少女针外,还有未来会上市的身体填充注射再生产品lanluma、高端玻尿酸产品、面部提拉产品,以及诸多能量源设备,其中也有了上市产品,酷雪Glacial Spa(从源头低温精准抑制黑色素合成和转运,于2022年1季度上市)。

截至目前,华东医药在全球范围内已拥有“无创+微创”医美领域高端产品36款,其中已上市24款,产品组合覆盖面部和全身注射填充、能量源类皮肤管理、身体塑形等非手术类主流医美领域。

在这里补充一下医美行业的发展数据。

弗若斯特沙利文数据显示,中国医疗美容市场的市场规模自2017年的人民币993亿元增至2021年的人民币1891亿元,年复合增长率为17.5%。中国医疗美容市场的增长率远高于全球市场;

2016-2020年,中国非手术类医美行业市场规模从308亿元人民币增长至773亿元人民币,年复合增长率达25.9%,占比由39.7%增至约50%,预计未来仍将持续增长。

3、华东医药的投资价值分析

最后,做个总结。

短期来看,华东医药目前受到医药行业FF事件以及市场大环境影响,估值有所下跌,从历史数据来看,虽然华东医药当前的估值不算高,但历史规律不会突然发生改变,所以作为参考,估值低于24倍或是当前比较合理的价格。

另外长期来看,我认为华东医药还是有投资价值的,尤其是以业绩为主带来的戴维斯双击逻辑(业绩和估值都有提升逻辑)。其中华东医药估值低的逻辑便和企业潜力、业绩数据密切相关,因为低盈利能力的医药商业业务等原因,华东医药的净利率明显偏低,但这并不能否认华东医药的医药工业以及医美业务的发展潜力,还有今天文章没提到的工业微生物业务,华东医药堪称恒瑞和爱美客的结合体,公司发展具有向上趋势和潜力。