喇叭形整理形态是三角形形态的一种变形,较为少见,实质为三角形的扩散形形态。随着时间的推移,成交量逐步放大,反映市场参与者众多,热情失控,喇叭形形态往往出现于市场大顶附近,而在极少的时候成为底部形态。

1.喇叭形形态的形成原理

喇叭形形态是由于投资者冲动的投机情绪所造成的,通常在长期性上升阶段的末期出现,在一个缺乏理性和失去控制的市场中,投资者受到市场炽烈的投机风气所感染,当股价上升时便疯狂追涨,但当股价下跌时又盲目地加入抛售行列演狂杀跌。这种市场极度冲动和杂乱无序的行动,使得股价不正常地狂起大落,形成上升时高点较前次为高,低点则较前次为低,也容易产生成交不规则及巨额差幅成交量,反映出投资者冲动的买卖情绪。

2.运用时应注意的问题

投资者在运用喇叭形形态时应注意以下几个方面:

(1)喇叭形形态如果形成向上突破时,就可能会形成其他形态,因而不适用于喇叭形的理论。

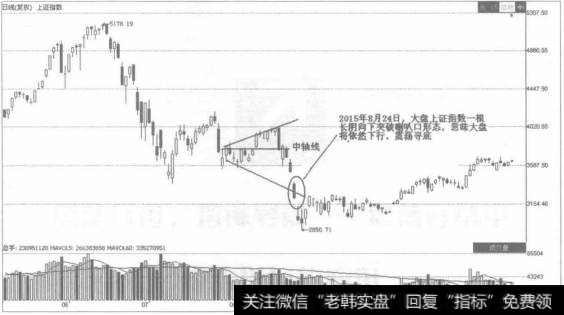

(2)喇叭口形态形成之后。如果股价在反弹讨程中寻到喇叭形中轴线的反压而没有能够继续向上运行,往往预示着调整的开始,如图所示。

(3)喇叭形形态形成之后,股价往往会出现较大幅度的调整,其调整的幅度会远远超过喇叭形形态的高度。

(4)喇叭形形态的突破往往不需要量能的配合。

(5)喇叭形形态如果是中继性形态的话,一般只会出现在4浪的整理过程中。如果延续原先的方向突破,其运行的高度相当有限。

股价在喇叭形形态之后的下调过程中,肯定会遇到反扑,而且反扑的力度会相当大,这是喇叭形形态的特珠性。但是,只要反扑高度不超过下跌高度的一半,股价下跌的势头还是应该继续的。