成长型股票派

成长型股票派认为,当一家公司成长时,其股价会对其增加的每股收益做出反应,增加的每股收益是伴随着公司的成长而出现的,尽管这种反应并非那么有规律性。在公司有足够发展的前提下,该派别认为,不管刚开始时的股价如何,预期股票价格会上涨。增加的每股收益使得市盈率越来越低,直到股价不得不对此做出反应,这就像被堵住的泉水突然被释放。最坏的情况出现在20世纪60年代和70年代的早期,这些派别的代表们持有大量成长型股票,当公司的成长不如预期迅速时,股价就开始下跌了。

该理论有两个缺陷。第一个和低市盈率派一样——预测每股收益是很难的,哪怕是提前一两个季度。分析家时常碰到令他们尴尬的情况,事情的发展和他们的预期并非一致。

第二个缺陷——不太好理解,即使你对每股收益的预期是正确的,股票有可能表现并不好。为什么?股票价格包含了对未来每股收益的折现,对未来每股收益的预期可能已经体现在当前的股价中。这应了一句老话:“市场包含一切信息。”如果股票是公认的成长型股票,那就更可能出现上面的情况了。

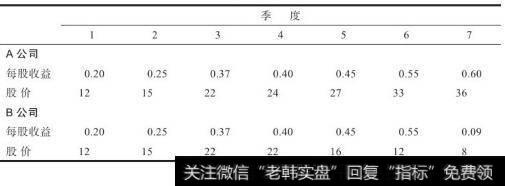

如果公司在未来一两年出现问题的话,正确的预期不一定会换来公司股票价格的上涨。市场包含一切信息,这就是市场的魔力。股价常常远在公司的收入达到顶峰之前就已经到顶了。考虑表3-1中两家假想公司同一时期的股价。

表 3-1

A公司的每股收益持续上涨,但是无任何规律性,并且其股价是每股收益的60倍。(当然,真实的世界不会如此精确,只要有利于我们的分析即可。)B公司除了最后一个月外,其他每个月有着一样的每股收益,但其股价在每股收益开始下降前就已经达到顶峰了。尽管我们不能合理地解释有效市场,但是它也能够预测未来的变化,虽然是以粗糙的形式。这一原则被学术界广泛接受,并形成了随机游走学派。

不管是在低市盈率法中,还是在成长模型中,对每股收益正确的预测都能令使用者得到某种程度的成功。如果它们一无是处,早就被淘汰了。

但是残酷的现实使它们的表现不是很出色。几乎所有人都在用它,但极少有人得到额外收益。利用市盈率法不可能找出超级强势股。成为超级强势股的最低标准是在5年内获得至少3倍于成本的收益。[2]这意味着每股收益至少以每年25%的增长率持续上涨,且在整个期间市盈率不会下降。虽然不可想象,但十有八九错不了。

作为超级强势股的极端情形,需要有这样的潜力:3年内每股收益上涨10倍。这意味着每年115%的增长率,并将持续3年,这太难以想象了。

如果去掉每股收益,你如何评估一家公司?如果拿走每股收益,大多数的金融机构将无法评价一家公司。问一问股票经纪人,如果不能得到每股收益数据作为基础,他会怎样评估一家公司,你将得到非常有趣的答案。

随机游走学派好像已经建立一个完美的解释使我们放弃。如果你已经放弃,我建议你加入他们,合上书,关上灯。

见前言中提及的超级股票的原始定义。