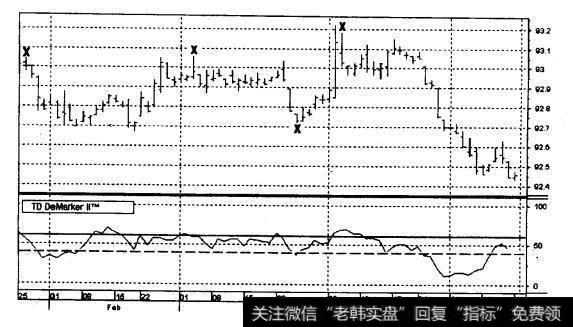

大多数振荡指标都有一个以上可选作市场应用的时间设置,TD De-Marker II也不例外。图6.7显示的是标准普尔500指数2000年6月的期货。该图采用一个8价格棒线的设置,展示了该设置多么好地分别吻合了40和60的超卖和超买水平。考察一下该图,从1999年12月份到2000年4月份期间,显示出在超买临界值之上和超卖临界值之下的价格运动明确地确定了市场顶部和底部。例如,1999年12月后期的最高点在意料之中,1月中期和3月以及4月后期的最高点也都不出所料。1月早期和晚期之间的最低点,以及2月份和4月中的最低点,根据TD DeMarker Ⅱ振荡指标,都可以将他们成功地分离出来。

图6.7 标准普尔500指数期货1999年12月15日-2000年6月1日(日线)

图6.8显示了IBM公司股票的活动,该图同样成功地识别了底部和顶部。3月初的最低点,3月下旬的最高点,以及4月中的最低点都被清晰地识别出来。当采用TD REI和TD DeMarker I时,剖析价格活动就会进一步提高该标准的实用性。例如,人们可以通过在振荡指标跌到下限之下后等待其移到下限之上,以及通过在最高点抓逆转—第一次进入上限区域后跌到上限之下,来改善时机的选择。其他着眼于价格联系而不是振荡指标运动的技术(如那些前面所讨论过的技术)也可以采用。

图6.9再次展示了该振荡指标在确定超买和超卖时机区域上的有效性。2000年3月初和4月初,振荡指标所给出超买示数识别出了欧元的最高点。然而,5月份,超过6天的超卖时间长度暗示了持续期延长,并且有可能从过度超卖回到中性状态,然后在价格底部完成前再次跌入适度超卖状态。

图6.8 国际商业机器公司(IBM)2000年2月1日-5月10日(日线)

图6.9 欧元期货2000年1月25日-5月15日(日线)

主要注意事项

在将超买或超卖振荡指标应用于市场交易之前,许多这些工具应用之外的因素应该提醒注意。不仅振荡指标的构建至关重要,而且振荡指标循环运动过程的解释也很重要。例如,振荡指标驻留在超买或超卖区时间的长短就如它是超买或超卖本身一样重要,因而持续期的概念非常重要。如果采用一个以上的振荡指标,那么它们就必须完全同步。

构建TD REI,TD DeMarker I和TD DeMarker Ⅱ的目的都是为交易者在交易中的时机选择提供有力的武器。正如图例中所显而易见的那样,本章的振荡指标能够并且经常相互独立而有效地工作。但是,将这些振荡指标结合起来使用会增强你的信心,并会极大地简化你在时间安排以及低风险买入和卖出时机选择上所做的工作。