外汇短线交易者的两次飞跃路线

交易者倾向于将一种本来可以产生较高回报的标的卖掉,而将一种本来不能产生较高回报的标的留下来,实验结果表明交易者倾向于实行与最大化财富策略背道而驰的策略。

—约翰.诺夫辛格

任何一个外汇短线交易者都必然在经历两次飞跃之后,才找到属于自己的持续盈利道路,请看图1-2-1, 这是外汇短线交易者两次飞跃路线图。信念决定了交易者的态度,而态度决定了交易者的行为,有效的行为和无效的行为根源于有效的信念和无效的信念,这是绝大多数外汇交易者所忽略的一个重要问题。为什么这么多的外汇交易者都无法找到有效的外汇交易之路,最为关键的原因在于他们始终无法克服某些对于交易来说无效的信念。赢家之所以能够成为赢家,在于他们能够克服某些阻碍交易持续盈利的信念,当然这种克服既有认知层面的,也有行为层面的,从各个层次入手重塑交易心智才行,没有经历行为层面的重塑是空洞的。

请看图1-2-1,在交易场上,输家和赢家的最根本区别在于信念上,基本而言我们与一个交易者聊上一个多小时,就知道这个交易者是输家还是赢家,这些东西是没法掩藏的,你在哪个层次,从你的言谈论点中就会知道,这是无法伪装的。输家非常看重行情判断,他们的绝大部分精力都集中于行情分析本身,他们对于涨跌和转折点非常关注,关注行情研判是输家信念和价值趋向的外在总表现。输家喜欢向权威询问行情研判的方法和特定品种的行情走势。赢家最为看重的是仓位管理,当然也不意味着可以省略行情分析,仓位管理最为具体的表现就是对于交易进场、出场、仓位加减的操作。输家将胜算率的高低当作交易水平评价的唯一标准,他们基本上忽略了其他的评价标准,他们全力追求最高的胜率,大众媒体和“大师们”更是推动了对高胜率的追求,市面上售卖的交易软件都在强调其胜率超越了90%,而那些兜售自己课程的“大师们”也在不断宣扬自己课程可以带来的超高胜率。

真正的赢家摆脱了这一误区,毕竟我们在小时候习得的“高胜率追求”(少犯错误,多做正确的事情)影响了绝大部分的交易者。我们所说的简单的纯技术交易赢家,其胜率都不高,在30%到50%之间。较之于胜率,赢家们更加注重风险报酬率,在某些情况下风险报酬率等价于盈亏比,也就是平均盈利除以平均亏损得到的数值,我们简称为报酬率。赢家注重较高的风险报酬率。输家的信念和价值观导致他们普遍追求高胜算率,而赢家的信念和价值观导致他们普遍追求高报酬率。

输家追求高胜算率的态度,使得他们在具体操作中倾向于快速兑现利润,同时继续持有浮动亏损的头寸。为什么快速兑现利润可以提高胜率呢?毕竟,如果你将盈利目标降到很小的幅度时,就能够尽可能多地盈利出场。为什么继续持有浮动亏损头寸可以提高胜率呢?第一,交易的盈亏一般是在平仓时论定的,输家认为不平仓就没法断定最终的输赢;第二,大部分浮动亏损头寸基本都会重新回到进场点,特别是外汇日内交易中的头寸。但是,这些输家忽略了关键的一点,那就是极少数几次的“例外”会让他们此前的盈利前功尽弃。曾有位交易界同行用“千日拾柴一日烧”来形容这些输家的操作方式,他们往往在一次交易中将前面賺取的利润;(甚至连同大部分本金)亏光。“止盈”是输家字奥中使用得非常频繁的一个词语,“止”具有很大的误导性。

赢家将一个良好(至少恰当)的风险报酬率放在最为重要的位置,所以他们的策略是“截短亏损,让利润奔腾”,对于日内交易而言,要尽量做到“足盈” ,这与人类的天性相悖。

外汇短线交易者的第一次飞跃围绕着如何截短亏损展开的,这涉及到恰当止损点的设置问题,外汇短线交易者的第二次飞跃围绕着如何赚足盈利展开的,这涉及到出场管理问题。

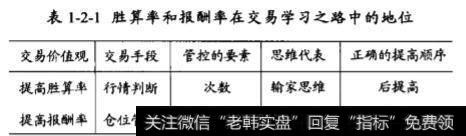

人类的天性使得交易者在学习道路之初非常重视胜算率,这就将他们导向了以行情判断为核心的交易手段上,他们着重把握交易次数上的输赢分布,这种思维是典型的输家思维,如表1-2-1所示。正确的交易学习之路应该首先着重于提高每笔交易的风险报酬率,也就是盈利空间相对于亏损空间的比率(一般而言就是盈利出场点到进场点距离相对于亏损出场点到进场点距离的比值),在获得了恰当的报酬率之后再去提高胜算率。赢家的思维是从仓位管理,具体而言是从类似于凯利公式这样的角度出发去把握整个交易流程的学习。

追求胜率并不是不对,只追求胜率,或者在交易之初就全力追求胜率则是错误的做法。请看表1-2-2,赢家和输家的不同价值偏向导致他们踏上一条截然不同的学习之路。亏损交易者在学习之初就不断寻找那些胜算率几乎完美的秘密策略,江恩理论、神奇指标、完胜策略、交易秘笈、高级软件都是他们追逐的对象,他们基本上都忽略了风险报酬率。他们之所以踏入这条死路最为重要的原因是他们头脑中那些限制性的价值观,其中最为重要的一条就是:胜率是衡量交易者水平高低的唯一标准。成功交易者的学习之路是这样的:首先想办法提高报酬率,然后在固定恰当报酬率的前提下再提高胜算率。赢家具有的是能量性的价值观,这就是将报酬率看作是衡量交易者水平的最重要的工具。

谈到外汇短线交易者的两次飞跃路线,不得不谈到胜算率和报酬率的问题,而要追溯到根本上,则必须理解“信念—行为—结果”之间的逻辑关系,这么多的交易者之所以失败,最为关键的原因是他们直接追求结果,忽略了信念对于行为和结果的制约过程。请看图1-2-2,要想盈利,就不能直接追求盈利本身,而应该以导致盈利的行为和信念作为追求对象。我们应该以技术性目标,而不是绩效性目标作为努力的方向,这就好比打网球的时候我们应该以正确的姿势作为目标,而不是以打赢作为目标,如果你满足技术性目标,则绩效性目标自然就来了。相反,如果你以绩效性目标作为追求对象,则往往会违背正确的资金管理规则,同时会扭曲自己的交易心理。图1-2-2 中,我们可以看到典型的失败交易者的“信念—行为”体系,你看看自己是不是这样的。

我们从小就被养育在一个“不犯错误就是最大的成就”的环境中,在东亚儒家文化圈中更是如此。父母和老师有意无意地向子女灌输“少犯错误的人就是优秀的人”这类概念,很多激励方式是惩戒错误行为,而非奖励正确行为。当我们踏入交易界的时候,自然而然地会认为“赚钱就是胜率高的结果”。于是,我们将高胜率当作交易中最值得追求的目标。为了提高胜率,我们迅速兑现浮动盈利,同时继续持有那些浮动亏损的仓位,归结起来就是“截短利润,让亏损奔腾”,长期下来平均亏损肯定大于平均盈利,风险报酬率就会很差。