3月6日,媒体曝出了“超5万亿规模的设备更新”的消息。此消息一出,引起市场热议。

从内容看,本次主要包括四大方面,分别是设备更新、消费品以旧换新、回收循环利用和实施标准的提升等。

除了扩大需求增大市场规模之外,更重要的是推动大规模设备更新,将直接鼓励制造业企业增加资本开支与扩大生产。

设备端的投资周期在20年左右,本次的更新换代,相当于指出了未来20年的投资方向,为拉动经济发展指明道路。

可以说5万亿这个数字足够大、足够投资者亢奋了!

在5万亿大市场中,哪些方向更具成长性?

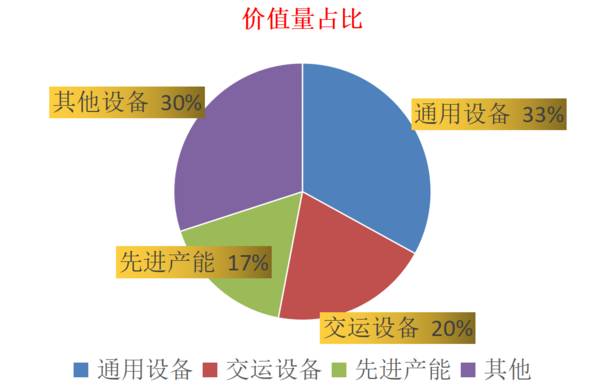

从市场价值量的占比角度看,价值量占比最大的有三条:

第一是通用设备。

本次政策最主要的出发点是鼓励制造业企业“增加资本开支”“扩大生产”,与之对应的是工业设备。

近日大规模换新叠加新质生产力催化的“高端制造中的数控机床”的需求将会明确增加。

第二是交运设备。

从铁路设备的周期角度来看,2013-2017年是高速铁路的高速发展时期,动车组平均寿命在10年左右。

且2020年动车组高级修招标项目中第一次出现五级修,我们认为2024-2025年我国动车已进入维修更新关键阶段。

国内龙头公司:中国中车、中国通号等。

船舶设备的周期提前与铁路设备,从2018年世界第三大造船厂,日本造船厂破产倒闭就可以看出,造船业早已出清。

上一波造船高峰还是2008年的次贷危机之前,按照轮船15年的平均使用寿命看,轮船的新机代替已经刻不容缓。

预计在2024年环保政策将持续加速,高污染高能耗船舶更新迭代的助攻下,新一轮船舶周期有望加速开启。

第三应重点关注“技术突破”与“先进产能”需求。

近年来,内外部环境复杂多变,为了在未来发展和国际竞争中赢得战略主动,芯片、半导体设备、高端医疗设备等核心关键领域的独立自主叠加更新替换的政策,国产代替在必行。

芯片设备龙头:中微公司、北方华创、华海清科。

世界医疗设备龙头:迈瑞医疗、联影医疗。

交运设备、通用设备、先进产能,谁的需求弹性最大呢?

由于我国是工业制造大国,制造业设备价值量占比肯定是最大的。数据统计2023年规模以上工业企业资产已超过160万亿元。

因此我们从“存量替换需求”与“设备生命周期”这两个角度来推算。

机床、锅炉、油气设备、纺织设备、工程机械、铁路设备等受到更新需求带动弹性较强,设备更换需求相对于2023年,同比增加100%以上。

其中机床弹性居首达129%,其次则为锅炉设备达120%。

主要原因是,机床生命周期为8到10年,上一轮周期高点为2011年到2014年。

目前国内存量替换需求旺盛,23年金属切削机床产量55万台,而面临寿命到期的机床设备达70万台,已经出现供需缺口。

预计2024年在设备更新政策的支持下,供需缺口将放大,设备更换需求相对23年的弹性高达129%。

而锅炉设备更新换代的主要原因是“能耗”与“环保”问题突出。

根据官方统计,我国锅炉、电机、电力变压器、制冷、照明、家⽤电器等主要用能产品设备保有量超50亿台,年能耗量占全国能耗总量的80%,因此是未来技改和更新的重要方向。

机床设备的增长空间集中在哪里?

回顾2009年“机床04专项”政策。

从2009年至2016年,财政资金投入91.14亿元,累计申请发明专利3956项,三年内数控机床产量翻倍以上增长,数控化率由20%提升至30%。

本次机床设备更新的出发点不同,叠加新质生产力催化的,重点攻克的领域是高端制造中的“卡脖子”方向。

22年国内金切机床消费额184.4亿美元,进口额为56.1亿美元,占比30.4%,且主要为中高端机床。

本次政策重点鼓励国内制造业采购国产机床。在“更新周期”叠加“政策的催化”的背景下,最直接受益的是更新替换需求占比“高端机床”。

第二是下游长周期“资本开支不足领域”,关注矿山、煤机、船舶、轨交装备及油服等设备。

核心受益的机床设备有,海天精工、华中数控、秦川机床、科德数控、纽威数控等;

下游长周期“资本开支不足领域”有轨交设备,中国中车、时代电气、中国通号、思维列控等;

从财务数据角度看,海天精工独具看点。公司2016-2022年营业收入、净利润水平、毛利率均出现稳步提升。

公司2015-2022年净利润从0.5亿到5.2亿,增加十倍。营业收入复合增速达到21%。

净资产收益率增加更为迅速,从2019年的6%到2022年的29%,3年时间Roe翻了5倍。

主要得益于费用的良好管控与毛利率的持续提升以及海外业务的拓展。

2017-2022年公司销售费用、管理费用及财务费用总体呈现稳步下降趋势,三项费用占营收的总比例由2017年的16.4%下降至2023年的8.4%。

近6年时间公司三费比例下降8%,体现公司良好的费用管控。

海外业务的毛利率从2016年的26.4%上升到2022年达到36%,6年间增长9.5%。

海外业务的营收从2018年的0.39亿增长到2022年3.37亿元,4年实现10倍增长。

海外业务的飞速增长,全面抢占瑞士、德国、日本的机床巨头的市场份额,足见公司产品的竞争力!

总的来看,从当前政策导向上来看,设备更新较快的两条主要路径是技术升级、低碳化改造。

因此制造业技术改造中的工业母机,高能耗设备的低碳化改造(钢铁与煤炭),以及交运设备、医药设备等或在政策浪潮中受益。