文/新浪财经意见领袖专栏作家 任泽平 方思元 华炎雪 梁颖 王孟嫫

事件

1、中国2月社会融资规模增量1.71万亿元,比上年同期多8392亿元;预期10669.2亿元,前值51700亿元。2月末社会融资规模存量为291.36万亿元,同比增长13.3%,增速环比提高0.3个百分点。2月新增人民币贷款1.36万亿元,预期9192亿元,前值3.58万亿元。2月M2同比增长10.1%,预期9.6%,前值9.4%。

2、2月CPI同比降0.2%,前值降0.3%;环比涨0.6%,前值涨1.0%。2月PPI同比涨1.7%,前值涨0.3%;环比涨0.8%,前值涨1.0%。

解读

1、2021年2月金融和通胀数据主要有六大特征和趋势:

1)2月新增社融、信贷规模创历史同期新高,反映实体经济融资需求强劲,表明经济周期正从复苏转向过热和滞胀阶段。随着货币政策回归正常化,广义流动性的周期性拐点出现,“不急转弯”但“慢转弯”。

2月社融、M2存量增速分别回升0.3、0.7个百分点,反映实体经济融资需求强劲、结构性货币政策精准滴灌继续支持实体融资。印证我们此前判断:这轮流动性拐点的顶部不会太尖,斜率较缓。

但另一方面,2020年2月新增社融规模为历史低位水平,低基数效应一定程度上支撑了社融增速上行。考虑到2020年3-6月货币政策超宽松下的天量社融规模、结构性信用政策收紧,未来社融增速大概率将重回下行轨道。

2)企业、居民部门接力政府部门加杠杆,实体融资需求较强。2月信贷、未贴现汇票构成社融主要支撑,企业中长期贷款新增1.1万亿元,创历史同期新高。居民短期及中长期贷款均现多增,主要反映低基数效应。企业债券、政府债券是本月社融的主要拖累。

3)2月M2同比增速10.1%,环比回升0.7个百分点。2月资金面边际缓和、信用扩张节奏加快、财政投放加速,共同提振M2。M1增速环比回落7.3个百分点,幅度较大,但主要反映低基数因素消退及春节错位效应。

4)2月CPI同比降0.2%,较上月降幅收窄0.1个百分点;环比0.6%,较上月下降0.4个百分点。PPI同比上涨1.7%,较上月上涨1.4个百分点;环比上涨0.8%,较上月下降0.2个百分点。当前物价上涨的主要逻辑是全球经济复苏、供需缺口、全球低利率;预计欧美经济在第二至第三季度疫情达到可控状态,经济修复加快,抬升通胀。但中国经济复苏进入顶部区间,需求边际放缓,叠加猪周期下行,对冲输入型通胀影响,预计通胀年中冲至高点,经济基本面和货币环境不足以支撑通胀大幅上涨。

5)当前经济复苏进入顶部区间,通胀预期抬升,我们站在流动性拐点上。我们此前提出,由于此轮经济复苏韧性较强,宏观调控政策强调“保持连续性”、“不急转弯”,此轮流动性拐点顶部较“圆”,斜率较缓。当前货币政策回归正常化趋势未变,信用政策结构性收紧趋势未变,因此流动性周期下行方向未变。近期的数据实际上验证了我们的看法。展望2021年,货币政策大概率继续稳健中性的主基调,货币和信用组合整体呈现“稳货币+结构性紧信用”格局。

6)通货膨胀在任何时间任何地点都是货币现象。过去这些年全球过度依赖货币放水,导致穷人通缩、富人通胀,经济K型复苏。货币放水不是万能的,未来全球竞争本质上是改革战。

2、当前经济复苏边际放缓,通胀预期抬升,我们正站在流动性拐点上。

中国经济复苏进入顶部区间,复苏动能边际放缓,但可能韧性较强。2月综合PMI、制造业PMI和非制造业PMI指数分别为51.6%、50.6%和51.4%,较上月下滑1.2、0.7和1个百分点,连续三个月下滑。制造业生产和新订单扩张力度减弱,服务业、建筑业商务活动指数下滑。我们此前判断,2020年5月是政策顶,2021年1季度前后经济顶,随后回归潜在增长率,正在逐步验证。

国内通胀预期抬头,目前整体温和。1)2月PPI环比0.8%,同比1.7%,自2020年11月起加速回升。当前的物价上涨主要是国际大宗商品带动工业品价格环比上涨,与供需缺口较大、全球低利率、全球经济复苏共振等有关。2)与此同时,2月CPI同比-0.2%,核心CPI同比0%,仍处低位。猪周期下行、居民消费恢复缓慢,经济基本面和货币环境尚不足以支撑通胀大幅上涨。

随着经济复苏的顶部区间正在到来,通胀预期抬头,货币政策回归正常化,信用政策结构性收紧,流动性拐点确认。本轮货币政策正常化进程始于2020年5月,狭义流动性拐点开始显现。随后2020年7月、11月,M2、社融增速先后见顶,广义流动性拐点出现,流动性下行周期趋势确立。

3、2月新增社融规模创历史同期新高,增速超预期回升,反映实体融资需求强劲、结构性货币政策精准滴灌。但货币政策回归正常化,广义流动性的周期性拐点出现,“不急转弯”但“慢转弯”。

2月社融增速13.3%,环比回升0.3个百分点。2月新增社会融资规模1.71亿元,同比超预期多增8392亿元。存量社融规模291.36万亿元,同比增速13.3%,环比回升0.3个百分点。

一方面,2月新增社融规模创历史同期新高,带动社融增速超预期上行,反映经济持续恢复、企业及居民部门融资需求强劲、结构性货币政策精准滴灌继续支持实体融资。印证我们此前判断:这轮流动性拐点的顶部不会太尖,斜率较缓。

但另一方面,2020年2月新增社融规模为历史低位水平,低基数效应一定程度上支撑了社融增速上行。考虑到2020年3-6月,月均3.7万亿的天量社融规模、结构性信用政策收紧,未来社融增速大概率将重回下行轨道。

4、实体融资需求强劲,企业、居民部门接力政府部门加杠杆。信贷、未贴现汇票构成社融主要支撑,企业债券、政府债券构成主要拖累。

表内融资方面,实体融资需求强劲,结构性货币政策精准滴灌,信贷同比大幅多增。2月新增人民币贷款1.34亿元,同比大幅多增6211亿元,居民贷款、企业中长期贷款构成主要支撑。

表外融资方面,未贴现汇票带动表外同比多增。2月表外融资减少396亿元,同比大幅少减4461亿元。未贴现承兑汇票同比大幅多增4601亿元,构成表外主要支撑。表内票据压降,出口延续高增、贸易活动活跃,企业开票需求上升,叠加去年同期疫情冲击下的低基数效应,共同带动表外票据多增。信托贷款减少936亿元,同比多减396亿元,据《证券时报》,监管层在2021年度信托监管工作会议上明确表示将继续压降信托通道业务规模、逐步压缩违规融资类业务规模。金融监管加强,2021年非标压降压力仍在。

其他融资方面,地方债额度2月内尚未下达,政府债券同比少增807亿元。2月新增政府债券融资1017亿元,同比少增807亿元,2021年新增地方债额度2月尚未下达,政府债券融资较去年回落。3月初两会召开,财政预算方案下达,2021年特别国债取消发行,国债、地方政府一般债券及专项债券额度合计约7.2万亿元,较2020年减少1.3万亿元。财政政策定调“提质增效、更可持续”,2021年政府债券将构成社融拖累。

直接融资方面,企业债券融资同比、环比均现回落,美债利率大幅上行带动国内股市估值调整,股票融资环比回落。2月新增企业债券融资1306亿元,同比、环比分别少增2588亿元、少增2445亿元,月内信用债市场利率有所上行,企业融资需求或部分转向信贷。2月新增股票融资693亿元,环比少增298亿元,春节后美债利率大幅上行,带动国内股市估值调整,抱团股大幅下跌,股市交易热度有所回落,或带动股票融资降温。

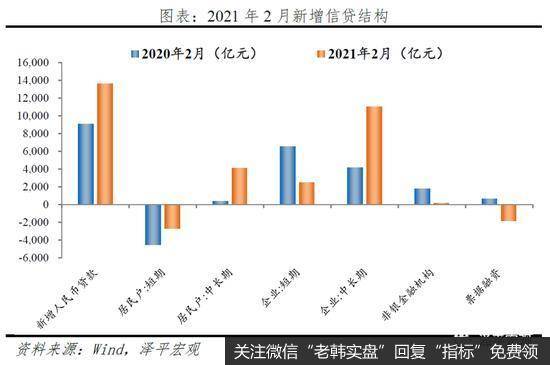

5、2月新增信贷创历史同期新高,实体经济投融资需求较为强劲、银行间资金面较1月的紧张状态边际缓和,支持信贷超预期多增。信贷结构层面,实体投融资需求强劲,企业中长期贷款创历史同期新高。居民短期及中长期贷款均现多增,但主要反映低基数效应。

2月金融机构口径信贷同比增速为12.9%,环比回升0.2个百分点。2月金融机构口径新增人民币贷款1.36亿元,同比大幅多增4529亿元,在春节假期集中、工作日减少因素干扰下,创历史上2月新增信贷规模新高。但向后看,货币政策回归正常化,监管有意引导社融、信贷增速回归常态水平。3-6月高基数下,信贷增速或将再度回归下行轨道。

结构方面:

企业贷款方面,实体投融资需求较强,结构性货币政策工具和信贷政策精准滴灌,中长期贷款新增1.1万亿元创历史同期新高。2月新增企业贷款1.2万亿元,同比多增700亿元。短期贷款、中长期贷款、票据融资分别大幅少增4052亿元、大幅多增6843亿元、多减2489亿元。1)短贷及票据延续压降态势,其一,信贷额度偏紧、实体融资需求较强,银行腾挪额度优先满足中长期贷款,其二,去年2月疫情全面冲击经济,为维持现金流运转,政策支持下企业短期融资大幅增加,基数较高。2)企业中长期贷款延续多增,其一,大宗商品价格上涨,PPI持续回升,企业盈利改善,库存回补,2月制造业PMI维持在扩张区间,实体投融资需求仍然强劲。其二,监管强调继续发挥好结构性货币政策工具和信贷政策精准滴灌作用,延续普惠小微企业贷款延期还本付息政策,加大再贷款再贴现支持普惠金融力度。

居民贷款层面,低基数效应下,短期、中长期贷款均现多增。2月新增居民贷款1421亿元,同比大幅多增5554亿元。其中,短期贷款同比少减1813亿元,中长期贷款同比多增3742亿元。去年2月处于疫情爆发初期,居民普遍居家隔离,新增居民贷款处于历史低位水平,低基数效应下今年2月居民贷款明显多增。同时,地产销售维持热度,支持2月居民中长期贷款增长。但地产调控不减、房地产宏观审慎管理加强,后续居民按揭贷款增长或保持平稳。

6、2月M2同比增速10.1%,环比回升0.7个百分点。2月资金面边际缓和、信用扩张节奏加快、财政投放加速,共同提振M2。M1增速环比回落7.3个百分点,但主要反映低基数因素消退及春节错位效应,实体经济活动仍在恢复。

2月M2同比增速10.1%,环比回升0.7个百分点。2月资金面边际缓和、信用扩张节奏有所加快,叠加财政投放加速,共同提振M2增速。从结构来看,1)企业存款减少2.42万亿元,同比大幅多减2.7万亿元。居民存款新增3.26万亿亿元,同比大幅多增3.38万亿元,主要受2021、2020年春节错位影响,2021年春节在2月,企业集中向居民发放工资、奖金,导致企业存款大减、居民存款大增。2)财政存款减少8479亿元,同比大幅多减8687亿元,财政投放有所提速。3)非银金融机构存款增加1.6万亿元,同比大幅多增1.1万亿元,或反映春节前股市上涨带动居民、企业进入股市。

M1同比增速7.4%,环比回落7.3个百分点,主要受春节错位效应影响,2月企业集中向居民发放工资、奖金,拖累M1增速,但制造业投资维持高位、房地产销售热度仍存,实体经济活动仍在恢复。

7、猪周期下行压制,CPI低迷。

2月CPI环比0.6%,较上月下降0.4个百分点;同比降0.2%,较上月降幅收窄0.1个百分点。2月剔除食品和能源价格的核心CPI同比0%,较上月上涨0.3个百分点。

食品价格同比由上月上涨1.6%转为下降0.2%,影响CPI下降约0.05个百分点。其中,鲜菜价格同比3.3%,较上月下降7.6个百分点,主因油价上涨导致储运成本上升。畜肉类价格同比下降7.3%,较上个月降幅扩大6.9个百分点;生猪出栏持续恢复,猪肉价格下降明显,同比降14.9%,降幅扩大11个百分点,环比由上月上涨5.6%转为下降3.1%。蛋类和鲜果价格同比分别为3.0%和3.1%,均较上月上升1.8个百分点。

非食品价格同比下降0.2%,降幅比上月收窄0.6个百分点,影响CPI下降约0.15个百分点。受就地过年影响,文娱消费需求有所增加,教育文化娱乐同比涨0.6%,较上月上涨0.6个百分点。受国际原油价格上涨影响,汽油和柴油价格分别环比上涨3.4%和3.7%,交通工具用燃料同比降5.2%,较上月上涨8.2个百分点。交通通信价格同比下降1.9%,其中飞机票价格同比下降28.2%。

8、全球经济复苏叠加供需缺口,PPI持续上行。

2月PPI同比上涨1.7%,较上月上涨1.4个百分点;环比上涨0.8%,较上月下降0.2个百分点。

PPI上行主因工业生产持续向好,出口和投资恢复,以及国际大宗商品价格拉动。2月布伦特原油均价环比13.3%,南华工业品指数环比4.8%,南华螺纹钢环比1.9%,LME铜环比4.7%。

分行业看,涨幅较大的主要是煤炭、石油、化工、有色和黑色金属。受国际原油价格上涨等因素影响,相关行业涨幅均有所扩大;其中,石油和天然气开采业价格涨7.5%,石油、煤炭及其他燃料加工业价格上涨4.9%,化学原料和化学制品制造业价格上涨2.1%,涨幅分别扩大1.1个百分点。金属相关行业价格继续上涨,合计影响PPI上涨约0.24个百分点;其中,黑色金属矿采选业价格上涨5.9%,有色金属冶炼和压延加工业价格上涨1.5%,黑色金属冶炼和压延加工业价格上涨2.3%。

9、预计通胀年中冲至高点,但通胀整体温和。

我们认为,中国工业品价格在第二至第三季度达到高点,随后收敛,总体涨幅有限。当前物价上涨的主要逻辑是全球经济复苏、供需缺口、全球低利率;预计欧美经济在第二至第三季度疫情达到可控状态,经济修复加快,抬升通胀。但中国经济复苏见顶,需求边际放缓,叠加猪周期下行,通胀整体温和。

1)海外经济复苏预期抬升

受益于海外疫情防控效果较好、美国财政刺激,全球经济复苏预期强烈;欧美经济在二季度左右加速修复。

全球新冠病例日新增拐点已现,欧美疫苗接种加速。全球单日新增病例于1月上旬出现拐点,美欧等多数疫情严重的经济体均已出现拐点。全球疫苗接种稳步推进,中国、美国、英国、欧洲接种速度全球领先。以美国和英国为例,当前美国和英国接种速度分别为217万和35万,累计接种9209万和2352万,以此推算,约第二至第三季度达到70%免疫水平。

3月6日,美国参议院通过1.9万亿美元新一轮财政刺激法案。包括每人1400美元的救助支票,每周300美元的失业救济金至9约6日,3500亿美元的国家援助补贴,340亿美元的《可负担医疗法案》补贴以及140亿美元的新冠疫苗补贴等。

2)国内经济复苏边际放缓

我们此前判断,中国经济周期正从复苏转入过热和滞胀;2021年1季度前后经济顶,随后回归潜在增长率,增速前高后低;正在逐步验证。

需求端边际放缓。逆周期调节政策力度减弱,基建和房地产投资面临放缓压力。基建逆周期调节的必要性大幅下降,叠加地方财政压力大,挤压基建支出空间。消费仍受就业和居民收入抑制;随着疫苗大面积使用、欧美疫情逐步缓解,海外供需缺口修复,今年下半年出口将承压。

3)猪周期下行抑制CPI上行空间

本轮猪周期始于2018年中,2020年猪价震荡下跌。本轮猪肉价格受到非洲猪瘟、环保限产政策、猪周期内生上涨动能、规模化养殖等多重因素影响,猪肉价格涨幅大、速度快等特点。全国22省市猪肉价格均值在2019年11月超过50元/千克高点;随后震荡下行,截至3月9日,猪肉价格31.8元/千克。

随着生猪产能加速恢复,猪周期进入下行阶段。生猪存栏量与能繁母猪存栏量均于2019年10月见底,此后持续增长,产能逐步提升。