文/新浪财经意见领袖专栏作家 任泽平、王孟嫫

一、流动性拐点:反对者和赞同者共同的周期宿命

我们在2021年初提出“我们可能正站在流动性的拐点上”,引发市场广泛讨论,既有“谈流动性拐点为时尚早”“流动性拐点并未出现”等反对观点,也有“货币政策应适度转向”“货币政策边际收紧”“流动性边际收敛”等赞同的观点。

但近期M2、社融回落,央行逆回购“地量”操作,银行间市场利率快速上行,股票债券市场调整,验证“流动性拐点”正在到来。一般来说,股债双涨是预期货币放松,股债双调是反应货币收紧。股债同向一般不可持续,最终会分化。

我感觉今年的主要矛盾是由于通胀预期抬头、结构性资产价格泡沫化和经济复苏进入顶部区间带来的“流动性拐点”的幅度、分层及其影响,虽然市场还存在较大争议和迷茫,但这终将是反对者和赞同者共同的宿命。

作为一名老研究员,我记得以前也见过新发基金爆款、神话明星基金经理和分析师、额度疯抢、推啥啥涨、堵上国运、市梦率、互相壮胆之类的疯狂现象,后来,就没有后来了……往事如烟,如梦亦如幻。只有对市场多一些敬畏,对人性多一些反思,对经济周期多一些理性,才可能走的更远。人生最难的不是战胜市场,是战胜自己。过往不恋,当下不负,未来不惧。

作为研究人员,还是多向市场传递理性专业的声音,共同推进行业的长期健康发展,而不是“在别人恐慌的时候我更恐慌,在别人疯狂的时候我更疯狂”,研究要有“逆向思维”的勇气。虽然短期会承受一些压力,但虽千万人吾往矣。我在2014年五年熊市之后市场一片悲观声中提出“5000点不是梦”,在2015年5月市场一片疯狂之中预警“海拔已高风大慢走”“我理性了市场疯了”。在2019年初市场弥漫“洗洗睡”“离场论”之际鲜明提出“否极泰来”,2020年初倡导“新基建”(新能源汽车、5G等),在2021年初判断“流动性拐点”。差强人意。

最黑暗的时候往往孕育着黎明,最光明的时候往往孕育着黑暗。物极必反,否极泰来,这就是周期,背后是人性的轮回。

二、周期的轮回:经济回归潜在增长率,通胀预期抬头,结构性资产价格泡沫化

2021年1季度前后,随着经济复苏的顶部区间正在到来,通胀预期抬头,结构性资产价格泡沫化,货币政策回归正常化,信用政策结构性收紧,我们正在迎来流动性的周期性拐点。

2020年四季度中国GDP实际增速6.5%,经济向潜在增长率回归。2020年全年,中国实际GDP增速2.3%,预计成为全球唯一一个正增长的主要经济体,四个季度GDP实际增速分别为-6.8%、3.2%、4.9%、6.5%,逐步向潜在增长率回归。

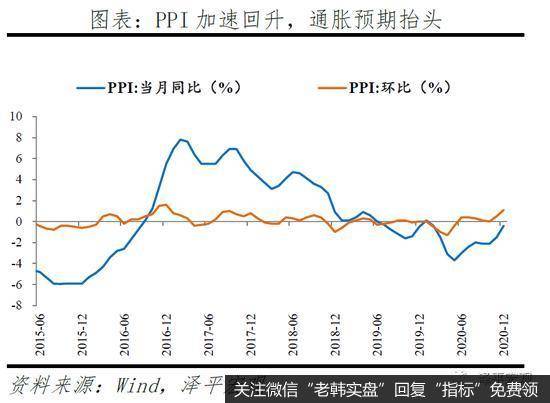

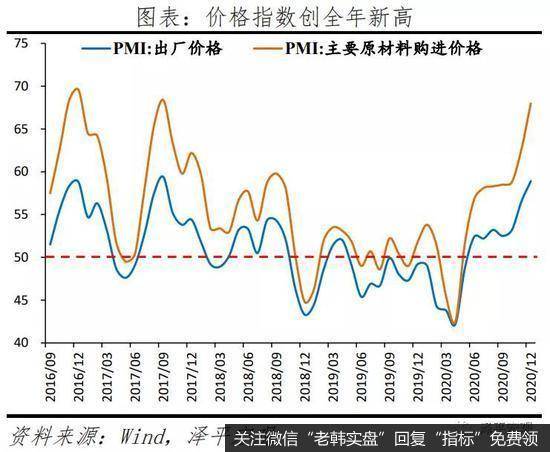

2020年11月以来,由于供需缺口、全球复苏共振、全球低利率等,原油、铜、铁矿石等大宗商品价格上涨,通胀预期抬头。海外维持宽松政策环境叠加疫苗大面积普及仍需时间,带动供需缺口维持高位,国内工业生产持续向好,大宗商品价格环比加速上涨。11、12月PPI环比增速分别加快至0.5%、1.1%,同比增速回升至-1.5%、-0.4%。

资产价格结构性泡沫化,上海、深圳、杭州等局部热点城市房价快上涨,股市“抱团”推升估值,推升广义通胀。2020年4-12月,上证综指、沪深300累计涨幅分别达到27%、42%,2021年1月多个交易日沪深两市成交金额超万亿元,A股市场抱团白马股为代表的核心资产,上海、深圳、杭州等部分热点城市房价快速上行。

经济周期是有自身运行规律的。2020年3月-2020年底,是典型的经济复苏黄金阶段,经济持续恢复,通胀在低位,货币金融环境整体宽松,股市好于债市好于商品。

2020年底以来,由于供需缺口、全球复苏共振、全球低利率等,原油、铜、铁矿石等价格上涨,通胀预期开始抬头。2021年1季度之后经济正在告别经济复苏、通胀偏低、货币宽松的舒适区间,迎来经济边际放缓(可能韧性较强)、通胀预期抬头(可能幅度不高)、货币政策正常化、信用政策结构性收紧的周期阶段,属于经济周期的复苏到过热和滞涨的过渡期,广义流动性拐点正在到来。

三、 逆周期退出:货币政策转向“稳货币+紧信用”

伴随经济回归潜在增长率,通胀预期抬头,逆周期政策逐步退出,货币政策转向“稳货币+紧信用”组合,流动性拐点出现。1)2020年初至4月,“宽货币+宽信用”。货币政策处于超宽松时期,央行大幅降准降息,宽货币带动信贷、企业债大幅增长,成为支撑社融的主力。2)2020年5月至11月,“稳货币+宽信用”。货币政策回归正常化,流动性“不缺不溢”,宽财政取代宽货币,政府债券放量成为支持信用扩张的主力。3)年末至2021年,“稳货币+紧信用”。逆周期政策逐步退出,流动性维持紧平衡,量缩价平,社融、M2增速逐步回落。

值得注意的是,2020年11月至2021年初,由于信用风险事件冲击、人民币快速升值、同业存单利率持续上行,央行开启一轮短暂的宽松小周期。但近期上海等局部热点城市房价上涨、股市火热、金融机构杠杆率抬升,货币政策再次边际收紧,可以理解为对前期的宽松状态“纠偏”,对加杠杆行为的敲打,对通胀预期和资产价格的抑制,对金融风险的防范。

1月以来,央行维持20-100亿元的逆回购“地量”操作,截至1月28日累计净回笼资金2740亿元,MLF同样缩量续作,资金面明显转紧。银行间市场利率快速上行,1月27日DR007、R007分别上行破3%、4%。债市大跌,股市回调,1月28日上证综指、创业板指分别收跌2%、3.6%。

总量来看,2021年,狭义流动性层面,预计资金面维持紧平衡状态,整体缩量操作。广义流动性层面,伴随经济恢复,货币财政政策回归常态,政府信用扩张放缓,金融监管加强,社融、M2增速将逐步回落,向名义GDP增速回归,信用周期进入下行阶段。

结构来看,2021年,宏观审慎管理加强,央行和金融监管部门从房地产融资、地方债、影子银行三大方向结构性收紧金融信用政策。1)加强房地产宏观审慎管理,落实三条红线、房地产贷款集中度管理制度。2)规范地方政府债务管理,防范化解地方政府融资平台隐性债务风险。3)治理金融乱象,2021年资管新规过渡期正式结束,推动影子银行健康规范发展。预计未来房地产融资、地方债融资、影子银行融资面临放缓,信用收紧带来流动性拐点的强化。

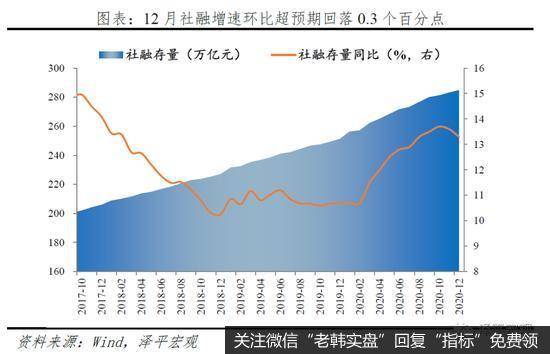

事实上,2020年11月以来,社融、M2增速已经开始回落,信用扩张进一步放缓。2020年12月存量社融增速13.3%,环比超预期下降0.3个百分点,12月M2同比增速10.1%,环比大幅回落0.6个百分点。信用扩张进一步放缓,流动性拐点进一步确认。

同时,2020年5月以来,尽管政策利率保持稳定,但伴随货币政策回归正常化,总量宽松政策在数量层面退出,市场利率已经在逐步提升,债券市场利率较2020年4月低点大幅上行,回升至2019年水平。

四、“不急转弯”:这轮流动性拐点的顶部不会太尖,斜率较缓

经济复苏的顶部区间逐步到来,经济增长的基础并不牢固。2021年,全球复苏共振,库存周期回补,海外宽松环境延续,经济环比韧性较强,但风险仍大,经济复苏的基础不牢固。其一,全球疫情严重,美国新增确诊仍在持续上升。其二,国内逆周期政策退出,地产、基建投资面临放缓压力。其三,下半年伴随疫苗推广、海外供需缺口逐步收窄,出口高增的支撑力下降。其四,小微企业困难、就业压力大。

物价温和但不具备严重通胀的基础。当前是猪周期下行叠加经济周期上行,猪周期下行抑制CPI上涨,经济周期上行推动PPI环比正增长。PPI恢复好于核心CPI,表明疫后中国经济恢复的供给侧好于需求侧。2021年,海外宽松环境延续、供需缺口仍大、库存周期回补,但国内货币财政政策回归正常化、地产基建投资面临放缓压力。预计2021年物价温和上涨,经济基本面和货币环境不足以支撑通胀大幅上涨。

事实上,经济复苏的基础并不支撑货币金融政策的明显收紧,更多是货币政策正常化和结构性信用政策调整,意味着这轮流动性拐点的顶部不会太尖,斜率较缓。

年末中央经济工作会议定调,货币政策“稳”字当头,“不急转弯”。政策回归正常化但尚不具备收紧条件,大概率继续保持稳健中性。

货币政策精准导向直达实体,结构性收紧与结构性宽松并存。去年末两项直达实体的货币政策工具延期,监管强调继续发挥好结构性货币政策工具和信贷政策精准滴灌作用。货币政策精准导向,意味着在收紧地产、地方债和影子银行融资的同时,继续引导金融机构加大对新基建、“三农”、科技创新、小微和民营企业等国民经济重点领域和薄弱环节的支持。

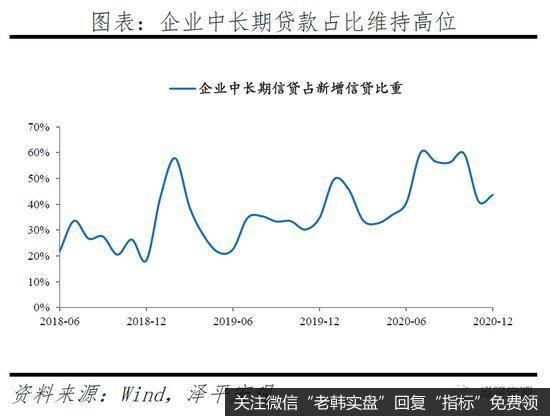

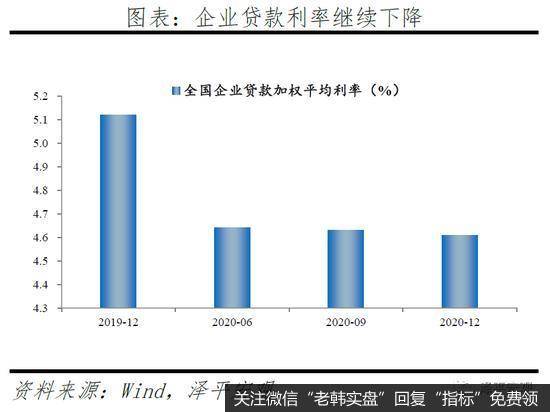

年末以来,广义流动性拐点出现,但结构性信用扩张仍在继续,企业中长期贷款持续增长,企业贷款利率继续下降。1)2020年12月,企业中长期贷款占新增信贷比重维持44%的高位水平。2)2020年,制造业中长期贷款余额增长35.2%,比上年高20个百分点,增速已连续14个月上升。3)2020年末,全国企业贷款加权平均利率为4.61%,较上年末下降0.51个百分点,较9月末下降0.02个百分点。

五、海外维持宽松,全球流动性拐点尚未到来

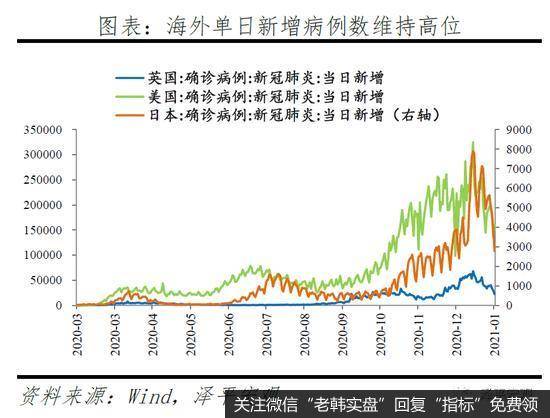

海外疫情仍然严峻,疫苗大规模普及尚需时日,全球经济复苏不确定性较大。2021年,制造业补库存、地产销售有望维持景气、财政刺激等因素共同拉动下,海外经济复苏是主基调,但多重风险仍存。其一,海外疫情仍然严重,美国单日新增病例数维持高位。其二,受疫苗供给、接种速度、民众接种意愿等因素制约,疫苗大规模普及仍需时间。其三,受制于疫情严峻、政府封锁政策再度强化,去年末以来欧美国家经济活动指数再度回落,美国非农就业人数意外减少,就业市场依然严峻。

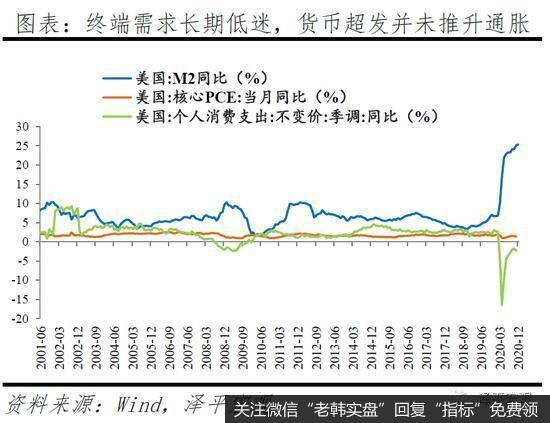

2021年美国进入再通胀通道。2020年,美国货币财政政策大幅宽松,但货币超发并未引发通胀大幅上行,股市房市吸收过剩流动性、中国供给恢复填补美国供需缺口、服务消费低迷是拖累通胀的主要原因。2021年,美国制造业补库存、地产维持景气,拉动大宗商品价格上涨,疫苗普及、拜登推出大规模财政刺激、服务消费恢复,拉动服务通胀回升。

但多重因素制约下,预计通胀上行短期内难以掣肘宽松政策。1)新的平均通胀目标制框架下,美联储对通胀水平的容忍度进一步提高,更加关注经济基本面和劳动力市场的实际恢复情况。2)海外疫情仍在加剧、疫苗推广仍需时间效果尚待检验、就业形势仍然严峻,经济基本面尚不支持宽松政策的退出。3)财政刺激政策的出台,要求货币政策加强配合,将长端利率维持在低位水平。4)下半年伴随新兴经济体疫苗逐步普及,供需缺口将明显收窄,通胀压力较上半年回落。

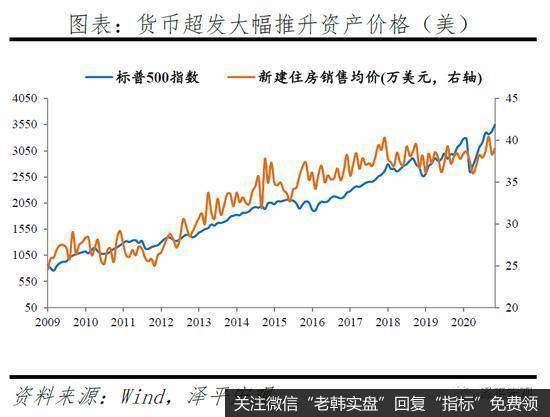

值得注意的是,相比低基数下大宗商品价格回升拉动的通胀上行,终端需求长期低迷对通胀的抑制作用更值得关注。过去几十年,全球性货币超发、低利率,主要导致资产通胀,表现为股市长牛、房价大涨,而发达国家主要经济体通胀水平长期维持在2%以下的低位水平。一方面,人口老龄化、贫富差距拉大等问题日益严峻,全球有效需求低迷,而全球产业链的形成提高供给端效率、降低供给端成本,共同抑制通胀上行。另一方面,资产市场和债务市场越来越多地吸纳剩余流动性,实体通缩,资产价格通胀。而资产价格的持续上涨,又进一步导致社会财富差距、收入分配差距拉大,抑制消费和通胀,并引发民粹主义。

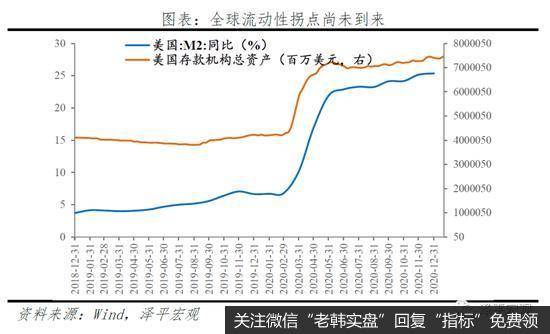

海外货币财政政策维持宽松,全球流动性拐点可能滞后于中国流动性拐点。

2021年美联储大概率继续维持低利率宽松货币环境,助力经济恢复。2020年,为应对疫情冲击,美联储大幅宽松,降息至零利率,开启无限量QE。2021年,美联储大概率继续维持宽松的货币环境。1)2020年12月美联储表示,继续购债直到对实现充分就业和价格稳定目标取得实质性进展。2)1月15日鲍威尔称,如果没有看到令人不安的通胀和失衡,美联储将不会加息,同时缩减购债力度时将提前与市场沟通。3)1月议息会议中,美联储强调经济复苏节奏放缓,维持低利率政策和每月购债规模不变。2021年,美联储大概率继续维持低利率环境,年中通胀抬升或一定程度上对下半年美联储扩表节奏构成制约,但总体而言2021年货币宽松政策尚未转向。

2021年美国将继续维持扩张型财政政策,拜登上台、民主党横扫国会、耶伦出任财政部长,财政刺激政策推行阻力减小。2020年,美国推出多轮财政刺激政策,财政赤字占GDP比率大幅抬升。2021年,美国将继续维持财政扩张政策。1)拜登当选总统,加强疫情防控、推出大规模财政刺激计划是其短期内的核心任务,2021年初已提出1.9万亿美元的新一轮方案刺激方案。2)民主党横扫国会,控制参众两院,拜登政策推行的阻力明显减小,政策落地概率提高。3)曾任美联储主席的耶伦出任财政部长,有助加强财政与货币政策的有效协同。

事实上,截至2020年年末,美联储资产负债表仍在继续扩张,M2增速维持在20%以上的历史高位。2021年,美国货币财政政策大概率继续维持宽松,助力经济恢复,全球流动性拐点尚未到来。

六、如果要给这轮牛市起一个名字,我觉得是“改革牛”

如果要给这轮牛市起一个名字,我觉得是“改革牛”,准确的说是由于注册制改革、鼓励创新、加大对外开放、供给侧结构性改革等落地攻坚带来的改革红利牛市,而2014-2015年的“改革牛”是改革预期带来的。

从更长期的视角来看,中国在抗疫、供给侧结构性改革、三大攻坚战、应对中美贸易摩擦等展现的强大体制优势和经济韧性,尤其在面对前几年内忧外患的情况下,坚持更大力度更大勇气推动新一轮改革开放,坚持了市场化的正确方向,把握住了历史的航道,成功化危为机。

我们维持“中国经济正站在新周期的起点上,未来最好的投资机会就在中国”的长期判断,这一判断在近年引发了史诗级论战。

在中国经济最低谷、市场流行“洗洗睡”“离场论”的悲观言论之际,我们旗帜鲜明地发出最强音。现在,终于越来越多的人转向对中国经济改革转型前景的长期乐观,尤其是前几年观点悲观的学者和投资人开始转向。

所谓的机构抱团龙头,不过是我们在2017年就提出的“新周期”:随着市场自发出清和供给侧结构性改革叠加,行业集中度提升、剩者为王、强者恒强的时代正在到来。

七、全球货币超发:主要是资产通胀,而不是实体通胀

与货币金融学和宏观经济学的传统教条不同,过去几十年,全球性货币超发、低利率,却没有引发普遍的严重通胀,主要导致了股市、房市等资产价格大涨,进而导致社会财富差距、收入分配差距拉大,进而导致民粹主义、逆全球化等思潮泛滥。

过去几十年全球范围的“低利率、低通胀、高泡沫、高债务”不仅是经济金融问题,更是深刻的社会治理和收入分配问题,“消费降级与消费升级并存” “穷人通缩,富人通胀”。因此,调节收入分配、精准扶贫、加大教育投入、促进社会阶层流动、征收房产税遗产税等将变得越来越重要。以后分析通胀问题,除了经济基本面和货币金融角度,必须增加结构性和收入分配视角。

近几十年货币超发,并未引发严重的实体通胀,主要是资产通胀,但本质都是货币现象,这一度导致了货币政策的误判。近年开始强调金融稳定、双支柱、宏观审慎等等,就是把资产通胀纳入货币金融政策的目标范围。

资产通胀比实体通胀的收入分配效应更强,这是更大的课题。美国1980-2014年,前1%的人口拥有的总收入从10.7%大幅上升到20.2%,拥有的总财富从22.5%大幅上升到38.6%。中国2000-2015年,个人财富排名前10%的人群占社会财富的比重从47.75%迅速攀升至67.41%。

八、百年未有之大变局、大疫情,幸运的是,我们做好了准备

通过供给侧结构性改革和金融去杠杆,精准拆弹,力挽狂澜,提前树起了篱笆,保障了我国金融安全。这都展示了其专业素质和丰富经验,以及在重压下坚持信仰的意志。天下安注意相,天下乱注意将。中美贸易摩擦一战打的也漂亮,顺势推动了久拖不决的改革开放,国有将相。

九、如果你干正确的事,运气就会在你这边,以七大改革为突破口

本来中美贸易摩擦,美国开始遏制中国,新冷战。但现在,美国一开始对疫情麻痹大意,现在大面积爆发,自顾不暇,懂王下野。美联储大放水,中国搞新基建,高下立判。

中国这次应对疫情是加分的,在抗击疫情和恢复生产方面走在全球前面,中国的成功经验为全球点亮了希望。而且2018-2019年中美贸易摩擦期间,面对美国大搞贸易保护主义,中国借机推动了改革开放,维护全球化,在国际上也是加分的。

应对百年未有之大变局,以七大改革为突破口,开启新周期、新格局:

1、大力推进“新基建”,打造中国经济新引擎,包括5G基建、大数据中心、人工智能、新能源汽车、充电桩等科技领域的基础设施,教育、医疗等民生领域的基础设施,以及营商环境、服务业开放、多层次资本市场等制度领域的基础设施。

2、加快推进以城市群都市圈为主导的新型城市化,人地挂钩,要素流动。

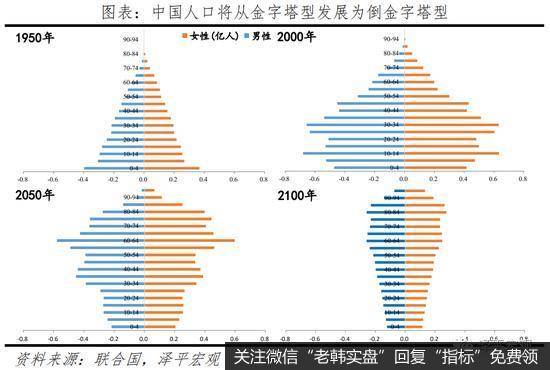

3、尽快全面放开生育,中国少子化老龄化问题已日趋严峻,实在不行先放开三胎。

4、打通资本市场与科技创新的“双循环”,加强科技自立自强,用资本市场的钱支持科技创新的大国重器和“卡脖子”技术攻坚。

5、大规模减税降费,从碎片化、特惠式减税转向一揽子、普惠式减税,全面降低企业所得税、制造业增值税、个人所得税税率,提高企业和居民的获得感。

6、以中美贸易摩擦为契机,大力推进对内对外开放。

7、确立新的长期立国战略——新战略,中国当前亟需解决的关键问题是新的立国战略(“新战略”),即在看清未来几十年世界政治经济形势趋势的基础上,争取一种对我长远有利的策略,类似1978年后中国的韬光养晦,二战前英国的大陆均势,美国成为世界霸主前的孤立主义。